Hoy es 23 de abril y se habla de

pere mayor

junts

elecciones europeas

AYUNTAMIENTO DE VALENCIA

valencia

valenciano

comercios

consell pp-vox

conselleria de justicia

elisa núñez

pspv de valència

sandra gómez

borja sanjuán

EDUCACIÓN

CURSO ESCOLAR

carlos mazón

GENERALITAT VALENCIANA

El perellonet

ayuntamiento de valència

gobierno pp-vox

urbanismo

energías renovables

plan simplifica

vox valencia

profesorado asociado

universitat de valència

análisis

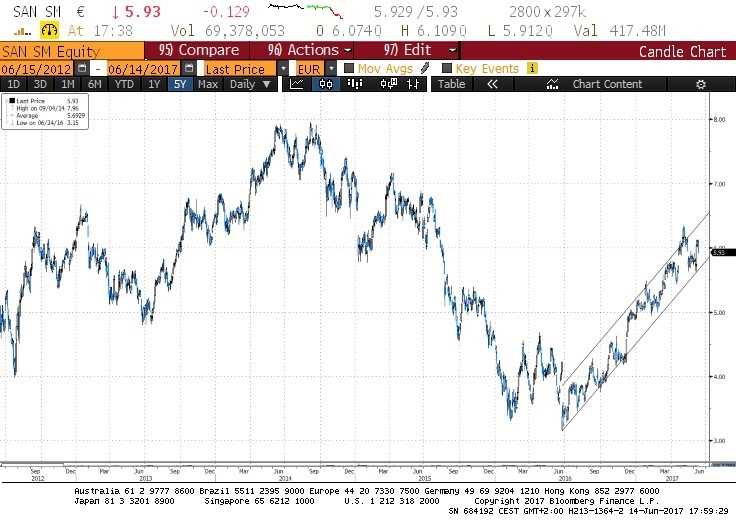

Banco Santander sigue inmerso en un canal alcista

15/06/2017 -

MADRID. El pasado 7 de junio nos levantábamos con una noticia sorprendente: Banco Santander compra Banco Popular por un euro, pero no por acción sino por todo el banco. En este artículo no vamos a entrar en la necesidad o no de la resolución del Popular ni vamos a justificar el procedimiento elegido, vamos a tratar de analizar si es bueno o no para Santander y las perspectivas futuras de este valor.

El Santander cotiza actualmente a un PER 13,7 veces, con una rentabilidad por dividendo que supera el 3,5% todo en efectivo. El precio sobre valor en libros se sitúa en los 0,96 de los más altos del sector, pero recordemos que hace algunos años los bancos cotizaban a 2 y 3 veces valor en libros aunque es verdad que su capital era menor y la rentabilidad más alta.

La operación del Popular va a dejar un banco líder en España con una cuota en el mercado de crédito del 20% y, lo que es más importante, con una cuota en el segmento de pymes del 25% casi el doble que su mayor competidor. Conviene recordar que ahora que los tipos están entorno a cero el segmento que todos los bancos quieren potenciar es el de pymes, ahora el Santander queda en una posición inmejorable. El objetivo de ROI -rentabilidad sobre la inversión- publicado por el Santander es del 13-14%. En costes esperan un ahorro de más de 500 millones en el 2020. La operación por el 'precio' pagado parece bastante positiva y permite al banco concentrarse en el crecimiento orgánico.

Por otro lado, los riesgos de la operación vienen de los posibles litigios que tendrá que afrontar el banco como consecuencia de la compra, aunque las primeras demandas irán dirigidas contra el fondo de resolución bancaria. Otro riesgo es el nivel de provisiones que tenga que realizar el Santander para llegar al 70% de cobertura que ha anunciado y para ello cuenta con el fondo de comercio negativo generado con la compra; además de parte de la ampliación de capital se puede usar para dar más solidez al balance. Todos estos riesgos se ven mitigados por el buen track record de los gestores del Santander integrando bancos.

Por último vamos a repasar el aspecto técnico de la cotización. El valor se encuentra en el centro de un canal alcista que viene desde mediados de 2016, cuya parte alta pasaría por los 6,35 euros y la base estaría en los 5,70 euros que toco el día del anuncio de la operación. El MACD dio un corte alcista con la recuperación del día 8.

Ignacio Cantos es director de Inversiones de Renta Variable de ATL Capital

Noticias relacionadas

CON REMUNERACIONES ENTRE LOS 15 Y LOS 12 MILLONES

Indra, Iberdrola y Santander, las empresas más espléndidas con su cúpula en 2023

Por