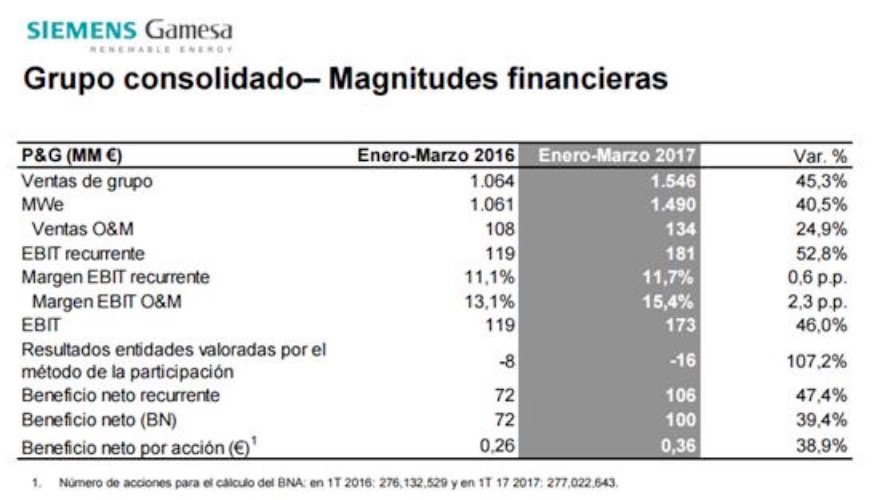

MADRID. Gamesa o Siemens Gamesa Renewable Energy -como la conocemos ahora tras la fusión por absorción del negocio de renovables de Siemens (Siemens Wind HoldCo) en abril- presentó unos resultados del primer trimestre del año positivos. En sus cuentas destaca el fuerte crecimiento en ventas, 1.546 millones de euros (+45% interanual), y el esfuerzo en el control de costes que permita seguir con márgenes elevados (11.7%). Este fuerte crecimiento se debe en gran medida al impacto positivo de la entrega de contratos 'safe harbor' en EE UU y al avance de proyectos en India por la entrada en vigor de nuevas regulaciones.

Por otro lado, vemos cómo comparativamente al primer trimestre anterior, la entrada de nuevos pedidos ha disminuido un 20% (827 MW vs 1.031 MW en el primer trimestre de 2016) cubriendo tan solo el 74% de las ventas previstas y la reducción de la posición de caja con respecto a diciembre de 2016, consecuencia del pago del dividendo (42M) y de la adquisición del 50% de Areva Adwen (60M).

En definitiva, para los próximos trimestres se podría esperar que la dinámica de reducción de costes continúe estable, pero las ventas puedan seguir ralentizándose, a pesar de que la directiva se muestre optimista en cumplir del objetivo de los 5000 MW para el año 2017.

Conviene destacar que las cuentas presentadas corresponden a Gamesa y no tienen en cuenta el impacto de la fusión con Siemens que se realizó en abril, por lo que habrá que estar pendientes a los próximos resultados para ver el comportamiento de las sinergias de sus negocios.

A nivel técnico, el título terminó perdiendo la media móvil de 200 periodos y la directriz alcista tras realizar un pullback a mediados de junio. Actualmente la tendencia a corto plazo es bajista y trata de consolidar la zona de mínimos de abril, en torno a los 18,45 euros, con el descuento del dividendo.

Creemos que conviene esperar a que confirme un rebote desde los niveles actuales para volver a pensar en reabrir posiciones. En caso de que continúe esta dinámica de caídas, conviene vigilar la zona en torno a los 17,75/18 euros, que es el soporte más relevante en el medio plazo. Su pérdida llevaría definitivamente a una corrección más profunda.

El precio objetivo medio del consenso del marcado para Gamesa es de 22,02 euros, según Reuters.

Daniel del Mármol Santos es sales trader de Orey Financial