VALÈNCIA. La última vez que se reunió con su asesor financiero, su coche hacía un ruido extraño y se sentía inseguro al conducir. Así que lo llevó al taller, lo revisaron y le dieron el diagnóstico: un amortiguador tenía un problema y había que cambiarlo. Pero claro, también había que cambiar los otros tres para que no haya desequilibrio. Además, al revisar el coche se detectó un problema eléctrico y había que sustituir una centralita. Y como faltaba poco para la revisión, le sugerieron aprovechar y hacerla ya, revisar niveles y filtros.... En resumen: una factura de cuatro cifras. ¿Le suena?

Aquí hay poco que hacer: aceptamos la realidad o no, pero no tenemos más opción que confiar en los profesionales (no somos mecánicos). En el fondo está en juego nuestra seguridad en carretera, y aun así, algunas personas salen convencidas y otras se sienten engañadas. ¿Por qué? Para entender esto, volvamos a la reunión que tuvo con su asesor. Se siente inseguro con su cartera, como pasa siempre que no gana dinero. Si su asesor es una persona honesta y preparada que se preocupa por usted, y esas tres cualidades no siempre van juntas, seguramente le habrá prevenido contra expectativas utópicas o irrealistas al invertir.

También le habrá dado unas reglas básicas para quitarle cualquier ilusión que tenga de ganar dinero regularmente en mercados financieros. La primera regla es siempre "combine la inversión en mercados financieros con la inversión directa". Esta es la verdadera inversión profesional, pero como España es un país bancarizado los clientes acaban siempre con las mismas carteras de fondos. Pero si su patrimonio está correctamente asesorado, cuando el entorno sea turbulento y/o una inversión concreta no vaya bien, a usted le afectará menos en su cartera (porque perderá menos dinero) y en sus emociones (porque sabrá que esto no es algo inusual). Las inversiones directas (préstamos directos, inmobiliario, infraestructuras) suelen ser amortiguadoras de las oscilaciones de la cartera.

Destrucción de carteras

Pero bajemos a la situación actual. 2022 destruyó las carteras de muchos inversores moderados en una secuencia continua de explosión de inflación/explosión de tipos/caídas en los mercados, rompiendo una relación que algunos consideraban eterna de compensación entre renta fija y variable. En realidad, esto se apoyaba únicamente en un ciclo de 30 años de tipos a la baja, que impulsaban la renta fija y ha terminado como en los años 70.

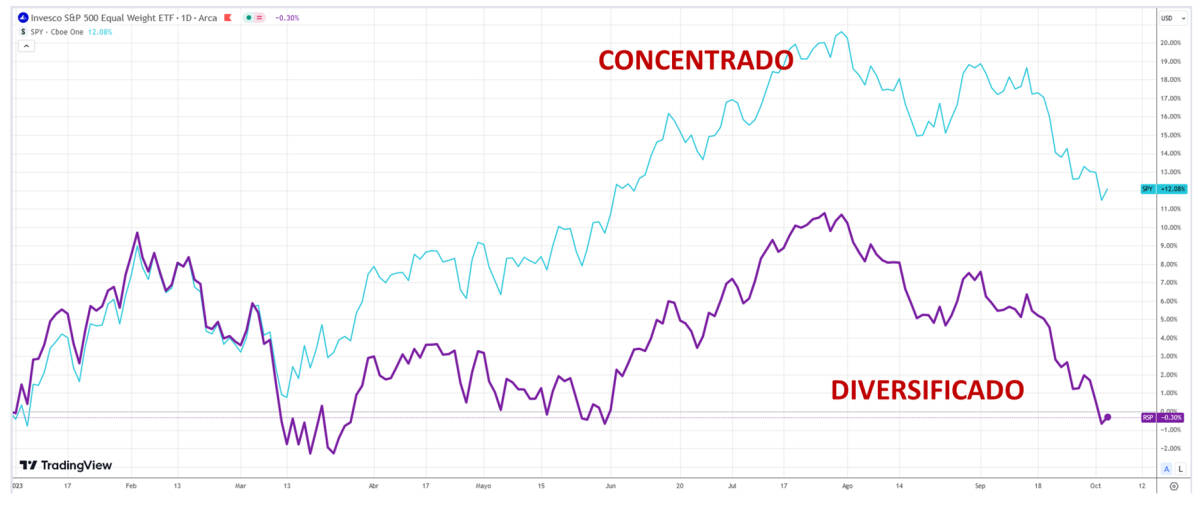

2023 empezó siendo muy molesto para los profesionales, y muy confuso para los particulares y sus carteras. Los asesores (honestos) sabían que la situación es mala, y tenían que explicar que el rally de las bolsas estaba concentrado en siete valores gigantescos, y que estos valores arrastran a los índices para bien y para mal, pero en ningún caso representan al conjunto de mercado. Aquí lo vemos claro:

La línea morada es el mismo índice que la azul en lo que va de año (el S&P 500), pero dando el mismo peso a todos los valores para ser más representativo. Dicho de otra forma: si su asesor hace su trabajo y diversifica, le decepcionará. Si no lo hace, le hará ganar dinero. ¿Qué pasará en el medio plazo? Que si su asesor sigue haciendo su trabajo, su patrimonio no estará en el casino. Cuando los mercados vayan mal mitigará las pérdidas, y cuando vayan bien participará de los beneficios. Otra cosa es que usted quiera estar en el casino. Entonces yo me ahorraría el asesor, claramente.

Hasta aquí un concepto básico: busque buenos profesionales (honestos, preparados y que se preocupen por su cartera) y confíe en ellos. Pero hablemos ahora de rentabilidad. El mundo ha cambiado, y lo ha hecho muy rápido. Para un ahorrador, esto significa que ya no tiene que hacer piruetas para ganar más de un 0% con el mínimo riesgo posible: ahora puede ganar entre el 4% y el 5% para su liquidez, sin permanencias ni chantajes. En consecuencia, si su asesor no tiene conflictos de interés, y usted es feliz con esa rentabilidad, lo lógico sería tener gran parte de su cartera rebalanceada para obtenerla. ¿Y si queremos más?

Renta fija

Retomando la regla que comentábamos al principio, no hace falta limitarse al mercado financiero. Si con renta fija podemos estar en el 6%, con deuda directa podemos estar en el 8% a riesgos similares, y también mitigarlos diversificando. Si con renta variable podemos apuntar a un 12% anualizado con la metodología y el plazo suficientes, con inversión directa podemos apuntar a un 20% con subyacente inmobiliario y contratos extremadamente favorables.

Esto sólo indica que el mercado financiero es una herramienta más para generar una rentabilidad, y que ésta debe corresponder al riesgo asumido. La inversión directa, en general, paga mejor por este riesgo a cambio de no tener la liquidez de los mercados. Es una herramienta que consideramos muy atractiva para generar rentabilidad significativa. ¿En qué quedamos entonces? ¿Me engaña mi asesor? Muy probablemente, no. Sólo hace su trabajo. Y cuantas más herramientas utilice, mejor.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.