MADRID. Tras un espectacular enero, el mes de febrero se ha encargado de ponernos los 'pies en la tierra' y enfriar los mercados de renta variable y de deuda, tal y como ha congelado nuestra geografía y la del resto de Europa el paso de la ola de frío siberiano. Los principales índices bursátiles, salvo el de la bolsa brasileña y el de la rusa, y los de renta fija cierran en rojo en febrero con caídas que van desde el -2,4% del Cac 40 francés hasta el -5,85% del Ibex 35.

Las dudas sobre la evolución de la inflación y los tipos de interés (previsión de que suban de forma más acelerada de lo que sería recomendable principalmente en Estados Unidos), así como unos resultados empresariales algo menores de los previstos (en este caso en Europa) mantienen la desconfianza entre unos inversores que han optado por materializar las plusvalías conseguidas en enero.

La renta fija, tanto de largo plazo como de corto plazo, sigue sufriendo correcciones ante el repunte de tipos registrado por los tipos de interés de mercado a ambos lados del Atlántico. Los rendimientos de los bonos a diez años de Alemania y EE UU se sitúan en torno al 0,66% y el 2,88% respectivamente. El rendimiento de la deuda estadounidense a dos años alcanzó el 2,27% el miércoles 21, su nivel más alto en casi diez años. En Europa, los diferenciales de la deuda también se ampliaron, en especial en España. Todo ello ha tenido su fiel reflejo en la evolución de los fondos de inversión y muy pocos han sido los productos que han podido escapar a las correcciones en febrero.

Pensamos que el escenario de crecimiento global simultáneo se va a mantener, e incluso acelerarse, pero las perspectivas de los bancos centrales se han vuelto más complejas (proceso de endurecimiento de la política monetaria, muy gradual pero consolidado). Esto genera unas condiciones menos positivas para los mercados financieros. Es probable que los inversores se enfrenten a condiciones más difíciles, con unas condiciones económicas todavía favorables, pero algunos segmentos con valoraciones elevadas. Los mercados son ahora más vulnerables a nuevas correcciones.

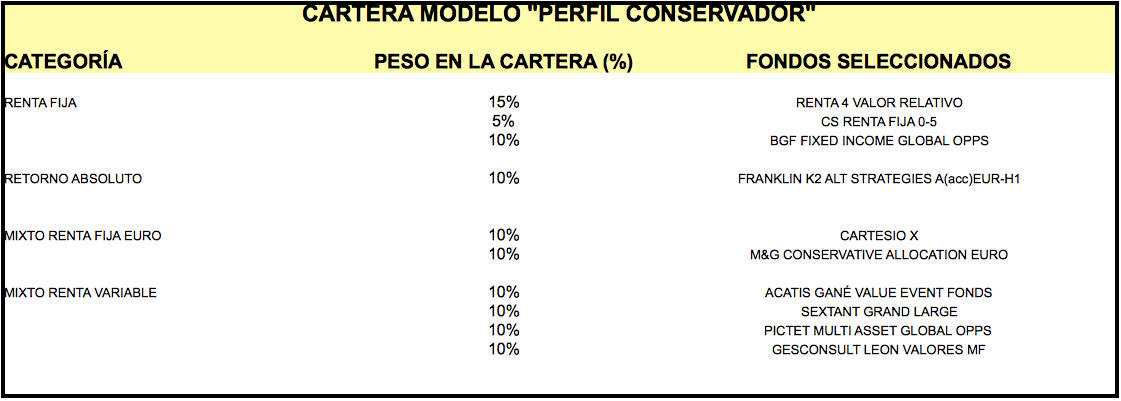

En este entorno, para la parte más conservadoras de las carteras nuestra estrategia se fundamenta en tres tipologías de activos:

- Semiliquidez vía fondos de deuda euro de corto plazo, con comisiones muy atractivas, para aprovechar momentos 'risk-off' (momentos de correcciones en activos financieros de riesgo).

- Renta fija enfocada a preservar el capital y batir a los depósitos bancarios vía fondos de gestión flexible, búsqueda de valor relativo, selección de valores y muy diversificados.

- Retorno absoluto: 2018 será un año de gestión activa en búsqueda de alfa y no perseguir la beta.

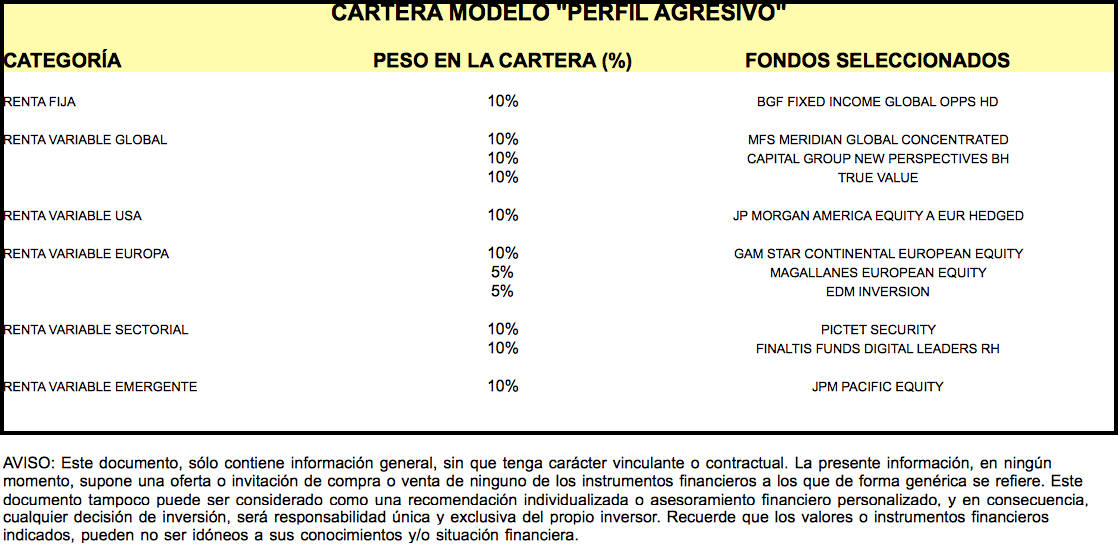

En cuanto a la estrategia en bolsa, pensamos que hay mucho valor en renta variable europea (también en la española), en mercados emergentes y en renta variable japonesa. Aunque dentro de un entorno de mayor volatilidad y rendimientos más moderados.

Respecto a las carteras de fondos planteadas para perfiles conservadores y agresivos, mantenemos las posiciones sin cambios. No es momento de ponerse nervioso ni entrar en pánico pues el fondo de mercado, sobre todo para la renta variable, es bueno (por crecimiento económico, por beneficios empresariales, por políticas monetarias aún acomodaticias,…).

Aunque como señalábamos anteriormente éste no ha sido un buen más para la gran mayoría de los fondos, dentro de los productos que tenemos seleccionados, los más destacados en lo que va de año son los fondos de renta variable Finaltis Funds Digital Leaders Hedged, JPMorgan America Equity Eur Hedged, Capital Group New Perspectives Hedged y el fondo mixto de renta variable Gesconsult Leon Valores Mixto Flexible.

Departamento de Análisis de Profim, Grupo Arquia Banca