MADRID. Las medidas de estímulo presupuestario y las rebajas de impuestos del presidente Trump, combinados con las subidas de los tipos de interés y el elevado crecimiento deberían haber hecho que el dólar se fortaleciera, al menos en teoría. Sin embargo, la divisa estadounidense se sitúa a la zaga de las demás grandes divisas, como el euro, sin mostrar aún signos de recuperación.

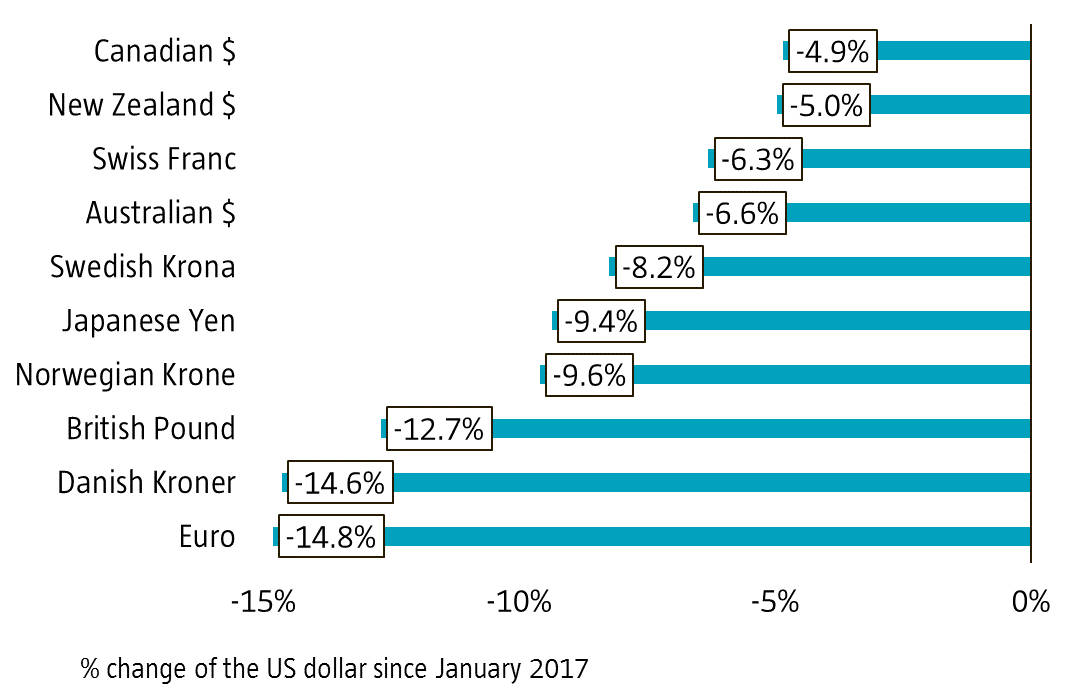

Si le pidiéramos a un economista que escribiera una novela sobre el año 2017, probablemente trataría sobre dos de los misterios que, aún hoy, siguen sin resolverse. El primero podría titularse 'El curioso caso de la inflación perdida'. Y el segundo, 'El enigma de la debilidad del billete verde', puesto que el dólar se ha debilitado entre un 5% y un 15% frente al resto de las grandes divisas de países desarrollados desde principios de 2017.

El dólar ha sido la moneda más debilitada de los últimos 5 trimestres. Fuente: Robeco, Bloomberg.

El dólar ha sido la moneda más debilitada de los últimos 5 trimestres. Fuente: Robeco, Bloomberg.

El impulso de la economía estadounidense se recuperó en 2017 y la Reserva Federal subió los tipos un punto -siendo prácticamente el único banco central que se encuentra en fase de endurecimiento monetario-, así que esto no tenía que pasar. Entonces, ¿qué es lo que está sucediendo?”

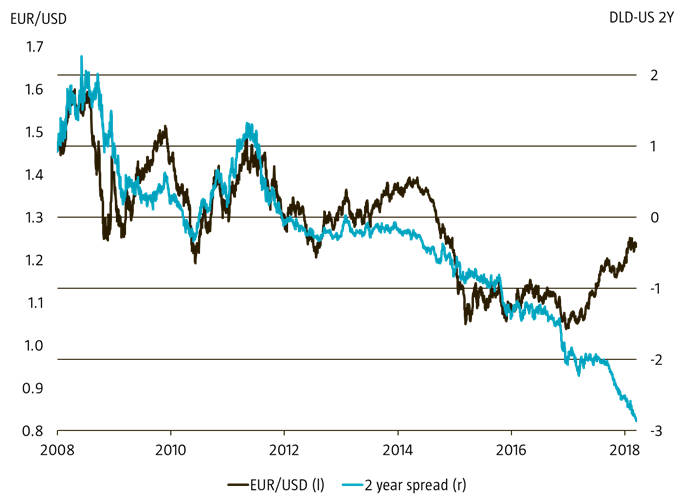

Este debilitamiento queda patente en la relación entre el diferencial de los tipos de interés a dos años entre EE UU y Alemania, por un lado, y el tipo de cambio euro/dólar, por otro. Ambas presentaban una correlación bastante continuada hasta principios de 2017 -cuando Trump tomó posesión-, y después comenzaron a divergir significativamente (véase el siguiente gráfico).

Eso en lo que respecta a los efectos de los tipos sobre las divisas. Fuente: Robeco, Bloomberg.

Eso en lo que respecta a los efectos de los tipos sobre las divisas. Fuente: Robeco, Bloomberg.

En teoría, lo lógico es que un país que ofrece mayores tipos de interés a corto plazo atraiga más capital extranjero, lo cual impulsaría su moneda. Si bien es cierto que éste no es el único condicionante de una moneda, ya que el comercio exterior, los fenómenos geopolíticos, las variaciones en los impuestos y las guerras comerciales pueden representar también un importante papel, sin duda ha sido un factor bastante fiable, capaz de explicar las fluctuaciones monetarias de los últimos 10 años… hasta principios de 2017, claro.

Pero hay más motivos por los que el dólar debería haber subido. En teoría, la extraña mezcla de políticas macroeconómicas que ha adoptado Trump desde que asumió la presidencia debería haber hecho que el dólar se disparara. La combinación de profundas rebajas de impuestos, endurecimiento de la política monetaria por parte del banco central y restricciones comerciales se asemeja bastante a las políticas que siguió el presidente Reagan en la década de 1980.

Posibles explicaciones

Durante el primer año de Reagan en la Casa Blanca, el dólar estadounidense se revalorizó un 20% y cuando finalizó su primer mandato casi había duplicado su valor. Según los libros de texto de economía, el endurecimiento monetario junto con una política presupuestaria expansionista y restricciones al comercio favorecen el encarecimiento, no el abaratamiento, de la moneda. A diferencia de la situación con Reagan, el dólar se ha debilitado bajo el mandato de Trump, desviándose completamente de este resultado supuestamente tan lógico.

Existen algunos factores que podrían explicar este movimiento tan poco intuitivo del billete verde. El primero es el enorme y duradero déficit comercial estructural de EE UU, que hace que se gasten más dólares fuera de los que se ganan dentro del país, y cuyo efecto natural es un debilitamiento de la divisa a lo largo del tiempo. El segundo es la valoración relativa de una divisa según paridad de poder adquisitivo: al comenzar 2017, el dólar era la más sobrevalorada de las grandes divisas, de modo que podría tratarse sencillamente de una corrección.

Tras las votaciones del Brexit y de Trump se temía que las tres elecciones clave que iban a celebrarse en Europa en 2017 dieran la victoria a partidos populistas en Países Bajos, Alemania y Francia. Pero los populistas no lograron afianzarse y la preocupación política disminuyó, lo cual ayudó a que el euro se reforzara. Aunque esto podría explicar parcialmente la solidez del euro, no nos ayuda a saber por qué el dólar estadounidense se ha devaluado frente a las divisas de Noruega o Japón.

Otra alternativa es que estemos ante una pérdida de confianza en Estados Unidos como gran potencia, tras la victoria de Trump en las elecciones. Como suele suceder, probablemente todos estos elementos tengan incidencia y sea la combinación de todos ellos lo que está generando el resultado que venimos observando, el debilitamiento del dólar.

Una predicción complicada

Teniendo en cuenta todos estos factores, resulta evidente que predecir hacia dónde podría fluctuar el dólar de aquí en adelante es tarea complicada. El comercio, la valoración, los tipos a corto, los flujos de inversión, las cuestiones políticas, la confianza... todos estos factores han tenido una importancia secundaria durante años, siendo ignorados en muchos casos, pero repentinamente pueden pasar a ser el centro de atención.

Y, por último, la conducta errática de uno de los actores principales (Trump) hace que resulte todavía más complicado realizar una predicción fiable. Consiguientemente, no contamos ahora mismo con una previsión clara de la trayectoria del 'billete verde', aunque sí hemos adoptado una posición a largo en yenes japoneses.

Lukas Daalder es director de Inversiones de Robeco Investment Solutions