VALÈNCIA. Mucho se ha hablado (y se hablará) acerca del impacto de la crisis y su posible recuperación en toda suerte de formas y colores. Déjenlo. Nadie sabe nada. Hoy por hoy, creemos que lo mejor es volver a los principios. Olvidar esa obsesión por acertar en los pronósticos como si la economía fuera el gran Derby y centrarnos en la dirección en que apuntan las medidas que se van tomando. Vamos a intentar sacar conclusiones lógicas y olvidar la bola de cristal.

Empecemos por el dinero. La enorme, inaudita, inacabable cantidad de dinero que se está inyectando en la economía. ¿Sabe usted de dónde sale? De la nada. Es como hacer una ampliación de capital en una empresa: sus acciones valen menos porque la tarta ahora se reparte en más trozos. En las cuentas macroeconómicas es lo mismo: cada papelito de colores (real o digital) es un trocito del balance de su país o zona económica. Si imprimimos más, valen menos.

¿Sabe usted cómo se inyecta? Fundamentalmente, comprándoles la deuda con esos papelitos aún calientes a grandes corporaciones y bancos. Así, el BCE, el Banco de Inglaterra, el Banco de Japón, y por supuesto la Fed, asumen el riesgo de crédito de la economía. ¿Para qué? El objetivo directo es evitar una crisis de liquidez como la de 2008, aunque en realidad se venda como un estímulo.

Veamos la dimensión:

La crisis de 2008 supuso la inyección de un billón de dólares (un trillion americano). Esto equivale a todo el PIB de España. Hoy, el cheque es en blanco: casi cuatro veces esa cantidad se ha inyectado en poco más de un mes, y solamente en EEUU (otro tanto han hecho el resto de economías).

Ya hemos hablado de la magnitud. Sigamos ahora por las consecuencias.

Una medida sin precedentes como esta desconecta la economía financiera de la real. Estos son los beneficios empresariales los últimos años:

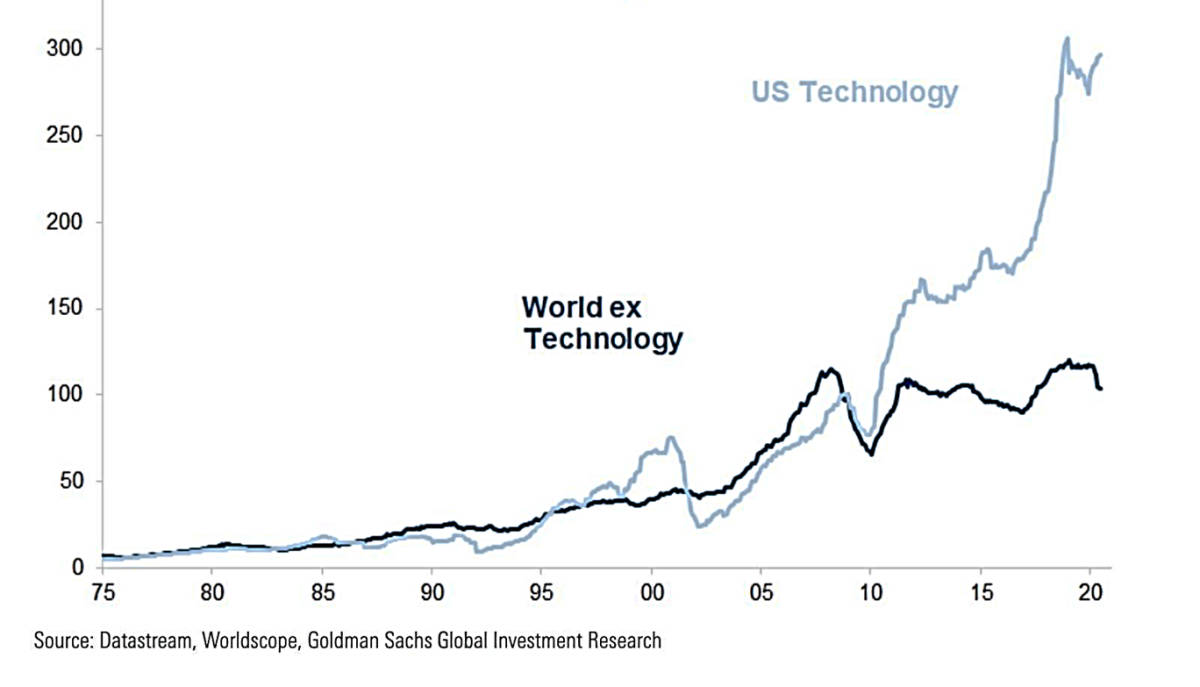

Como vemos, nada que ver con la euforia en las bolsas americanas. ¿Cuál es el secreto? Un sector muy específico:

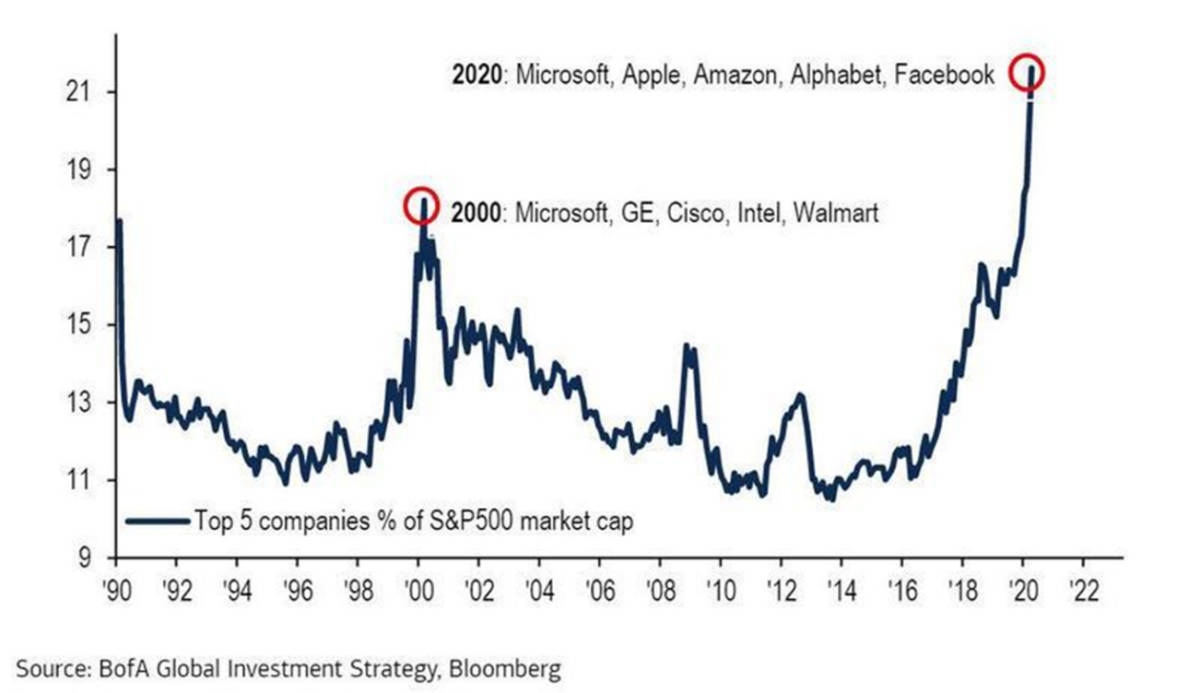

Tradicionalmente el peso de las cinco compañías más grandes en el S&P 500 no suele concentrarse demasiado, salvo excepciones. Hoy en día las cinco más grandes no sólo baten récords de concentración, es que además pertenecen todas al mismo sector:

Parece lógico y ¿a quién no fascinan todos los días estas compañías? Pero todo tiene un precio, y la confianza ciega en el futuro puede salir cara: Todo ha de salir bien para justificar valoraciones extremas como las actuales.

Un ejemplo es Amazon: compañía centrada en el cliente, que crece en vertical y horizontal y que parece no tener límites. ¿Es una compañía fantástica? Sí. ¿Está justificado pagar un múltiplo de 129x sobre sus beneficios? Creemos que demasiadas cosas han de salir bien para que no haya una corrección severa por el camino.

Por último, la renta fija. Si les gusta el cine, seguramente conozcan el género slasher: un asesino sin cara, sin motivo, que avanza lentamente pero que no se detiene, al que se le mata una y otra vez pero vuelve a levantarse. Así es la renta fija hace años, con analistas y gurús tratando de matarla una y otra vez mientras el activo sigue avanzando, impasible.

Un activo absolutamente hinchado

¿Cómo estaba el activo antes del coronavirus? Absolutamente hinchado con el dinero inyectado por los bancos centrales, tanto que el precio que uno pagaba en ocasiones no era posible recuperarlo con los cupones, así que generaba rentabilidad negativa. La prima de riesgo resultaba inútil como medida del riesgo.

¿Cómo atravesó la crisis? Cayendo a plomo, como el resto de activos. Su volatilidad se multiplicó y los bonos de todo tipo cayeron sin fondo. Pero claro que había fondo y, una vez más, en cuanto se anunció el cheque en blanco de los estímulos la renta fija volvió a levantarse (y a toda velocidad).

La prima de riesgo, que antes era inútil, en pocas sesiones se volvió exageradamenta alta. Esto permitió a los inversores que tenían tesorería guardada para este tipo de situaciones conseguir rentabilidades del 8% en bonos que antes pagaban poco más del 1%, por ejemplo.

¿Qué nos depara el futuro? Esquizofrenia. Literalmente: la esquizofrenia supone una desconexión de la realidad, incluso de uno mismo, tal y como ha ocurrido a corto plazo en los mercados tras la crisis.

Una tarea muy delicada

Para nosotros como decíamos al inicio, es tremendamente prematuro intentar pronosticar a medio y largo plazo, e innecesario también. Pero, si miramos hacia dónde apuntan las medidas tomadas (en lugar de al dedo), tenemos por delante una tarea muy delicada: jugar al juego que marcan los amos del mundo, pero mantener una protección constante ante el pinchazo que, seguro, vendrá.

De esa protección hablaremos en otra columna, pero les anticipo que nuestra postura no va en la línea de anticiparse al mercado, que no piensa frenar, sino de tener un buen seguro que cubra el siniestro. Todo, menos normalidad.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.