LA CARTERA DE... PROFIM ASESORES

Elegir un fondo no es jugar a la oca

13/10/2015 -

VALENCIA. Un mes vuelve a su cita la reputada empresa de asesoramiento financiero independiente Profim Asesores Patrimoniales para recomendar a los lectores una cartera de fondos de inversión. Sin duda, uno de los activos más atractivos para los pequeños inversores a la vista de los pírricos tipos de interés.

Como ya adelantábamos meses anteriores, el escenario más probable con el que nos íbamos a encontrar en esta recta final de ejercicio era el de una volatilidad creciente. Y así está siendo debido a las dudas que van surgiendo sobre cuál es la situación real de las distintas economías del mundo:

- Falta de visibilidad clara en cuanto a la desaceleración de la economía China y su impacto sobre otras economías del mundo.

- Dudas sobre la capacidad de los bancos centrales de seguir soportando, en gran medida y por sí solos, la recuperación económica mundial y el devenir de los mercados de acciones.

- Consecuencias de una política de tipos de interés cero en los balances de las entidades financieras (bancos y aseguradoras).

- Los resultados empresariales en un mundo que no termina de alcanzar un crecimiento con velocidad de crucero.

Esas dudas generan incertidumbres y, por lo tanto, a pesar de las correcciones que ya se han producido en las bolsas y en la renta fija, el sentimiento de muchos inversores sigue siendo de cierto desánimo y desorientación.

En lo que llevamos de ejercicio, parece que nos encontramos participando en un perverso juego de la oca. En este sentido, comenzábamos los primeros meses de forma espectacular –de oca en oca y tiro porque me toca–. Pero luego fuimos cayendo en 'la posada', en 'la cárcel' y, con ello, perdíamos algún turno de tirada… Llegó incluso 'el laberinto' y tuvimos que volver a la casilla número 30.

Pero, para desesperación de todos, ya llevamos varias ocasiones cayendo en la casilla número 58 (en 'la de la muerte') y eso, si han jugado alguna vez a este juego, ya saben ustedes lo que supone: volver a la casilla de inicio. Volver, en muchos casos, a empezar.

Pendientes de la FED

No creemos que la economía mundial vaya camino de una nueva recesión pero, ahora bien, la decisión adoptada por la Reserva Federal de Estados Unidos (FED) el pasado mes de septiembre de no mover sus tipos de interés, nos hace pensar que algo no va bien (o todo lo bien que cabría desear tras más de cinco años de políticas monetarias expansivas) en Estados Unidos y en el resto del mundo.

Pese a la volatilidad de los mercados, pensamos que no es necesario abandonar la partida (eliminar toda inversión en mercados de acciones), pero tenemos claro que ante la falta de visibilidad de una tendencia definida, difícilmente podemos aumentar el nivel de riesgo actual en las carteras.

Por delante tenemos un mes fantástico y los datos macroeconómicos o microeconómicos que vayamos conociendo nos dirán dónde estamos realmente. Mientras tanto, seguimos recomendando mantener la prudencia.

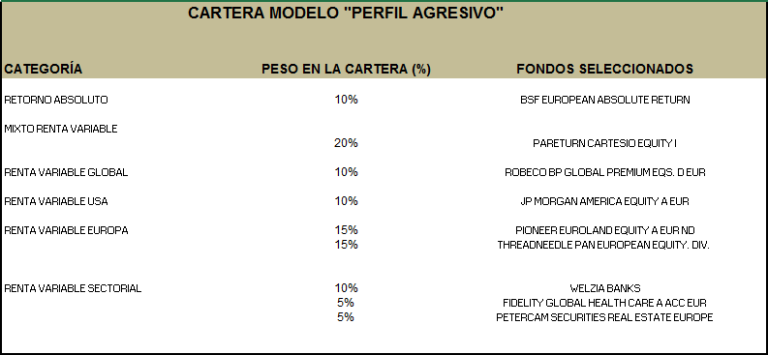

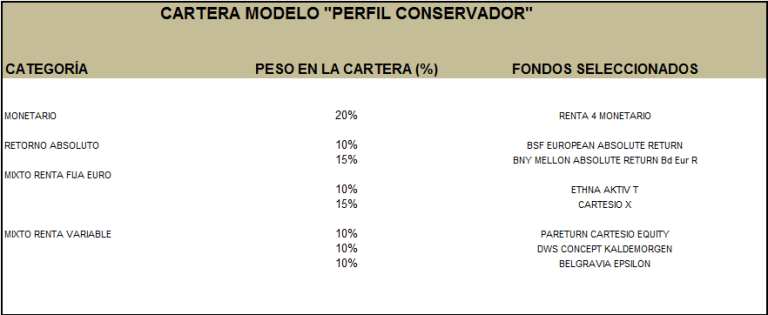

Centrándonos ya en las carteras modelo que recomendamos, indicar que, tras los cambios realizados en ambos perfiles (conservador y agresivo) el pasado mes, consideramos que no es necesario, por ahora, realizar nuevos ajustes.

Entre los fondos incluidos en nuestras propuestas, quisiéramos destacar el buen dato de rentabilidad en el año que presenta el fondo THREADNEEDLE PAN EUROPEAN EQUITY DIVIDEND. A pesar de que este producto tampoco ha podido escapar a las correcciones sufridas por los mercados, desde principios de año acumula una revalorización del 10% (con cierre del 5 de octubre).

Este producto invierte en acciones europeas con potencial para generar una rentabilidad por dividendo por encima de la media del mercado. Invierte, al menos, dos tercios de sus activos en acciones de empresas de la Europa continental y del Reino Unido o en empresas que realicen una parte importante de sus operaciones en esta región.

Enfoque a 'tres velocidades'

A la hora de considerar qué acciones se van a incluir en cartera, el equipo gestor (liderado por Dan Ison desde junio de 2014) utiliza un enfoque a 'tres velocidades':

- Un primer grupo formado por compañías con una rentabilidad inferior al índice (normalmente aquellas cuyos dividendos crecen mucho más rápido que el índice y donde la alta convicción en la revalorización del capital garantiza la dilución del rendimiento general del fondo).

- Un segundo grupo compuesto por acciones cuyo rendimiento está en línea con el índice, aquellas que normalmente son de 'comprar y mantener', y que ofrecen una trayectoria sólida de dividendos.

- Y, por último, un tercer grupo integrado por compañías con un alto rendimiento en relación al índice, donde se incluyen situaciones especiales, reestructuraciones...

Teniendo en cuenta esta distinción entre compañías, la cartera del fondo (compuesta por una media de 30 a 50 valores) se construye bajo un enfoque 'bottom-up', pero teniendo también en cuenta la situación macroeconómica (enfoque 'top-down'), así como la visión sectorial y temática de la gestora. La idea es que el fondo esté totalmente invertido; sin utilización de productos derivados.

A cierre de agosto de 2015, los sectores con mayor peso en la cartera del fondo eran salud, finanzas, consumo e industrial. En el 'Top 10' se encuentran compañías como Novartis, Roche, GlaxoSmithKline, Royal Dutch Shell, AstraZeneca, Nestlé, Daimler, Bayer, BT y Unilever.

El fondo no cubre el riesgo divisa en sus posiciones fuera de la zona euro (fundamentalmente, Reino Unido y Suiza).

Noticias relacionadas

Rozó una subida de doble dígito, según datos de Inverco

Por

Cerró el mes pasado a solo 210 millones de Unicaja Banco

Gescooperativo, gestora de las cajas rurales de la espiga, enfila el 'Top 9' en patrimonio de fondos

Por

Superó en casi 100 millones al segundo del ranking, que fue CaixaBank

Banco Santander mantuvo en enero el liderazgo en suscripciones netas de fondos de inversión

Por