BARCELONA. El delivery de resultados y concretamente la evolución de los LfLs en Iberia (64% ventas y 82% Ebitda ajustado 2015) han sido la clave en la evolución del valor en estos últimos trimestres. Así, mientras que la cotización ha estado muy presionada por las caídas sostenidas de los LfLs en Iberia (-8% en mercado vs Ibex y -25% vs sector en el periodo jun’15- pre-publicación Rdos. 1T’16 en may’16), el hecho de estar más cerca de su objetivo de break even en 2T’16, junto con la positiva evolución del margen Ebitda en esta región, ha permitido recuperar parte del terreno perdido(+9% vs Ibex y +11% vs sector desde Rdos. 1T’16).

Creemos que 2016 marcará un punto de inflexión en este sentido. Así, esperamos que la mejora de los LfL en Iberia continúe hasta alcanzar la cota positiva en 2T’16 (objetivo de DIA), lo que debería contribuir a eliminar presión sobre el valor. Este es el catalizador más relevante a corto plazo, mientras que a medio plazo será la mejora del margen EBITDA en Iberia (+30 pbs 2016/2020 BS(e)), y su sostenibilidad dado que cuenta con niveles muy superiores a sus competidores y está en pleno proceso de integración de El Árbol y Eroski (17% ventas Iberia,margen EBITDA <1% vs 8,7% en Iberia en 2015 y vs margen objetivo del 5%/6% a partir de 2018).

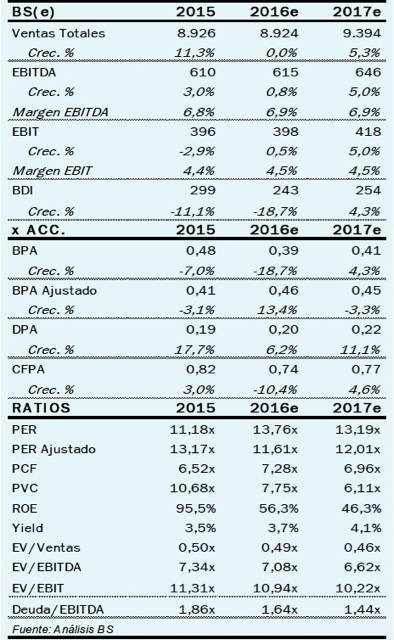

Nuestras estimaciones están en línea con los objetivos de DIA en 2016 (+7% en ventas BS(e) vs dígito medio simple alto y mantener margen EBITDA deDIA) aunque a medio plazo somos algo conservadores (~-3% BS(e) y consenso vs objetivo de ~620 M euros de EBITDA promedio2016/18) por la elevada competitividad del negocio en Iberia.

La generación de FCL también volverá a recuperar protagonismo en 2016 (123 M euros BS(e) y FCF yield ~6%). Así, varios factores que han penalizado el FCL en 2015 y que han situado laDFN’15 en niveles superiores a lo estimado (1.133 M euros o 1,9xDFN/EBITDA) dejarán de tener efecto:

- Impacto positivo en capital circulante (integración de El Árbol y Eroski ~99 M euros).

- Reducción de inversiones por efecto divisa (~311 M euros vs2015 extraordinariamente alto, 366 M euros).

- Menores costes de reestructuración (diferencial de ~55 M euros).

- Menor tasa fiscal (activación de bases imponibles negativas, ~50 M euros vs 2015).

A medio plazo, el FCL mejorará gradualmente a una TACC’16/20 BS(e) del +7% (FCF yield ~9% en 2020 BS(e)),reduciendo el apalancamiento a <1x EBITDA en tan solo 3 años.

DIA cotiza a múltiplos atractivos, con un descuento del -34% en EV/EBITDA’16/17e frente a comparables hard discount (-6% vs su media histórica), que se ha ampliado desde el -26% histórico(justificado por los menores crecimientos) y a pesar de recoger en2017 casi en su totalidad el impacto positivo de El Árbol y Eroski.

Ampliando la comparativa al resto de operadores del sector, también cotizaría con descuento en EV/EBITDA’16/17e del -4%(vs -9% en 2011/15) justificado por unas mejores perspectivas(TACC’15-18e del +5% en EBITDA vs +4% del sector). Los precios de cotización asumen un importante deterioro en Iberia: alternativamente para un LfL del 0,5% BS(e), implicaría un margen EBITDA del 7,4% (-140 pbs vs BS(e)y -130 pbs vs 2015); para un margen EBITDA del 8,8% que estimamos en recurrencia, implicaría caídas de LfLs a perpetuidad del -1,3%.

Por todo ello reiteramos 'comprar' acciones de DIA con un precio objetivo de 6,55 euros por acción.

______________________________________

Arancha Piñeiro es analista del Banco Sabadell