VALENCIA. Abengoa ofrecerá hoy una conferencia para dar una visión general sobre el plan de negocio y la propuesta del plan de reestructuración financiera, así como para responder a preguntas sobre la misma. Un día marcado en rojo en la agenda de accionistas, acreedores y proveedores por su importancia.

Todo ello mientras la sevillana sigue negociando a contrarreloj evitar entrar en concurso de acreedores, cuyo plazo expira el próximo 28 de marzo, lo que sigue provocando fuertes altibajos tanto en la serie A como en la B. Conviene recordar que la diferencia es que las primeras tienen más derechos de voto pero menos acciones en el mercado.

Ayer se tomaron un respiro tras los espectaculares bandazos que llevan en este mes de marzo, al calor de que el acuerdo se cierra (provocando fuertes subidas) o no (desatando un torrente de ventas). "Es lo que tiene este valor, cuyo futuro es bastante incierto aunque se llegara a un acuerdo porque la nueva Abengoa tendría un tamaño muy inferior al actual", apuntan desde una mesa de contratación consultada por este diario.

Las 'Abengoa A' cedieron ayer un 3,22% para acabar en los 0,752 euros después de que en sesiones anteriores llegara a subir más de un 26%... y bajar casi otro tanto. Pese a todo avanzan este año un 83,4% para situar su capitalización en los 63 millones de euros. "Un valor tan estrecho como Abengoa es pasto de cultivo para los especuladores de turno porque con un puñado de títulos hacen lo que se les antoja", añaden desde la misma mesa de bolsa.

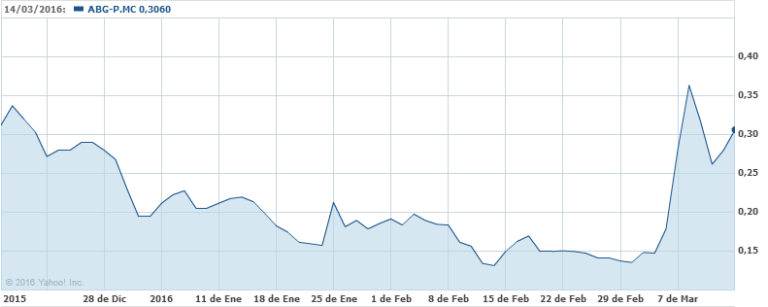

Por su parte, sus 'hermanas' de la serie B bajaron este martes un 0,98% cerrando en los 0,306 euros -lo que equivale a un valor bursátil de 262,59 millones de euros y una subida anual del 51,50%-, llegando a subir este mes más del ¡56%! y bajando en dos sesiones un 30%. "Una auténtica montaña rusa nada recomendada para los pequeños inversores porque el riesgo de quedarse pillado es muy elevado", recomiendan.

Mientras tanto la cotizada sevillana espera que los acreedores que aún no han apoyado la propuesta de acuerdo de viabilidad pactada por la compañía sevillana, los bancos del G-7 y los principales bonistas lo hagan durante los próximos días, lo que permitirá evitar el concurso de acreedores.

Los bancos integrados en el G-7 y los principales tenedores de bonos de Abengoa alcanzaron un preacuerdo para la refinanciación de la compañía que incluye la inyección de 1.200 millones de euros este año y el siguiente.

KPMG, la firma encargada de desarrollar el plan de viabilidad global, planteó que los acreedores de Abengoa inyectaran entre 1.500 millones y 1.800 millones de euros en la compañía, pero la cifra quedó reducida a 1.200 millones de euros.

Benjumea se rinde

El proceso de negociación se desbloqueó después de que el principal accionista de Abengoa, Felipe Benjumea, desistiera en sus intenciones de mantener una participación de control en la Nueva Abengoa que era considerada "inasumible" por los acreedores, según indicaron a Europa Press fuentes de las negociaciones.

Las entidades que financiarán dicho préstamo, garantizado con determinados activos, incluyendo acciones libres de Atlántica Yield, tendrán derecho a recibir un 55% del capital social de la Nueva Abengoa.