MADRID. Encaramos la recta final del año con el ánimo inversor bastante deteriorado tras las fuertes correcciones sufridas durante este cuarto trimestre de 2018 tanto en los mercados de renta variable como en los de renta fija; con unas perspectivas económicas mundiales ensombreciéndose un poco más y unas condiciones de liquidez poco prometedoras.

En estos momentos nos encontramos en un mundo que se caracteriza por:

- Una desaceleración económica mundial y sincronizada en el que las dudas en torno al ritmo de dicha desaceleración es lo que genera más inquietudes y, en consecuencia, un entono financiero volátil al que nos tenemos que enfrentar cada día.

- Unos tipos de interés de mercado algo más elevados, lo que lleva a unas condiciones financieras menos acomodaticias.

- Unos bancos centrales decididos a seguir normalizando sus políticas monetarias bien subiendo tipos de interés o, en otros casos, reduciendo sus propios balances.

- Unas relaciones comerciales internacionales que, lejos de destensionarse, continúan siendo un caballo de batalla que torpedea la colaboración entre Estados y, en algunos casos, entre compañías.

- Un mundo cada vez más endeudado lo que, en un entorno de menor crecimiento y con unos tipos de interés más elevados, comienza a ser un problema presente y futuro.

En definitiva, poco a poco vamos adentrándonos en un entorno de ligero empeoramiento de los fundamentales macroeconómicos mundiales -aunque nuestro escenario central sigue siendo el de no recesión global para los próximos 9 a 12 meses-, y en el que cada vez cobra más cuerpo la posibilidad de dirigirnos a un contexto de desinflación en el mundo desarrollado.

En ese escenario, ¿qué estrategia genérica aconsejamos seguir en el corto/medio plazo? La siguente:

- Si su perfil de riesgo admite invertir en renta variable nuestro consejo es seguir manteniendo una parte de su cartera posicionada en fondos puros o mixtos de bolsa. Insistimos en que nuestro escenario más probable es el de una desaceleración económica, pero no el de una recesión global. Ahora bien, de cara a los próximos meses -y teniendo en cuenta este nuevo entorno económico esperado de desaceleración y desinflación- sería interesante ir reduciendo el peso de la inversión en renta variable; dar un menor peso a los fondos con un estilo de inversión con sesgo más growth. Si se confirma un escenario de menor crecimiento económico mundial, muchas de estas empresas podrían sufrir una cierta compresión de sus márgenes de beneficios y, por lo tanto, cotizarían ahora mismo excesivamente caras en bolsa. La idea es dar un mayor peso a fondos de inversión centrados en negocios de calidad, poco o nada endeudados, que estén bien dirigidos por equipos de ejecutivos cuyos intereses estén muy alineados con los de los propios accionistas de la compañía y, muy importante, que además estén baratos en bolsa. En definitiva, comenzaremos a centrarnos más en fondos que sigan una filosofía de inversión 'value investing'.

- Asimismo seguimos aconsejando poca presencia de fondos de renta fija en cartera.

- Continuaremos confiando en determinados fondos con orientación de retorno absoluto. Cuanto menos 'adulterados' estén los mercados financieros por la acción de los bancos centrales más importancia cobrará la gestión activa y, dentro de ella, la búsqueda de alfa, vía a una adecuada diversificación de riesgos.

- Contar con ciertos activos diversificadores y 'anticrisis' a través de determinados mixtos que puedan estar recomendados para su cartera: oro, dólar americano, volatilidad e incluso liquidez, pues es un activo más.

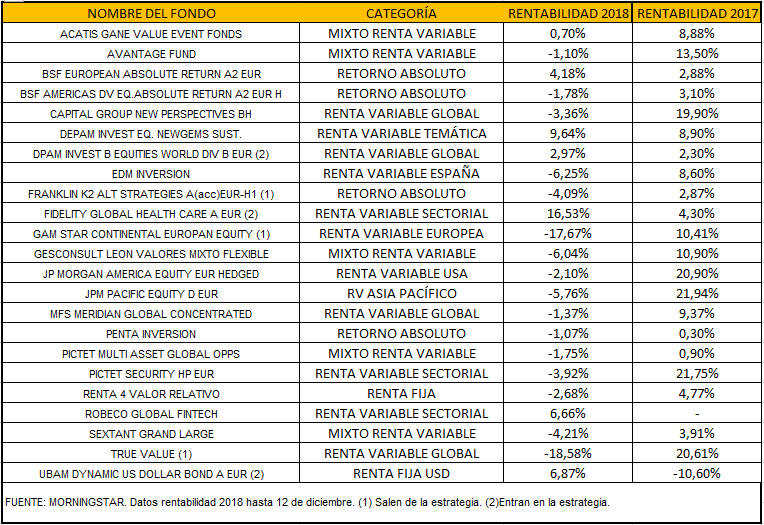

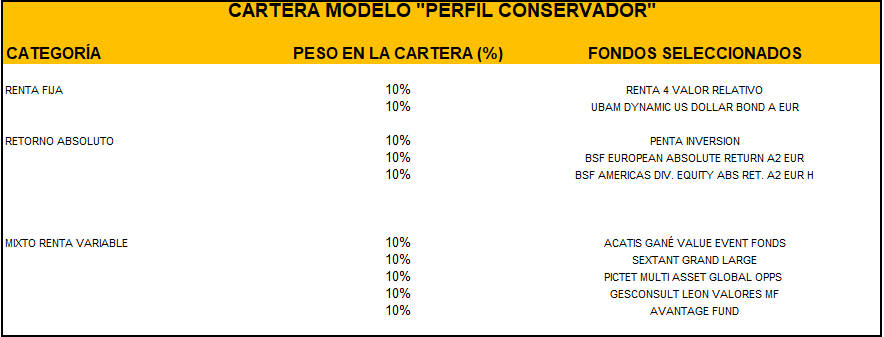

Teniendo en cuenta estas recomendaciones, los cambios que vamos a realizar en nuestras carteras modelo son los siguientes:

En el perfil conservador deshacemos la posición en el fondo Franklin K2 Alt Strategies A (acc) Eur-H1 y damos entrada a un fondo de renta fija norteamericana: UBAM Dynamic US Dollar Bond AC EUR. Este fondo invierte la mayor parte de sus activos en los llamados 'Floating Rate Notes' o FRN’s, bonos que pagan una tasa de interés variable y que se va ajustando automáticamente en base a los cambios en los tipos de interés del mercado. Su duración es cercana a cero, de manera que el precio del bono no se ve prácticamente afectado por las variaciones en los tipos del mercado.

En cualquier caso, excluyendo los bonos con calificación crediticia 'AAA', el vencimiento medio de la cartera no debe superar los dos años. La cartera core está invertida básicamente en bonos 'investment grade' aunque el fondo podría destinar hasta un 20% a valores de alto rendimiento; también podría invertir, hasta un 10%, en activos de mercados emergentes. No invierte en bonos canjeables ('callable bonds') con condiciones perpetuas ni tampoco en productos estructurados, tales como CDOs, ABS o MBS.

Su proceso de inversión se basa en tres pilares:

- El más importante para el rendimiento del fondo es el análisis 'top-down' del ciclo macroeconómico; esto permite determinar tanto la duración como la calificación crediticia de la cartera.

- Un análisis 'bottom-up' del crédito, centrándose en el riesgo de impago y en una perspectiva a 12 meses de cada bono estudiado, lo que determina la selección de los distintos activos.

- Un análisis del valor relativo, que permite seleccionar los activos con los mejores perfiles de riesgo/rentabilidad.

Aunque la clase elegida está denominada en euros, no cubre el riesgo divisa.

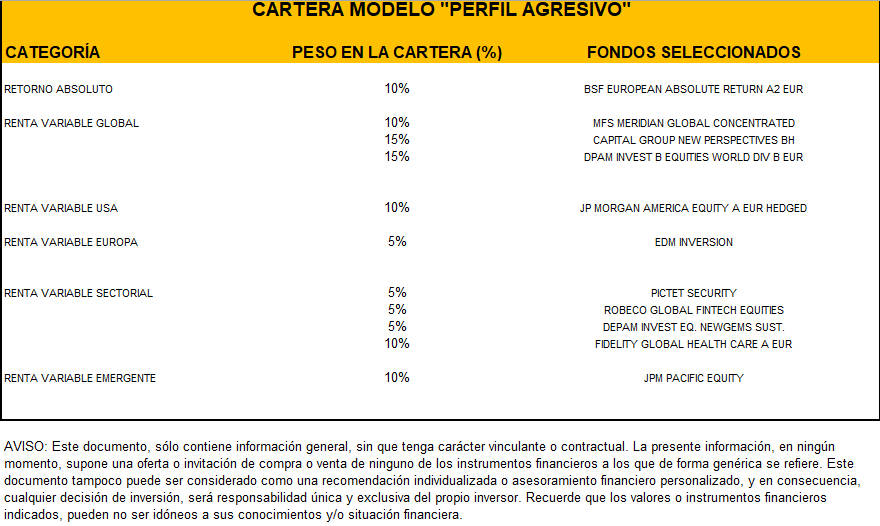

En el perfil agresivo deshacemos la posición en los fondos: Penta Inversion, True Value y GAM Star Continental European Equity e incorporamos a la cartera los fondos: DPAM Invest B Equities World Dividend Eur y al fondo Fidelity Global Health Care A Eur.

DPAM Invest B Equities World Dividend Eur invierte en acciones y empresas de todo el mundo que generan una rentabilidad por dividendo superior a la media del mercado. Se trata de una cartera formada por entre 70 y 90 compañías, escogidas a través de un proceso que aúna una selección cuantitativa con el análisis fundamental y donde el objetivo es encontrar compañías que, con precios atractivos (es un fondo con una filosofía de calidad a precio razonable), ofrezcan un dividendo medio por encima de la media y, sobre todo, sostenible en el tiempo.

Experimentados gestores

El fondo está gestionado por el equipo de Renta Variable Fundamental de Degroof Petercam AM, lo que incluye dos gestores experimentados como responsables: Laurent Van Tuyckom y Alexander Roose.

A nivel de fundamentales, buscarán negocios sólidos y con trayectoria, calidad en los equipos directivos, así como atractivo a nivel de sector y posicionamiento de la compañía dentro del mismo. En cuanto a criterios financieros, lo que el equipo persigue en una compañía es la sostenibilidad de los flujos de caja, unos balances saneados y una política de dividendos atractiva tanto en el pasado como de cara a futuro. Al menos un 50% de la cartera del fondo estará invertida en acciones con una rentabilidad por dividendo superior a la media del índice MSCI World. Por regiones, prima sobre todo América del Norte (60,5%), seguida de Europa (26%) y Japón (8,5%), siendo las compañías con más peso en estos momentos: Microsoft, Accenture, Merck & Co, Texas Instruments, Pepsico, Nasdaq, Medtronic, Nutrien y Deutsche Telekom.

En cuanto a divisas, más de la mitad de la cartera (56,5%) se encuentra en dólares a cierre del periodo, un 16,4% en euros y el resto se divide entre posiciones en yenes, libras esterlinas, dólares canadienses, coronas noruegas, dólares de Singapur, bath tailandeses y francos suizos. El fondo no cubre el riesgo divisa.

Fidelity Global Health Care A Eur invierte, al menos un 70% de su patrimonio, en compañías de todo el mundo que diseñen, fabriquen o comercialicen productos y servicios empleados en el sector sanitario, médico o biotecnológico. Su gestora, Hilary Natoff, selecciona los valores en base al análisis individual ('bottom-up'). Ella prefiere centrarse en compañías que, además, de ofrecer un crecimiento superior a la media y buenas perspectivas:

- Cuentan con productos únicos y poder de fijación de precios (con una mínima exposición a presiones normativas que repercutan en dicha ventaja).

- Ofrecen productos probados en una fase avanzada de desarrollo y que atienden a una necesidad médica insatisfecha.

- Tienen que ver con temas como el envejecimiento, el consumo de los mercados emergentes y el estilo de vida.

- Presentan oportunidades por valoración al tener, por ejemplo, infravalorado su producto, encontrarse la compañía en fase de reestructuración, en recorte de costes...

La política de inversiones del fondo es fruto de la convicción de la gestora, lo que se traduce en una cartera bastante concentrada, entre 60 y 80 valores (actualmente 66), cubriendo los grandes mercados desarrollados y, en menor medida, también algunos emergentes. A cierre del tercer trimestre de 2018, la cartera del fondo estaba distribuida un 66,6% en Estados Unidos, un 18% está en Europa y el resto en Australia, Nueva Zelanda y Asia. UnitedHealth, Abbot, Pfizer, Boston Scientific, Johnson & Johnson, CSL, Gilead, Roche, Thermo Fisher y Merck son las principales posiciones. La clase seleccionada está en euros, pero no cubre el riesgo divisa.

Departamento de Análisis de Arquia Banca