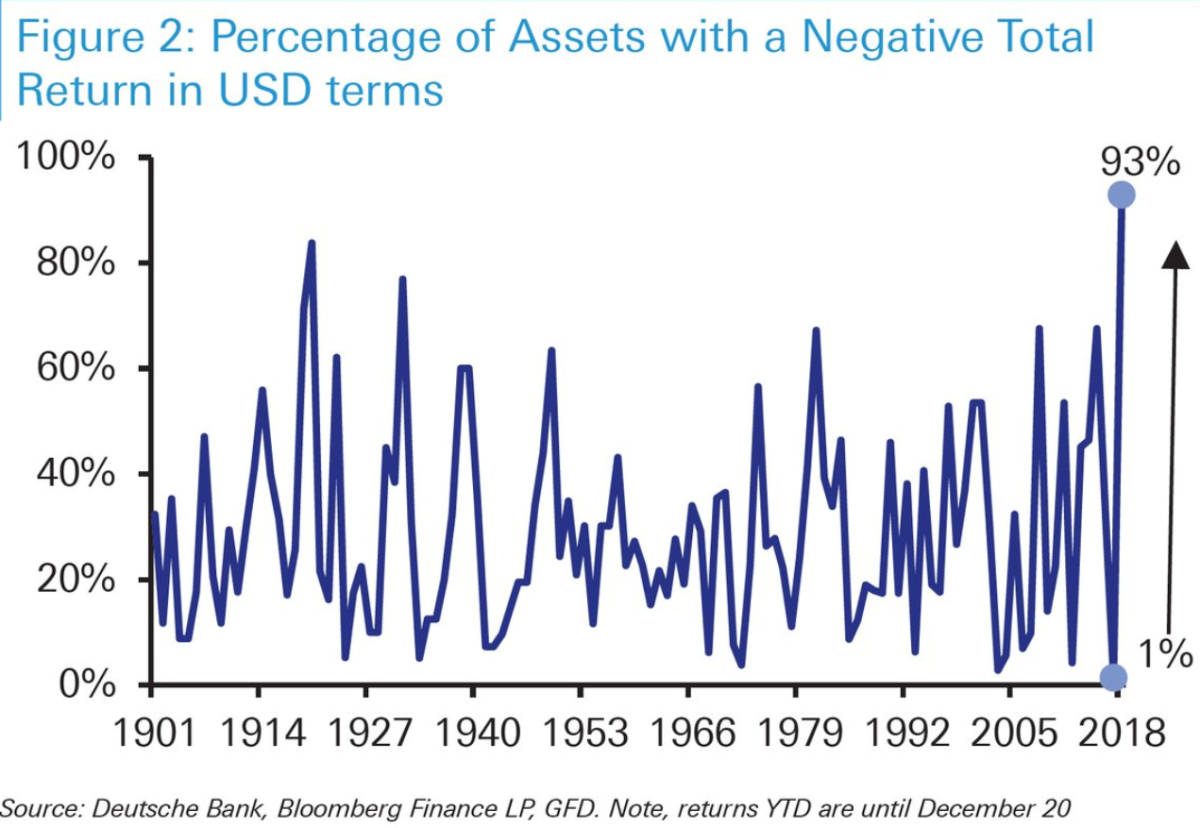

VALÈNCIA. Menudo año hemos pasado los inversores en renta variable. Bueno, los inversores en cualquier tipo de activo porque el 93% de los activos han tenido pérdidas como se observa en el siguiente gráfico:

Tras un 2017 sin volatilidad -donde veíamos nuestras carteras crecer poco a poco sin prisa pero sin pausa-, ha llegado 2018 para darnos una dosis de realidad. Tremendo año en el que seguir con las aportaciones mensuales ha sido muy duro. No hay de que preocuparse. Como dijo el perro al hueso: "Si tú estás duro, yo tengo tiempo".

En este año los inversores hemos vivido todo tipo de emociones ausentes durante el ejercicio previo. Los sesgos a los que nos hemos afrontado muchos inversores han sido los siguientes:

- Sesgo de retrospectiva: ¿Quién en este año no ha invertido pensando que el mercado iba a seguir cayendo y cuando ha seguido cayendo ha dicho…? ¡Lo sabía! No sabemos nada. Ni cuándo va a subir, ni cuándo va a caer. Si te esperas a invertir porque te crees más listo que la media te puedes perder importantes subidas.

- Sesgo de confirmación: En relación con el anterior, supone que creo que el mercado va a seguir bajando, por ejemplo, y 'lo confirmo' porque alguien ha dicho lo mismo que yo pienso. Si supiéramos lo que va a pasar nadie perdería ni un solo euro, ni ganaría.

- Sesgo de aversión a las pérdidas: Después de tener en cartera caídas muy dolorosas vienen periodos de recuperación. Seguro que han pensado en salirse una vez recuperado, o con pequeñas pérdidas, y ya si eso invertirán más adelante. ¿Y si el día siguiente es el mejor del año?

- Sesgo nacional: muchas veces o tenemos tendencia a invertir en valores del Ibex o, aunque contamos con una cartera bien diversificada a nivel mundial, miramos la rentabilidad del Ibex para ver como se comporta la renta variable o nuestra cartera. Sin embargo, no tiene ninguna relación.

- Sesgo de sobreconfianza: Pensamos que podemos mantenernos en liquidez esperando al momento adecuado para invertir como si fuéramos a saber cuando es ese momento.

En línea con lo anterior no hay que olvidar que en torno al 80% de los retornos se producen en el 20% del tiempo. Estar fuera de mercado esos periodos puede ser fatal para nuestras inversiones.

Otros pensamientos comunes:

- Cambiar las inversiones periódicas: voy a invertir más en el ETF/fondo que mejor va y así ganaré más (error). O, por el contrario, voy a invertir en el que peor va así promedio a un precio menor y recuperaré antes.

- Invertir más cantidad: cuando los índices caen fuertemente durante 1 o 2 días seguidos se puede llegar a pensar que es un buen momento para invertir (como si supieras que ha tocado fondo) y modificar así tu estrategia.

- Pensar que justo cuando vas a comprar el mercado sube: compras caro, y a partir de ese día vuelve a caer.

Teniendo en cuenta que nos puede pasar todo lo anterior, debemos ser conscientes de ello, pensarlo fríamente y mantenernos rectos en el camino. Como seres emocionales que somos, debemos establecer una hoja de ruta e intentar (conseguir) no desviarnos del camino hacia la meta.

Ha sido un año duro en el que seguir la estrategia no es fácil. Mis felicitaciones a los que lo hayan conseguido. Y a los que no, el año que viene hay una nueva oportunidad. Hay que recordar que cada caída de mercado es una oportunidad de compra a precio más barato.

La imagen superior ilustra como debemos reaccionar ante los vaivenes del mercado para tener éxito en nuestras inversiones. La constancia en la vida, es la que gana la partida.

Agustín Galbis es analista de Inversiones de Net de Gerrers