VALÈNCIA. El mercado financiero español está dominado por la banca comercial en todos sus aspectos. Si ya teníamos pocas puertas a las que llamar, tras la absorción de Bankia por parte de CaixaBank aún tendremos menos. Primero vamos a poner la situación en cifras, y después vamos a plantear alternativas.

La tríada

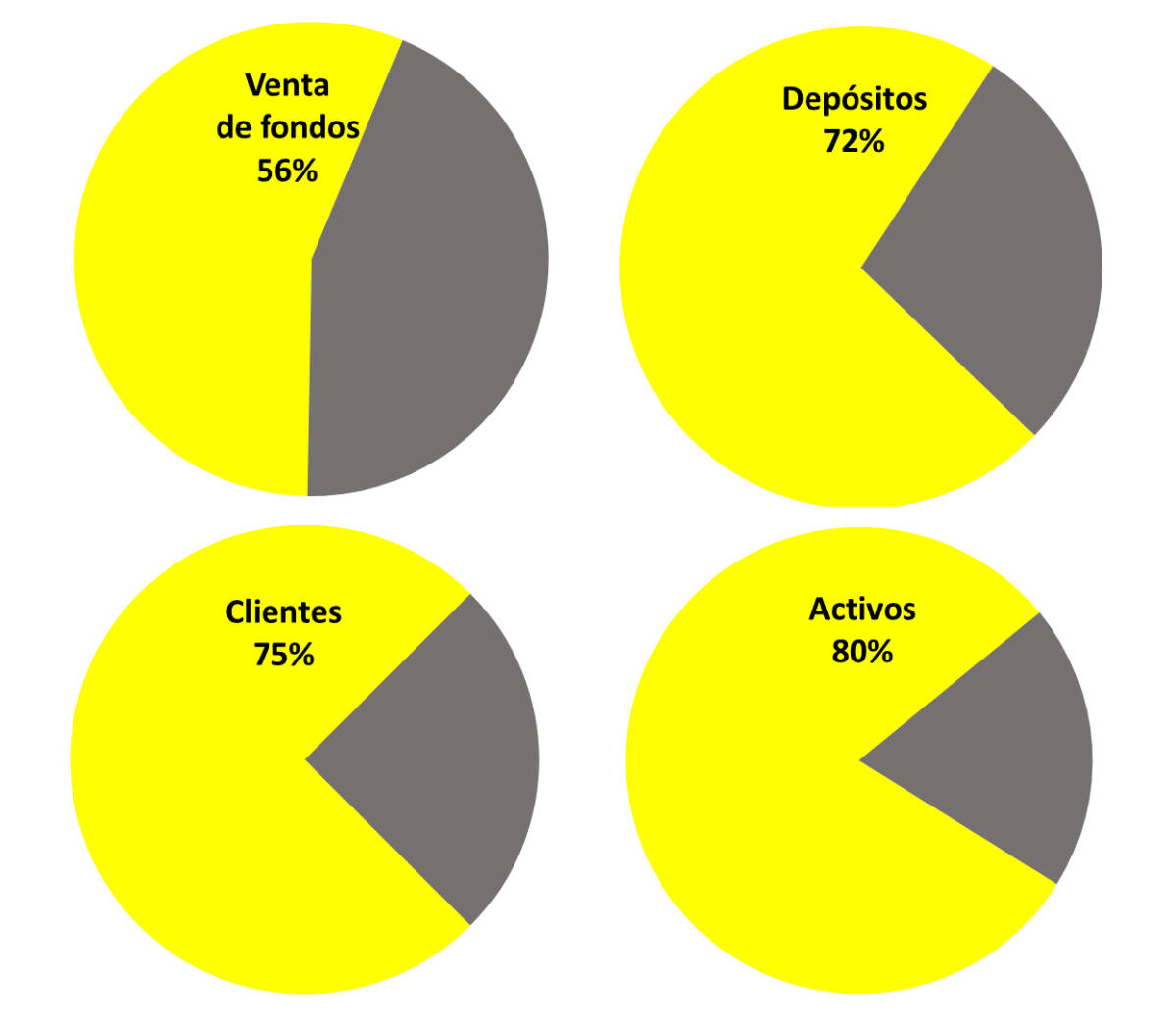

Hay unos 50 bancos en España relevantes por número de clientes y volumen de activos. De entre ellos, doce son más significativos y tan sólo tres entidades apoyan el taburete bancario español: CaixaBank, Santander y BBVA. Esta tríada domina el mercado de distintas maneras:

- Depósitos: En lo que respecta a sus ahorros, controlan el 72% de los depósitos. La rentabilidad media de los mismos es del 0,04%, pese a lo cual es la forma preferida de los ahorradores españoles, triplicando en volumen a los fondos de inversión (fuente Inverco, 1T2020).

- Venta de fondos: El 56% de los fondos los vende la tríada (Inverco), y el 93% de los ingresos por asesoramiento y gestión los acapara la banca en conjunto (BdE).

- Clientes: La tríada tiene al 75% de los clientes bancarios de España. Como decíamos, cada vez hay menos puertas a las que llamar (cifras comunicadas).

- Activos: El 80% de los activos está concentrado en tres entidades (cifras comunicadas).

Aquí les resumimos las cuatro magnitudes de la tríada de forma gráfica:

No son los únicos parámetros donde tres entidades van a dominar el mercado, pero nos dan una idea. Aun así, los organismos relevantes no ven problemas de falta de competencia. Es curioso, sobre todo si tenemos en cuenta el último informe del Banco de España (léalo aquí) donde se alerta del dominio absoluto de los bancos sobre los fondos de inversión, entre otras cosas.

Nuestra opinión no sorprenderá a nadie: al inversor español lo han educado insistentemente en la política del producto, y por ello busca productos. Le han acostumbrado a que el banco es la única alternativa, y acude al banco a invertir y financiarse. Y el sector se ha relajado, aprovechando los márgenes de un oligopolio y sin demasiada urgencia por mejorar el servicio. Hasta que llegó la crisis financiera (CF).

Alternativas

Los bancos van camino de ser un suministro más, como el agua, la luz o Internet. Con un mínimo valor añadido. Se trata de un negocio cuesta abajo y sin frenos, que históricamente ha podido operar con un apalancamiento monumental hasta que el choque con la CF le ha obligado a transformarse a marchas forzadas.

Una de las consecuencias de la CF fue un encorsetamiento muy duro del negocio bancario, limitando sus antiguas capacidades y con ello su rentabilidad. Esta es la causa de que se lancen a todo tipo de negocios fuera de su core, de que reduzcan oficinas y de que sus profesionales vivan bajo una presión constante, perjudicando la experiencia del cliente.

Los 'tipos cero' son una presión adicional para un sector que se dedica a vender dinero. Esto ha hecho proliferar las alternativas de financiación no bancarias de la mano de los fondos, principalmente. Esto tiene dos ventajas:

- Para el inversor: Los fondos de deuda son una alternativa de inversión con toda una gama de posibilidades, normalmente a partir del 4-5% de rentabilidad anual y con o sin pagos periódicos. Grandes desconocidos.

- Para el demandante de financiación: También son una alternativa de financiación profesional, regulada y totalmente flexible. Es ideal para complementar la bancaria, que suele ser más barata pero extremadamente rígida para situaciones clave (crecimiento rápido, por ejemplo).

Finalmente, y como no se pueden poner puertas al campo, el inversor está demandando desde hace años menos producto propio y más asesoramiento independiente. En esta línea ha habido dos avances importantes:

- Para asesorarse: Por fin se abrió paso la regulación de las empresas de asesoramiento financiero, como más allá de los Pirineos (en ese mundo menos secuestrado). Ahora el inversor puede contratar una empresa de asesoramiento independiente para que le ayude a cumplir sus objetivos de inversión, y no depender del banco.

- Para invertir:

- La gestión discrecional es un servicio que ofrecen los bancos cada vez más, aunque el 85% de los activos se gestionan sin él. Creemos que es perfecto para que el cliente empiece a demandar servicio, no producto, y acabe contratando su asesoramiento independiente.

- Los ETFs son productos que nos permiten replicar el comportamiento de los índices con un coste mínimo. Como la mayor parte de los fondos lo hacen peor que los índices a los que siguen, los ETFs son una opción objetivamente mejor, y por eso acaparan ya más de la mitad del mercado mundial (aunque aquí en España tengamos censura mediática financiera).

En nuestro caso, llevamos 17 años ayudando a nuestros clientes a organizar, proteger e invertir su patrimonio, y les puedo asegurar que no hay obstáculo mayor que el bloqueo que se ejerce sobre los clientes frente a las alternativas no bancarias de inversión y financiación.

¿Aún tienen dudas? Un dato conocido: Si bien en España el 80% del negocio es bancario, en Europa y el mundo anglosajón en general es justo al revés, es decir, el 80% es no bancario. Pensémoslo bien: El banco no es la opción principal, el banco es la alternativa.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.