opinión

Continúa la fortaleza de los mercados laborales

Felipe Villaroel.

Felipe Villaroel. VALÈNCIA. Los datos del mercado laboral estadounidense publicados el viernes fueron mejores de lo esperado. Los bonos del Tesoro estadounidense reaccionaron en consecuencia con una venta de 10 puntos básicos, mientras que los gilts y los bunds se desplazaron en la misma dirección, pero con más calma. Los activos de riesgo no se tomaron la noticia de forma negativa. El S&P subió en la jornada y los diferenciales se mantuvieron prácticamente sin cambios tras la publicación.

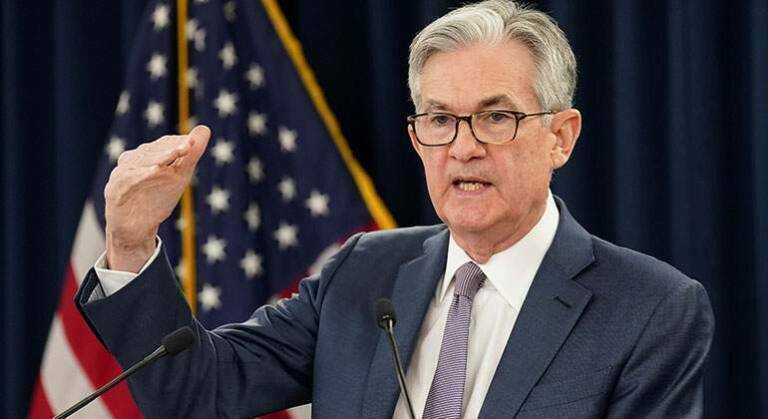

No se puede negar que los datos globales fueran más fuertes de lo esperado, encabezados por las nóminas no agrícolas. Por lo tanto, y al menos marginalmente, las probabilidades de un recorte de tipos en junio deberían ser ligeramente menores. No obstante, observamos que no todas las cifras de la publicación apuntan en esta dirección. El presidente Jerome Powell aludió en el pasado a la posibilidad de que los mercados laborales sigan siendo sólidos en lo que respecta a la creación de empleo y, al mismo tiempo, no proporcionen un viento de cola tan fuerte a los salarios. De hecho, el 2 de abril, en su discurso inaugural en la Universidad de Stanford, Powell comentó que los datos de inflación y de creación de empleo, más fuertes de lo esperado en lo que va de año, no han cambiado significativamente el panorama general, "que sigue siendo el de un crecimiento sólido, un mercado laboral fuerte, pero en reequilibrio, y una inflación que avanza hacia el dos por ciento en una senda a veces accidentada". Además, señaló que "el reequilibrio del mercado laboral es evidente en los datos sobre renuncias, ofertas de empleo, encuestas a empresarios y trabajadores, y el continuo descenso gradual del crecimiento salarial".

Tendemos a pensar que este informe sobre el mercado laboral no alterará materialmente sus opiniones. Los ingresos medios por hora aumentaron un 0,3% intermensual y un 4,1% interanual, en línea con las expectativas. La cifra interanual bajó del 4,3% y, si la cifra intermensual se mantiene en el 0,3% en las próximas publicaciones, esta cifra debería seguir bajando lentamente. La tasa de actividad también aumentó del 62,5% al 62,7%, al igual que la relación empleo-población. La sólida cifra de nóminas no agrícolas tampoco modificó sustancialmente las medias de tres meses. La palabra clave podría ser un mercado laboral "en reequilibrio". La Reserva Federal no busca un mercado laboral débil, sino uno en el que la oferta y la demanda estén más equilibradas. Esto podría deberse a un descenso de la demanda (una creación de empleo más lenta), a un aumento de la oferta (es decir, mayores tasas de participación y de empleo en relación con la población) o a una combinación de ambos, que nos parece el escenario más probable.

Predecir datos de alta frecuencia es siempre una tarea difícil, pero en este ciclo ha resultado aún más difícil de lo habitual. Prueba de ello son las desmesuradas revisiones de los datos anteriores. La Reserva Federal ha tomado y seguirá tomando decisiones basadas, entre otros datos, en la evaluación del estado del mercado laboral. Las nóminas no agrícolas son sin duda importantes, pero hay otros datos del mercado laboral que también lo son, como sugiere una de las citas del segundo párrafo anterior. Algunas encuestas, como los planes de contratación de pequeñas empresas del NFIB, apuntan a un enfriamiento de los mercados laborales en los próximos meses. La Reserva Federal lo reconoce en sus últimas actas cuando afirma que "en consonancia con una reducción de la rigidez del mercado laboral, los contactos empresariales de varios distritos informaron de una relajación de las presiones salariales o de una mayor capacidad para contratar y retener a los trabajadores" o cuando indica que "los participantes señalaron que el mercado laboral seguía siendo tenso, pero que la oferta y la demanda en ese mercado habían seguido alcanzando un mayor equilibrio".

Desde el punto de vista de los mercados, consideramos este informe como un indicio más de la probabilidad de un escenario sin recesión, sin un repunte de los impagos y en el que los bancos centrales comiencen a recortar los tipos en algún momento. En este escenario, el crédito debería superar a la deuda pública. La magnitud de la rentabilidad superior dependerá de la rapidez con la que los bancos centrales se sientan seguros de que la inflación sigue una senda descendente sostenida. Aunque consideramos que la Reserva Federal ganará confianza en los próximos meses, el panorama de la inflación y la bajada de tipos parece algo más claro en Europa en estos momentos.

Felipe Villarroel es gestor de carteras en Twenty Four (Boutique de Vontobel)