análisis

Cuatro aspectos que darán forma a los mercados y la economía en 2019

Ronald Temple

Ronald TempleLa economía americana, guerra comercial, política de la Eurozona y el reequilibrio chino serán claves en el devenir de acciones, bonos y divisas para el próximo año

MADRID. Aunque 2018 ha sido un período de tremenda volatilidad y rendimientos negativos para la deuda de los mercados emergentes, la mayoría de los datos económicos y el posicionamiento de los inversores apuntan a una recuperación inminente. Para Lazard Asset Management, estas son las cuatro preocupaciones que afectará a medio plazo a la deuda de los mercados emergentes:

En 2018, la volatilidad volvió a los mercados globales después de un 2017 extremadamente tranquilo. Ese año se citaba a menudo el crecimiento global sincronizado como una razón para el optimismo, pero las trayectorias económicas de las principales economías se separaron en 2018 cuando Estados Unidos aceleró el paso mientras el resto del mundo quedaba rezagado.

Desde Lazard Asset Management, de cara al 2019, destacamos cuatro temas clave que creemos que darán forma a los mercados y la economía en el próximo año, con importantes implicaciones para los inversores.

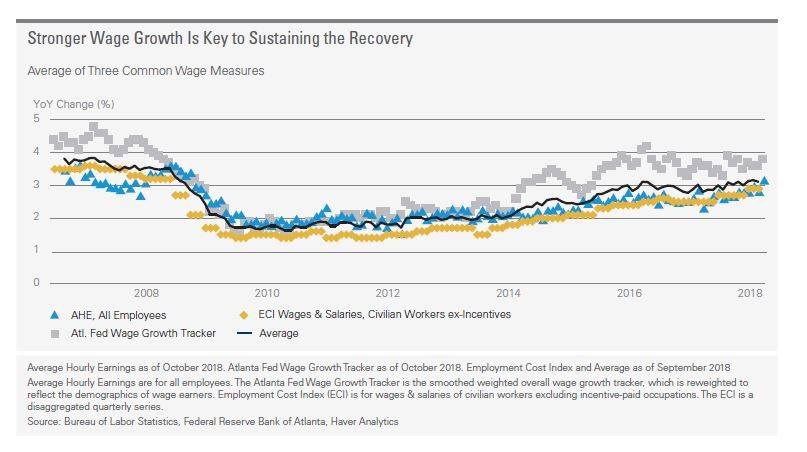

1. Finanzas de los hogares de Estados Unidos: Un crecimiento salarial más fuerte es clave para mantener la recuperación.

Esperamos que los salarios crezcan en 2019 desde aproximadamente el 3% hasta el 4%, un nivel más común antes de la crisis financiera. En la medida en que este aumento en el crecimiento salarial llegue a buen término, esperaríamos que la mayor confianza de los consumidores y el gasto conduzcan a un ciclo virtuoso que extienda el ciclo de expansión económica.

Sin embargo, no hay certeza de que este crecimiento salarial se vaya a materializar. El ritmo actual es más débil de lo que muchos esperaban. La tasa de desempleo se sitúa en el mínimo de 49 años, aunque los salarios no han crecido significativamente en 2017 y 2018. Factores como la demografía, la globalización y el aumento del poder de negociación de las empresas podrían estar entre las causas.

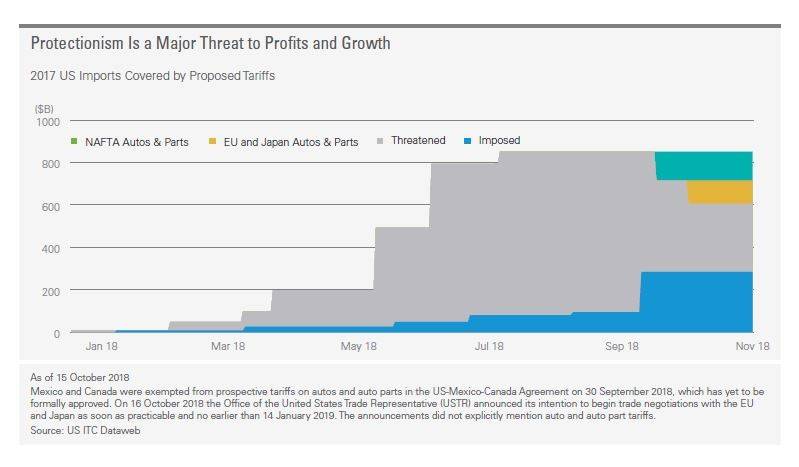

2. Proteccionismo: La escalada de la guerra comercial amenaza el crecimiento y las ganancias corporativas.

Creemos que las políticas comerciales proteccionistas probablemente durarán mientras Trump ocupe la Casa Blanca y posiblemente más tiempo, ya que los votantes han cuestionado cada vez más algunos de los beneficios de la globalización en Estados Unidos y otras economías avanzadas.

Lo que aún no está claro es cómo otros países responderán a las nuevas políticas comerciales de Estados Unidos y si las preocupaciones sobre las políticas económicas de China se pueden resolver en un contexto multilateral que sea menos perjudicial para el crecimiento mundial.

Nuestro caso base es que el mercado está subestimando las probabilidades de que la guerra comercial se intensifique. Si esto es correcto, podría haber una desventaja importante en las estimaciones de ganancias que presentan riesgos para los mercados de valores.

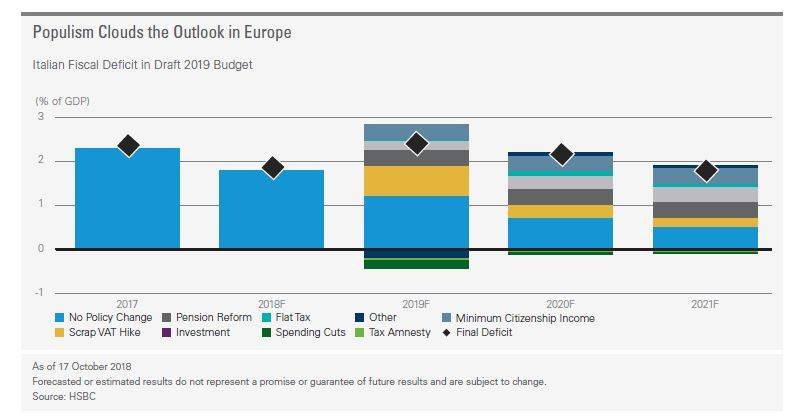

3. La política de la zona euro: los riesgos continúan aumentando.

El crecimiento económico ha sido relativamente débil en la zona euro y desigual desde la crisis financiera mundial. Como consecuencia, los votantes descontentos en varios estados miembros han optado cada vez más por los partidos populistas y nacionalistas.

El efecto más notable del aumento del populismo ha sido la debilidad de las coaliciones de gobierno en todos los estados miembros más grandes de la zona euro. Esto ha debilitado el impulso para llevar a cabo reformas tanto a nivel nacional como europeo, limitando las herramientas disponibles para apoyar a la economía en la próxima recesión, especialmente porque el Banco Central Europeo (BCE) tiene la intención de mantener los tipos de interés negativos "al menos hasta el verano de 2019".

Además de la incertidumbre en Europa, el mandato de Mario Draghi como presidente del BCE finaliza el 31 de octubre de 2019. El anuncio de su reemplazo será fundamental para evaluar la probable trayectoria de la política monetaria después de su retiro.

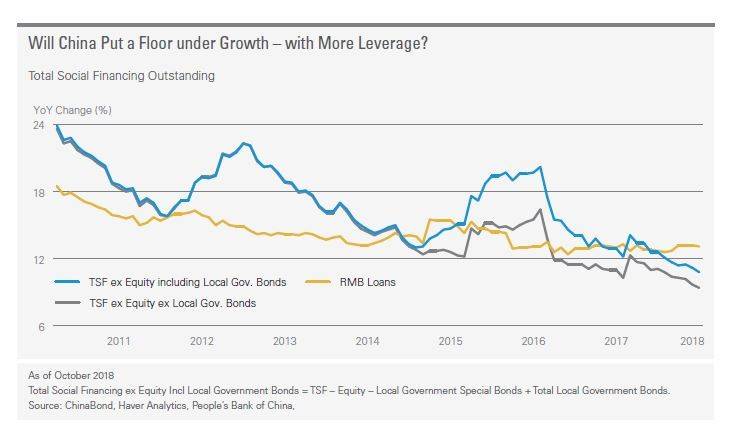

4. Reequilibrio de China: tendrá que decidir entre sostener el crecimiento y abordar los desequilibrios estructurales.

La escalada de las tensiones comerciales están intensificando las preocupaciones de que la desaceleración podría continuar el próximo año. Esto plantea en los mercados importantes interrogantes sobre la dirección de la economía china y la política económica.

Creemos que si el gigante asiático se ve obligado a elegir entre un crecimiento indeseablemente débil y un retorno al crecimiento rápido basado en el crédito, las autoridades diseñarán un aterrizaje suave mediante un mayor apalancamiento, ya sea en el estado o en el sector privado. La experiencia de 2015 y 2016 sugiere que sea cual sea la elección, tendrá importantes repercusiones para la economía y los mercados globales.

Conclusión

Haciendo balance de la situación, creemos que la renta variable seguirá al alza dadas las perspectivas para el crecimiento de las ganancias y los niveles de valoración. Sin embargo, deberíamos advertir que en este punto del ciclo, los inversores deberían aprovechar las oportunidades para mejorar la calidad de sus posiciones, centrándose en la valoración y en sólidos fundamentales como los altos rendimientos del capital, los sólidos balances y uno flujo de caja potente.

Del mismo modo, en los mercados de deuda, los inversores tienen opciones ahora de extender la curva de riesgo en términos de crédito o duración y deberían adoptar un enfoque más defensivo hasta que la compensación riesgo/recompensa sea más convincente.

Ronald Temple es responsable de gestión multiasset y US Equity de Lazard Asset Management