según startupxplore

Dónde encontrar financiación según la fase en la que se encuentre tu 'startup'

VALENCIA (VP). La inversión en startups españolas no para de crecer. Según datos recopilados por Novobrief, solo de enero a octubre de este año se han captado ya 460 millones de euros, un 32,5% más que lo recaudado en todo 2014 cuando la inversión llegó a los 347 millones de euros. Es indiscutible el fuerte impulso que está teniendo la financiación de estas nuevas empresas, pero aun así para muchos emprendedores la captación de fondos sigue siendo uno de los principales escollos y gran parte de ellos no consiguen levantar capital para poner en marcha o dar continuidad a sus proyectos.

A menudo, el problema se suele encontrar en que los responsables de estas nuevas empresas no saben por dónde empezar ni a quién acudir en cada fase. “Muchos emprendedores convencidos de la gran idea que tienen en sus manos empiezan la casa por el tejado llamando a las puertas de grandes inversores sin pruebas de que la idea pueda convertirse en un gran negocio, una opción equivocada pues normalmente acaban rechazando la propuesta”, señala Javier Megias, CEO de Startupxplore la mayor comunidad online de emprendedores e inversores de España.

Hay muchas fuentes de financiación, desde los fondos propios o de gente del entorno a instrumentos públicos o los diferentes tipos de inversores privados, entre otros, pero cada una tiene sus requisitos y su momento para entrar dentro de la vida de una startup. En palabras de Megias, “saber quiénes son los que invierten en cada fase en la que se encuentra una startup y qué esperan de ésta es primordial para conseguir que la búsqueda de inversión sea un éxito.”

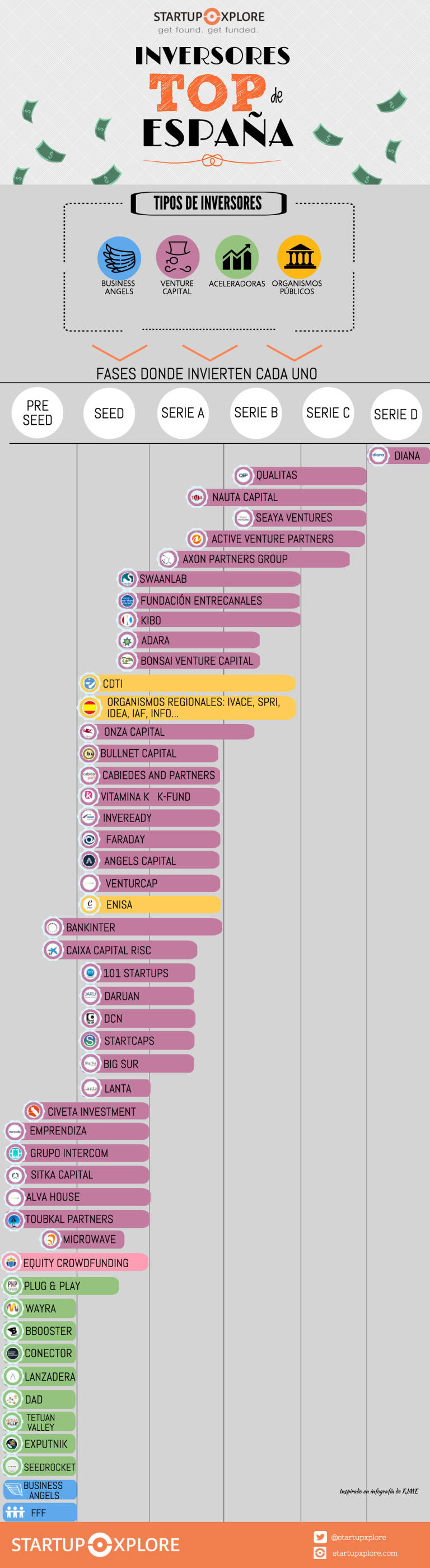

Con el objetivo de ayudar a los emprendedores a conseguir la financiación que buscan, Startupxplore ha elaborado la infografía ‘Inversores Top en España’ que pretende servir de guía para identificar quiénes son los que invierten en función de si la startup está en fase pre-semilla, semilla o ya han pasado a formar parte del selecto grupo de startups en Serie A, B, C o D. Así, sabiendo cuándo invierte cada uno es más sencillo llamar a la puerta adecuada.

- Pre-semilla, nace la idea de proyecto

La fase pre-semilla es ese momento en el que surge una idea y es hora de ponerla en marcha, pero aún no hay un producto, o solo una parte de éste, ni facturación o ésta es testimonial. En esta etapa son los propios responsables de la idea los que hacen la primera inyección de capital con sus propios fondos y también se suele recurrir a las conocidas 3F “Family, Friends and fools.” Además, en esta fase intervienen la gran mayoría de las aceleradoras que se encargan de poner a punto la startup para lanzarla al mercado, entre las que encontramos a Plug & Play, Wayra, Lanzadera o Seedrocket, entre otras, además participan también algunos business Angels y grupos de inversión como Sitka Capital o Toubkal, especializadas en startups en fase pre-semilla y semilla.

-Semilla, el producto ya está listo y sale al mercado

Cuando una startup entra en fase semilla, ésta ya tiene en su haber el producto terminado y un modelo de negocio definido y puesto en marcha. En este momento ya tenemos a un equipo trabajando al completo y se produce la salida al mercado, empezando a facturar de forma más estable y recurrente. Aquí seguimos encontrándonos con la participación de las aceleradoras y algunos fondos especializados en capital semilla. Además, en esta etapa entra en juego el grueso de inversión de los business angels, que se involucran en el proyecto, sobre todo cuando empiezan a haber las primeras ventas repetitivas, y también préstamos participativos e instrumentos públicos como ENISA, CDTI y otros organismos regionales.

-Crecimiento, llegó el momento de los fondos de venture capital

Superada la salida al mercado y con las primeras ventas de producto llevadas a cabo, la startup entra en su etapa de crecimiento, con el objetivo de optimizar operaciones y escalar ventas. Para ello es necesaria la inyección de capital y nuevas inversiones. A partir de este momento, entran en juego los fondos de capital riesgo emprendedor o venture capital y cada ronda de inversión cerrada se categoriza como Serie A, Serie B, Serie C o Serie D, según la cuantía.

Las startups en ‘Serie A’ son aquellas que comienzan a generar ingresos, aunque aún sin beneficios, y decide cerrar su primera ronda con inversores externos. En esta categoría, la inversión suele alcanzar hasta los 5 millones de euros y participan algunos fondos como K-Fund, Cabiedes o Kibo, entre otros. A continuación, la startup avanza en su negocio y pasa a la ‘Serie B’ donde la inversión ronda entre los 5 y 20 millones de euros. En esta fase participan firmas de venture capital como Axon Partners, Seaya Ventures o Qualitas que también intervienen en las startups en ‘Serie C’ que implica una ronda de inversión entre los 20 y los 200 millones de euros y lleva a la empresa a iniciar su proceso de expansión. Cuando la inversión supera los 200 millones de euros podemos decir que la startup entra en ‘Serie D’. La última gran inversión de la startup es su salida a bolsa donde la compra/venta de acciones pasa a ser un proceso público.