OPINIÓN

El panorama financiero puede volverse más pesimista de lo que está justificado

Aaron Barnfather

Aaron BarnfatherLas percepciones persistentemente pesimistas sobre la economía de Europa pasan por alto la creciente evidencia de una recuperación gradual como apunta el experto

MADRID. Hay un aspecto innegablemente optimista en las nubes que cubren las bolsas europeas: son suficientemente espesas como para sostener un sustancial rayo de esperanza. Es cierto que los mercados se enfrentan a enormes retos con el Brexit, el populismo político y los conflictos comerciales a escala mundial, pero más allá de los titulares el inversor astuto puede encontrar oportunidades convincentes. Para empezar, el prolongado periodo de crecimiento anémico en una región que creció robustamente en el pasado ha gestado un enorme potencial para la recuperación.

Entretanto, la percepción de una recuperación lenta y vacilante ha dado lugar a unas valoraciones superiores en general, mientras que la realidad ha originado supervivientes que prosperan e innovan en un buen número de sectores. Y de hecho podríamos argumentar que, aunque no sea universalmente robusta, la recuperación de sectores económicos clave ya ha echado raíces y ha mostrado progresos estables.

Además, hay que considerar el fenómeno de los tipos de interés negativos. Pueden suponer un reto para los inversores en renta fija, pero el diferencial entre esos tipos y la rentabilidad por dividendos que se ofrece en el mercado de valores europeo refuerza el argumento de la valoración y fortalece más aún la posición de las acciones. Otra nota sobre esos tipos negativos: están lejos de ser la única herramienta de que dispone el banco central para acelerar el crecimiento económico. El Banco Central Europeo en particular ha manifestado que adoptará políticas más imaginativas para reavivar la inflación y regresar a una expansión generalizada: políticas que distinguirían a la región y que bien pueden incluir la compra de deuda bancaria, bonos corporativos y posiblemente incluso acciones bursátiles.

Es indudable que últimamente los datos económicos europeos han decepcionado. Las preocupaciones domésticas, tales como la imposición de nuevas pruebas de emisiones que atascaron las cadenas de montaje de automóviles, se han cobrado un precio por encima y más allá del impacto de las controversias sobre el comercio mundial, en una región más dependiente del comercio exterior que la mayoría. El índice de gestores de compras (PMI) manufacturero de la Eurozona y la encuesta IFO entre empresas alemanas, dos indicadores económicos muy seguidos, vienen declinando casi cada mes desde enero de 2018.

Aunque esto no suena muy seductor, lo que es interesante es que las expectativas son tan bajas que los malos datos puntuales no han dado lugar a tantas sorpresas negativas como uno podría pensar. Este fue el caso especialmente en la primera mitad del año, cuando los datos decepcionaron y pese a ello las sorpresas negativas resultantes de estos datos disminuyeron hasta el punto en que no hubo casi ninguna. Aunque en la segunda mitad hemos asistido a una caída en este índice, recientemente ha rebotado con bastante fuerza, ilustrando hasta qué punto están bajas las expectativas macroeconómicas en este momento.

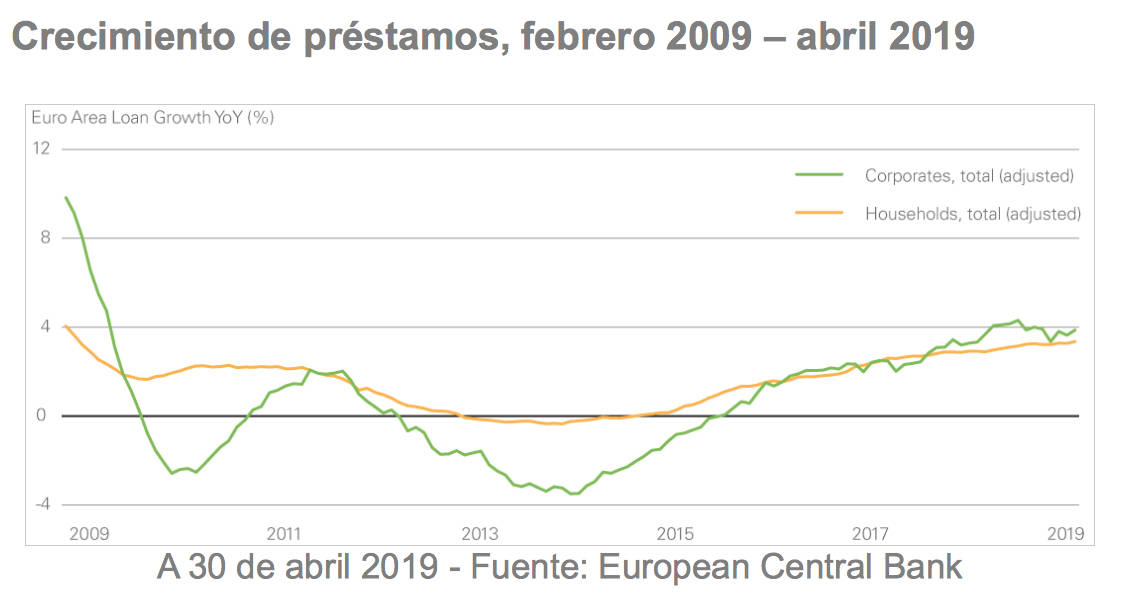

El panorama puede volverse más pesimista de lo que está justificado. Aunque las encuestas han seguido cediendo terreno, el crecimiento del PIB en la Eurozona ha comenzado a estabilizarse y está mostrando una tasa de apreciación baja pero consistente. Varias de las mediciones sobre el terreno desmienten el pesimismo de las encuestas. El crecimiento de los salarios ha repuntado, y el desempleo, que ya era bajo en Alemania, ha descendido en economías europeas importantes como Italia y España. Al ir habiendo más luz en el panorama laboral, el crecimiento de los préstamos ha revivido por toda la región.

En resumen, aunque las dificultades macroeconómicas de Europa han afectado inevitablemente a sus bolsas de valores, la recuperación sí parece haberse iniciado. Los retornos sobre las acciones del mercado han evolucionado hasta un 12% desde un punto mínimo del 8%. Este avance ha llegado de manera desigual, recordando en algunos aspectos el rebote global y mostrando en otros aspectos un aire distintivamente europeo.

Un diferencial sin precedentes

Los mercados europeos de valores recuerdan a sus contrapartes globales en el sentimiento de 'crecer a cualquier coste' que tienen sus participantes, lo que da lugar a un diferencial sin precedentes entre las valoraciones ampliadas del crecimiento y la depresión en el valor de las acciones. Esto no solo crea la oportunidad de hacer inversiones en valor con un gran descuento, también ofrece la oportunidad de crear alfa al encontrar empresas que el mercado llegará a ver con el tiempo como valores de crecimiento, pero que hoy no se ajustan al modelo clásico de valores de crecimiento y defensivos.

En un mundo de crecimiento lento y con mínimas rentabilidades en renta fija, Europa presenta un terreno fértil para seleccionar acciones. La valoración de sus acciones se sitúa entre las más atractivas del mundo. Ofrece una opcionalidad tentadora: sus acciones tienen enfrente una ruta más amplia hacia un crecimiento más pronunciado. Finalmente, debido a que la dinámica se aprecia poco y se comprende mal, ofrece al gestor activo una rica veta de alfa que explotar.

Aaron Barnfather es analista y gestor de carteras de Lazard Asset Management