VALÈNCIA. Cuando hablamos de inversiones siempre priorizamos el binomio rentabilidad y riesgo porque es esencial para tomar una decisión final óptima. No obstante no debemos olvidarnos de la liquidez de los activos que componen el patrimonio total del inversor. El inversor debe valorar cómo puede afectarle tener que liquidar ciertos activos en determinadas circunstancias posibles como, por ejemplo, ante caídas de mercado o ante determinadas circunstancias personales.

El asesor financiero, a partir de los datos que le aporta su cliente, tendrá en consideración el riesgo de liquidez de los activos que componen su patrimonio para la elaboración de una propuesta de inversión ajustada al perfil de riesgo del inversor. También podrá analizar el impacto de incluir un determinado producto financiero en la cartera de inversión del cliente, valorando si es recomendable en términos de liquidez incluirlo o no en su patrimonio.

La liquidez de una inversión mide la facilidad de convertir un activo en efectivo, sin incurrir en pérdidas de valor. La liquidez aumenta si existe un mercado regulado que permita una negociación continuada de los activos, es decir, si existe una contraparte que posibilite la liquidación.

Impacto del coronavirus

Cómo se quedaría el inversor si su situación financiera cambiara rápidamente por causas extraordinarias y, de repente, necesitase afrontar pagos u otras obligaciones financieras que no había contemplado y, además, resultase que no es posible liquidar con facilidad el activo donde hubiese invertido sin incurrir en pérdidas sustanciales. Desgraciadamente, durante la anterior crisis vimos muchas veces esta situación y, ahora, con el impacto de la covid-19 en nuestras economías domésticas lo veremos de nuevo por la alta sobreexposición en activos no líquidos como la compra inmobiliaria. Sin embargo, es posible disminuir este riesgo de liquidez si elegimos y ponderamos adecuadamente, según el riesgo de liquidez, los activos financieros que conforman nuestro patrimonio.

Lógicamente la liquidez de los productos cotizados es alta, ya que accedemos a un mercado regulado en el que existe una contraparte para quienes necesiten liquidar sus posiciones. Por ese motivo, podemos considerar las inversiones en acciones, bonos, fondos de inversión, ETFs (Fondos cotizados) activos líquidos. Estos productos aportarán mucha liquidez para el inversor dado son fácilmente convertibles en efectivo para hacer frente a sus necesidades, aportándole una garantía adicional.

Por otro lado, la inversión inmobiliaria y las participaciones en empresas no cotizadas, se consideran activos no líquidos porque no existe un mercado regulado para la venta. Por ejemplo, en un escenario de crisis la venta de un inmueble puede tardar mucho en realizarse y el precio tendrá que ajustarse a la oferta del comprador que puede estar muy alejada del importe invertido.

Durante la anterior crisis vimos el caso de muchos inversores que habían invertido en bienes inmuebles para dedicarlos al arrendamiento. Estos inversores se vieron forzados a vender a precios muy bajos para afrontar pagos por haberse quedado sin sus fuentes de ingreso por alquileres. En ese momento el mercado no fue capaz de absorber tanto producto, la demanda era insuficiente y se tardaba mucho en vender por lo que la liquidez de estos inversores estaba muy comprometida causando muchos quebraderos de cabeza. La liquidez se paga cara en momentos muy delicados del contexto económico. Esto último puede ser muy perjudicial para el patrimonio del inversor por el impacto negativo en sus objetivos financieros a largo plazo y eso es justamente lo que queremos evitar.

Activos no líquidos

¿Eso quiere decir que no debemos invertir en activos no líquidos? Pues, no. El inversor minorista en España tradicionalmente ha sido (y seguirá siendo) inversor en bienes inmuebles y suscriptor de depósitos bancarios y de productos cotizados. Las preferencias de inversión se centran tanto en activos ilíquidos como en muy líquidos aunque con una clara preferencia por los activos ilíquidos.

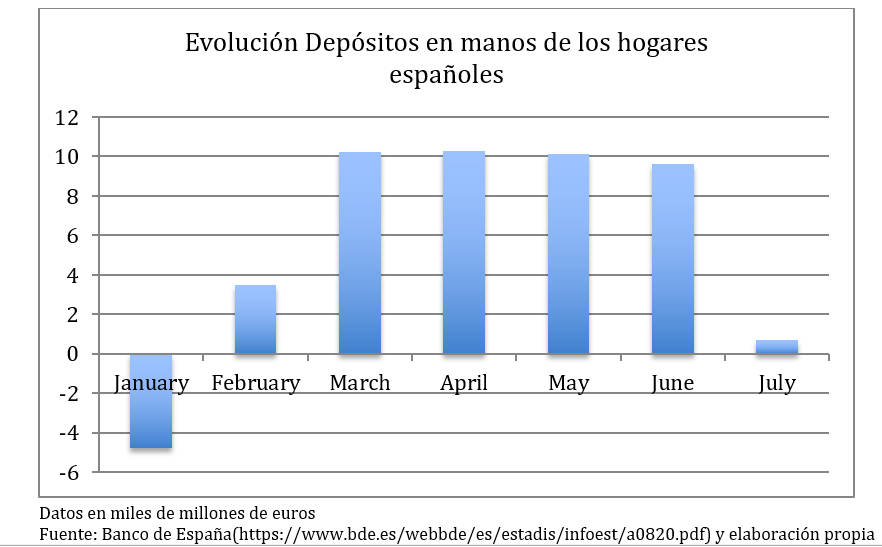

Las familias reaccionan rápidamente ante situaciones como el coronavirus buscando soluciones donde acumular liquidez, sólo hay que observar cómo aumentó el volumen de los depósitos en las entidades desde el comienzo de la pandemia. En el último boletín estadístico del Banco de España referente a los depósitos bancarios en manos por los hogares españoles vemos una evolución al alza de este tipo de producto de ahorro situando el volumen total de depósitos en un máximo histórico de 892,8 mm.

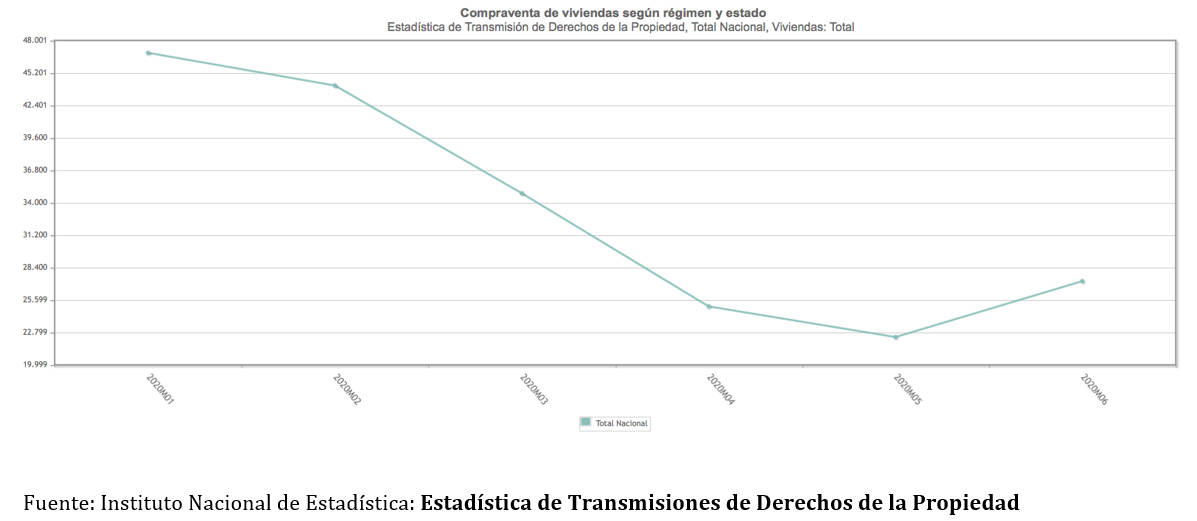

Otra reacción que podemos observar fue que la incertidumbre del momento también propició que la demanda de activos ilíquidos, en este caso el número de transacciones de viviendas, se redujera considerablemente afectando a la baja el precio de venta.

El inversor tiene que analizar seriamente el riesgo de liquidez que puede asumir y luego tomar sus decisiones poniéndose cotas para evitar la sobre-exposición a activos ilíquidos para minimizar este riesgo. El objetivo a perseguir por el inversor es optimizar la composición de su patrimonio total conjugando de forma óptima los activos líquidos (depósitos e inversiones en productos cotizados) con los ilíquidos (inversiones inmobiliarias).

De esta manera conseguirá proteger su patrimonio a largo plazo y estará preparado para afrontar las necesidades futuras ante derrumbes de mercado o cambios en su situación personal.

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management, EAF que asesora el fondo Gestión Boutique Gcapital Total Market. Puede contactar con el autor para solventar cualquier duda en bauch.rene@gcapital.es