Trata de obtener liquidez en su maltrecha situación

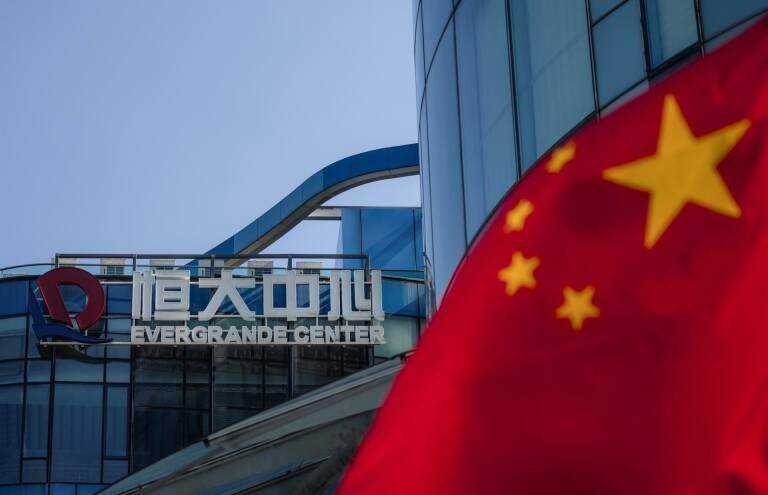

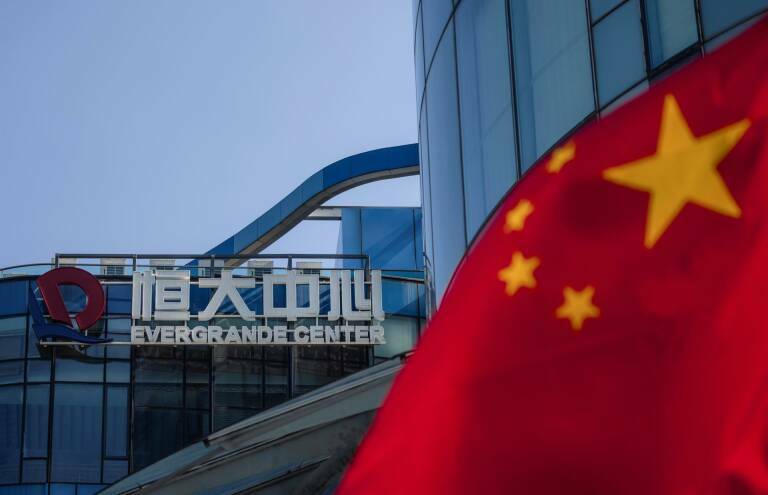

El gigante inmobiliario chino Evergrande vende el 20% del banco comercial Shengjing Bank

El presidente del Grupo Evergrande, Hui Ka Yan

El presidente del Grupo Evergrande, Hui Ka Yan SHANGHÁI (EFE). El endeudado gigante inmobiliario chino Evergrande anunció hoy la venta del 19,93 % de las acciones del banco comercial Shengjing Bank a un conglomerado de propiedad estatal por 9.993 millones de yuanes (1.545 millones de dólares, 1.322 millones de euros). En un comunicado remitido a la Bolsa de Hong Kong, Evergrande indica que, tras la operación, su participación en Shengjing Bank bajará desde el 34,5 % hasta el 14,57 %. Evergrande traspasará 1.753 millones de acciones al comprador a un precio por unidad de 5,7 yuanes (0,88 dólares, 0,75 euros).

Sin embargo, estos fondos probablemente no acabarán en la tesorería de la inmobiliaria, ya que Shengjing Bank puso como condición para aprobar la operación que las ganancias netas que de ella obtenga Evergrande vayan a pagar las deudas que tiene con el banco. El conglomerado que adquirió ese paquete accionarial es identificado en el documento como Shenyang Shengjing Finance Investment Group, un grupo público formado por diferentes instituciones tanto de la ciudad nororiental de Shenyang -donde el banco tiene su sede- como de la provincia a la que esta pertenece, Liaoning.

La razón esgrimida para llevar a cabo la transacción es que los "problemas de liquidez" de Evergrande "han afectado de manera adversa y material a Shengjing Bank". En mayo, el portal de noticias económicas Caixin había informado de que los reguladores bancarios chinos estaban investigando más de 100.000 millones de yuanes (15.461 millones de dólares, 13.227 millones de euros) en transacciones entre Evergrande y Shengjing Bank, que tiene "grandes cantidades" de bonos de su matriz y, hasta ahora, principal accionista. Aunque Evergrande aseguró que todas sus operaciones con Shengjing Bank cumplían con las normativas establecidas, poco después el teniente de alcalde de Shenyang pidió a las compañías públicas de la zona que fuesen incrementando "paulatinamente" su participación en la entidad para "acelerar su conversión en un banco bueno".

En el comunicado de esta mañana, Evergrande asegura que la llegada de la empresa estatal al accionariado "ayudará a estabilizar las operaciones" del banco y que también "ayudará a aumentar y a mantener el valor" de la participación que la inmobiliaria todavía controlará. La noticia fue bien recibida entre los inversores de la Bolsa de Hong Kong, con las acciones de Evergrande subiendo más de un 13,1 % poco antes de las 11.00 hora local (03.00 GMT). Evergrande, con un pasivo total de más de 300.000 millones de dólares ( unos 256.000 millones de euros), ha de hacer frente hoy al pago de 47,5 millones de dólares ( 40,6 millones de euros) de intereses de un lote de bonos 'offshore', aunque no se ha pronunciado todavía sobre si lo hará.

El pasado jueves ya venció el plazo para abonar otros 84 millones de dólares ( unos 71 millones de euros) de otro paquete de bonos cotizados en el exterior y todavía se desconoce si la compañía tiene intención de afrontarlo, habiendo entrado a partir de ese día en una prórroga de 30 días antes de que se considere oficialmente que ha incurrido en impago.

Por otro lado, la agencia de calificación de deuda Fitch rebajó la calificación del riesgo emisor a largo plazo del endeudado grupo inmobiliario chino Evergrande de 'CC' a 'C', el tercer nivel más bajo de su escalafón, tras no haber afrontado el pago de los intereses de unos bonos 'offshore' en el plazo acordado. En un comunicado, Fitch explica que la acción también afecta a dos de las subsidiarias del conglomerado, Hengda Real Estate Group y Tianji Holding Limited. La decisión se tomó después de que Evergrande "probablemente" -todavía no se ha pronunciado al respecto- sobrepasase el pasado jueves la fecha para abonar casi 84 millones de dólares de intereses de un paquete de bonos 'offshore', entrando en una prórroga de 30 días antes de que se considere oficialmente que ha incurrido en impago.

Fitch sigue recortando su nota dentro del 'bono basura'

De hecho, la calificación 'C' de Fitch se emplea para empresas que estén cerca de entrar en una situación de impago de sus obligaciones de deuda, siendo el siguiente nivel el 'RD', que ya se aplica a compañías que hayan incurrido en impagos parciales pero que todavía no hayan entrado en situaciones de bancarrota o similares. En los últimos meses, la compañía ha rebajado en varias ocasiones la calificación de Evergrande: en junio, al 'B', pasando en julio al 'CCC+' y el pasado día 7 al 'CC', antes de entrar en el actual 'C'.

Evergrande tiene hoy como límite para hacer frente al pago de otros 47,5 millones de dólares de otro lote de bonos 'offshore', pero tampoco se ha pronunciado al respecto. Este plazo tiene, al igual que el anterior, una prórroga de 30 días antes de que se considere oficialmente como impago. Sin embargo, sí que anunció la semana pasada que había llegado un acuerdo para cumplir con sus obligaciones para con los tenedores de un lote de bonos 'onshore', cotizados en yuanes a través de la Bolsa de Shenzhen. A finales de junio, según los datos ofrecidos por el grupo, su pasivo total superaba los 300.000 millones de dólares, de los que tiene que devolver 37.000 millones en préstamos antes de que termine el primer semestre de 2022.