análisis

Holanda y la FED mantienen en vilo a los mercados financieros esta semana

Enrique Díaz-Álvarez

Enrique Díaz-ÁlvarezMañana se sabrá si suben (o no) los tipos en EE UU y los holandeses están citados con las urnas, un día señalado para el responsable de análisis del Mercado de Ebury

MADRID. La casi predecible subida de tipos de interés por parte de la Reserva Federal esta semana en Estados Unidos no logró tener un impacto relevante en la cotización del euro/dólar estadounidense la semana pasada, que se mantuvo prácticamente inalterado. El euro fue impulsado ligeramente por el tono optimista de las declaraciones de Draghi, posteriores a la reunión del BCE, así como por la creciente confianza de los mercados a que Macron sea el próximo presidente francés. Como resultado, tanto el dólar como el euro se recuperaron fuertemente con respecto al resto de divisas principales.

Las mayores pérdidas en el mercado de divisas se vieron en las monedas de mercados emergentes. El incremento en la rentabilidad de los bonos del Tesoro de Estados Unidos y de la Eurozona, unido a la debilidad general de los precios del petróleo y otras materias primas industriales, causó la depreciación de la mayoría de monedas exóticas.

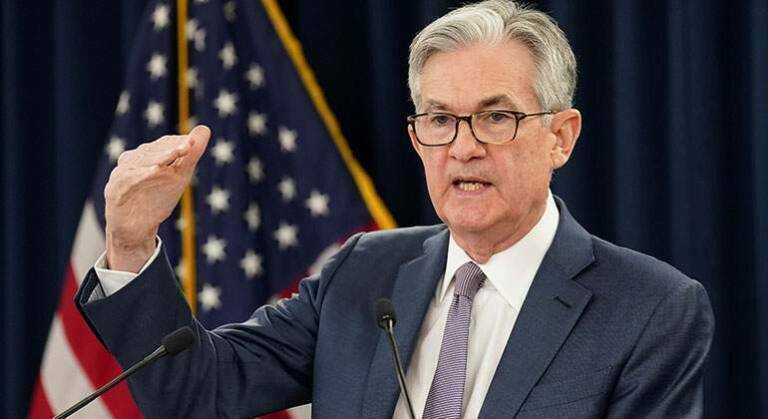

Este miércoles se celebra la reunión mensual de marzo de la Reserva Federal. Aunque el último informe de nóminas de EE.UU. apunta a una subida de tipos prácticamente certera, mercados e inversores estarán atentos a la revisión de las expectativas de futuras subidas de tipos a lo largo de 2017 por parte del FOMC.

Otro acontecimiento clave, también el miércoles, es la cita de los habitantes de los Países Bajos ante las urnas para elegir a su próximo presidente. Los mercados esperan que el PVV y su posicionamiento ultraderechista se mantenga fuera de Gobierno, tal y como han apuntado las últimas encuestas. No obstante, la combinación de la reunión de la Fed y las elecciones en Países Bajos podrían ocasionar una semana de gran volatilidad, especialmente entre el miércoles por la noche y hasta el jueves por la mañana.

Perspectivas de las principales monedas

EURO

El jueves pasado el BCE mantuvo su política monetaria, tal y como era esperado por el consenso. Sin embargo, sí se atisbó un tono modestamente más optimista. El presidente Draghi reconoció que el equilibrio de los riesgos para la economía de la zona euro había mejorado y declaró la victoria de la Eurozona contra la deflación.

Como resultado, la moneda común se vio impulsada el viernes, principalmente ante las insinuaciones por parte del informe del Consejo sobre la posibilidad de que los tipos de interés se aumenten antes del final del periodo vigente para las medidas QE. Sin embargo, Draghi advirtió que las previsiones mejoradas de la inflación por parte del BCE estaban supeditadas a la “plena implementación” de la política QE, con lo que se tiende a descartar la posibilidad de que los tipos se incrementen en 2017. Esta semana, el mayor riesgo para el euro serán las elecciones holandesas del miércoles.

LIBRA ESTERLINA

La presentación de presupuestos en el Reino Unido la semana pasada carecieron de grandes sorpresas. La libra cotizó en rangos ajustados y acabó la semana perdiendo terreno frente al dólar y al euro, debido al contraste de noticias positivas tanto en Estados Unidos como en la Eurozona respecto a mayores riesgos políticos relativos al Brexit.

Esta semana será clave para el comportamiento de la libra a medio plazo. El artículo 50 parece que se iniciará a más tardar el miércoles. Además, el jueves se reúne el Banco de Inglaterra. No se espera ningún cambio en la política monetaria, pero como siempre serán muy importantes las expectativas futuras que se desprendan de las declaraciones del Comité de Política Monetaria (MPC). Por último, el informe sobre el mercado de trabajo también se dará a conocer el miércoles. El crecimiento salarial puede superar las modestas expectativas del mercado, lo que proporcionaría un respaldo necesario para la libra en estos momentos de incertidumbre relativa a Brexit.

DÓLAR ESTADOUNIDENSE

Los datos del mercado laboral de Estados Unidos, consistentemente más fuertes de lo esperado, parecen garantizar el aumento de los tipos en el países americano este miércoles por la noche. Se espera que la Reserva Federal tome la decisión de incrementar el tipo de referencia en 25 puntos básicos en su reunión de marzo. Este acontecimiento está totalmente descontado por los mercados y por lo tanto esperamos un impacto limitado. Mucho más importante será el tono de las comunicaciones del FOMC y la conferencia de prensa de la Presidenta Yellen, posterior a la decisión.

En particular, los mercados están expectantes por calibrar la reacción que tendrá la fortaleza del mercado laboral, muy próximo al pleno empleo, los aumentos recientes de la inflación subyacente y el repunte del mercado de valores, sobre el consumo y la riqueza del país.

Enrique Díaz-Álvarez es director de Riesgos de Ebury