VALÈNCIA. Hace unas semanas, un cliente se acercó a su oficina de banca privada de una de las principales entidades financieras de España a conocer a su nuevo gestor. El cliente le explicó que todo su patrimonio estaba siendo asesorado por una Empresa de Asesoramiento Financiero Independiente, también conocida con las siglas EAFI, la cual cobraba unos honorarios por ese servicio. Sorprendido, el gestor indicó al cliente que no podía entender cómo era posible que pagara por algo que él se lo haría gratis.

Ciertamente, la banca no cobra por asesorar a sus clientes. Entonces, ¿de qué vive la banca privada en España? En el asesoramiento financiero prestado por entidades financieras, hay costes ocultos, y no tan ocultos, que hacen que la factura final para el cliente sea, cuanto menos, elevada y, por tanto, la rentabilidad sea mucho menor. Dependiendo de la entidad, se aplican unas u otras comisiones. Cabe decir, primero, que el principal activo recomendado por la banca privada es el fondo de inversión. Ello es debido, como luego observaremos, a que es el activo, después de los productos estructurados, que mayor margen deja a la entidad financiera.

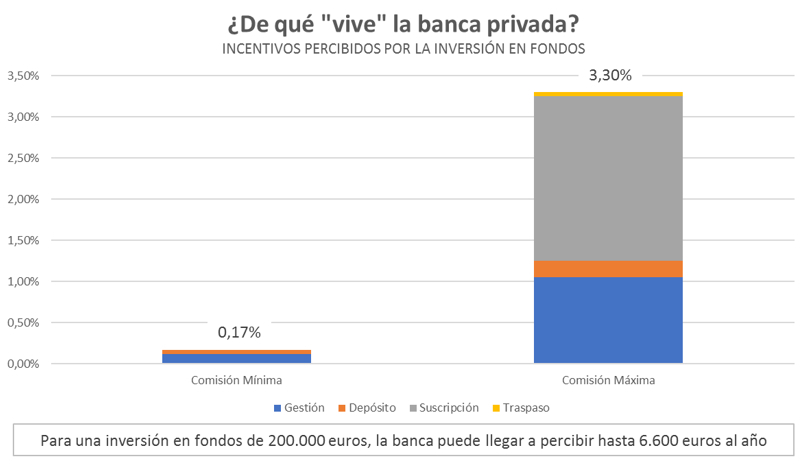

Estos son los costes relacionados con el asesoramiento financiero prestado por la banca privada a través de fondos de inversión:

- Comisión de gestión: representa el cobro de la gestora de fondos por su trabajo. Esta comisión está dentro del valor liquidativo (precio) del fondo y el cliente no la ve, puesto que el gestor la cobra directamente de la liquidez que tiene el fondo. Las comisiones de gestión pueden ir desde el 0,20% hasta el 1,75%, dependiendo de la gestora y del tipo de activo en el que invierte el fondo. De esta comisión de gestión, el banco suele recibir un incentivo (retrocesión) que suele estar alrededor del 60%, es decir, que el banco recibe entre un 0,12% y un 1,05% del dinero que sus clientes depositan en fondos. Si hablamos de una gestora de fondos de la propia entidad financiera, el banco se lleva la comisión de gestión al completo, ya que es 'fabricante' y 'vendedor' al mismo tiempo.

- Comisión de depósito del fondo: el gestor del fondo debe poner los activos en los que invierte en una entidad (depositaria) cuyo único propósito es custodiar y administrar los valores del fondo. La entidad depositaria cobra un coste por ello a la gestora y esta última se lo repercute a los inversores. Como en el caso de la comisión de gestión, este gasto está dentro del valor liquidativo del fondo y, por lo tanto, el cliente no puede percibir que se le está cobrando, al no ver el cargo en su cuenta. La comisión de depósito del fondo suele estar entre un 0,05% y un 0,10% y el banco no recibe ningún incentivo por ello.

- Comisión de depósito del banco: así como el gestor del fondo debe depositar sus activos en un custodio, el banco debe hacer lo mismo con los fondos de inversión del cliente. Es una doble red de seguridad que tiene el propósito de proteger las inversiones de los clientes, siempre que depositario de gestora y entidad financiera sean diferentes y, sobre todo, que no tengan vinculación con el banco. Las entidades financieras suelen cobrar entre un 0,10% y 0,40% a los clientes por el servicio de depositaria, de lo que reciben 'de vuelta' un 50%, es decir, entre un 0,05% y un 0,20%.

- Comisión de suscripción: algunas gestoras cobran un gasto por suscribir participaciones de dicho fondo. La comisión de suscripción suele estar entre el 0% y el 4,5%. Muchas veces, es el propio banco el que tiene la posibilidad 'pelear' por el cliente dicha comisión, ya que la misma también ofrece un incentivo al banco, es decir, la entidad cobra de la gestora hasta el 50% de la misma. De nuevo, si banco y gestora son el mismo, la comisión de suscripción va toda a la entidad. El pago de esta comisión sólo se da en el momento de compra del fondo.

- Comisión de reembolso: es el coste asociado a la salida del inversor en un fondo. Se justifica en el hecho de que el gestor del fondo debe deshacer posiciones al objeto de atender el pago al inversor. Los costes que asume al deshacer posiciones se los traslada al cliente. Esta comisión también es de carácter optativo y no todas las gestoras la cobran. La comisión de reembolso va desde el 0% hasta el 3% y el banco no percebe ningún incentivo al respecto.

- Comisión de traspaso entre fondos: es el pago por la ejecución de la orden de traspaso entre fondos y la cobra únicamente la entidad financiera con carácter optativo. Suele ser optativa por la entidad y una cantidad fija que, a efectos de mantener el hilo argumental, hemos estimado que va desde el 0% hasta el 0,05%.

Fuente: CNMV, Morningstar y elaboración propia.

Nuestra recomendación es revisar el folleto informativo del fondo de inversión al objeto de conocer el porcentaje de gastos totales. Este dato nos indica la comisión efectivamente cobrada por el fondo, al ser un porcentaje sobre el patrimonio del fondo. Los gastos totales incluyen las comisiones de gestión y depositario, los servicios exteriores y otros gastos de explotación. Cuanto menor sea este porcentaje, mayor beneficio para los partícipes.

Es importante recalcar que, durante el estudio para la redacción de este artículo, hemos detectado que podemos encontrar bastantes diferencias entre unas y otras entidades financieras. Por desgracia, de las comisiones explicadas en el artículo, observamos que no hay ninguna entidad que cobre por debajo del rango, pero, hay algunas entidades que efectivamente si cobran por encima del rango en algunos casos.

Resulta muy interesante un artículo de Martín Huete sobre la rentabilidad y los gastos corrientes de las gestoras de fondos (pinchar aquí para leerlo). Del análisis de los datos que nos presenta el artículo observamos que las gestoras de fondos dependientes de una entidad financiera representan el 83,5% del total de fondos gestionados en España. Estas gestoras están ofreciendo una rentabilidad inferior con unos gastos corrientes superiores, en comparación con el resto de la industria, de un 1,92% (rentabilidad / gastos corrientes) frente al 2,20% de promedio de la industria. Sólo hay que ver el ranking de rentabilidad promedio de los últimos 3 años para darse cuenta que hasta el puesto número 19 no aparece un banco y que las primeras plazas están copadas por gestoras independientes.

A modo de conclusión, observamos que la banca en España está ingresando un promedio de 1,26% en comisiones por los fondos depositados por sus clientes, si estos invierten en fondos de la gestora propia del banco. Si se invierten en fondos de inversión de gestoras independientes, lo que suele ocurrir con la banca privada, éstas perciben de promedio un 0,65%, sin tener en cuenta comisiones de reembolso, traspaso o suscripción. Con la entrada en vigor de la normativa europea MIFID II, el cobro de retrocesiones, las comisiones de gestión que las gestoras ceden a los comercializadores de los productos, deberá informarse a los clientes. Este hecho introducirá mayor transparencia en el sector y evitará dar la sensación de trabajo “gratis” de la banca privada.

Raúl Aznar es socio director de AZNAR Patrimonio, registrada en la CNMV como Raúl Aznar González EAFI, además de vicepresidente de BIG BAN Angels, la asociación privada de business angels más grande de España.