MADRID. En los últimos años los fondos smart-beta se han vuelto cada vez más populares a medida que los inversores buscan un acceso eficiente y de bajo coste a los activos de retorno recurrente. Sin embargo, las transacciones de mercado abarrotadas por los grandes flujos de fondos 'smart beta' podrían crear inestabilidades de mercado y dejar a los inversores expuestos a grandes pérdidas.

Esto es particularmente preocupante durante los períodos de estrés del mercado financiero, ya que la popularidad de los fondos 'smart beta' está impulsando grandes cantidades de capital hacia áreas específicas del mercado y, si la marea retrocede, puede causar ciclos rápidos de retroalimentación negativa y desencadenar ventas masivas sistemáticas. Precisamente las preocupaciones sobre este escenario están aumentando en la actualidad.

A medida que más inversores persiguen las mismas fuentes de rentabilidad, también es probable que disminuyan los retornos de estas fuentes. Algunos también argumentan que los flujos de 'smart beta' están distorsionando los precios del mercado. En su opinión, los productos smart-beta generan factores - valor, baja volatilidad y momentum- más arriesgados o más volátiles para el futuro y, en esencia, tales estrategias corren el riesgo de ser víctimas de su propio éxito.

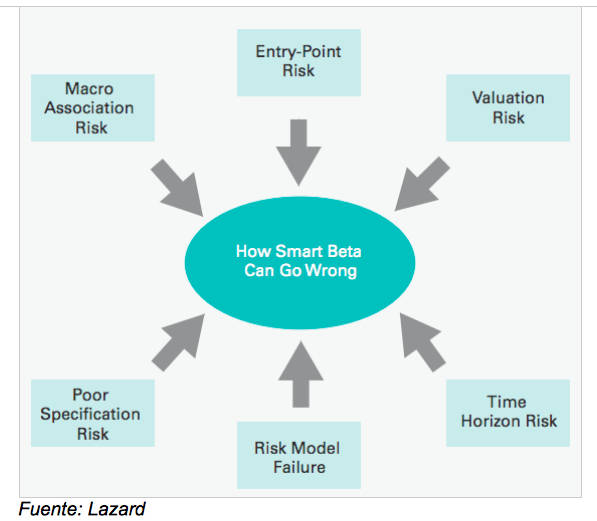

Creemos que se requiere un enfoque profundamente analítico para ayudar a los inversores a evitar la erosión o incluso la pérdida de sus beneficios como resultado de la exposición de los fondos 'smart beta' a los seis riesgos que destacamos a continuación:

Riesgo de asociación macro: La correlación entre los factores de rendimiento y el riesgo macro ha aumentado, mientras que la oportunidad de generar alfa se ha reducido, tal vez debido a que un nivel creciente de capital ha perseguido parámetros similares. Igualmente, esta relación entre los factores de rendimientos y el riesgo macro podría ser el resultado del actual régimen de política monetaria no convencional, donde la fragilidad económica y los balances de los bancos centrales han conspirado para vincular los rendimientos de las acciones más estrechamente con los riesgos macro.

Riesgo de punto de entrada: El punto de entrada en un producto 'smart beta' inteligente es fundamental para determinar la probabilidad de que un inversor obtenga un rendimiento positivo según el momentum del activo.

Riesgo de valoración: Es el riesgo de que un inversor compre una cartera cara, lo que de hecho bloquea los retornos futuros. Hemos sido testigos de esto con compañías de alta calidad. Desde la crisis financiera mundial, ha habido una preferencia general por las empresas de alta calidad que pueden aumentar sus ganancias en un entorno de menor crecimiento. Dichas empresas a menudo se consideran activos defensivos que están mejor posicionados para resistir un mayor deterioro de las condiciones económicas. Sin embargo, este sesgo de calidad ha llevado las valoraciones de las empresas de alta calidad a niveles raramente vistos en el pasado, haciendo que probablemente sus retornos se vean erosionados.

Selección pobre de métricas: Elegir solo una selección de métricas de valor que históricamente han tenido el mayor rendimiento no es necesariamente la mejor ruta para construir un valor sólido y deseable. Definir y combinar las métricas de inversión debe incluir un análisis profundo.

Horizonte temporal: Este riesgo se produce cuando se realiza una inversión en un vehículo smart-beta en un momento en que el entorno económico no es propicio para ese estilo particular de inversión. En consecuencia, un inversor puede enfrentar la difícil decisión de mantener o abandonar una estrategia que hasta ese momento ha tenido éxito.

Ineficiencia del modelo de riesgo: Una crítica frecuente a las inversiones cuantitativas es su uso y dependencia de los modelos de riesgo. Las preocupaciones generalmente se centran en la dependencia de los modelos de riesgo en:

- Control de la exposición a factores macro: esto a menudo introduce operaciones impulsadas por el riesgo en vez de por el retorno, lo que hace que la cartera y su construcción sean menos transparentes y más difíciles de entender.

- Datos pasados para construir previsiones futuras: la dependencia de los datos históricos para calibrar la exposición a factores macro podría dar señales incorrectas y subestimar el riesgo.

Si bien el enfoque empleado por estos modelos para medir el riesgo de las acciones es altamente efectivo en la mayoría de los entornos de mercado, hay casos en que estos modelos fallan.

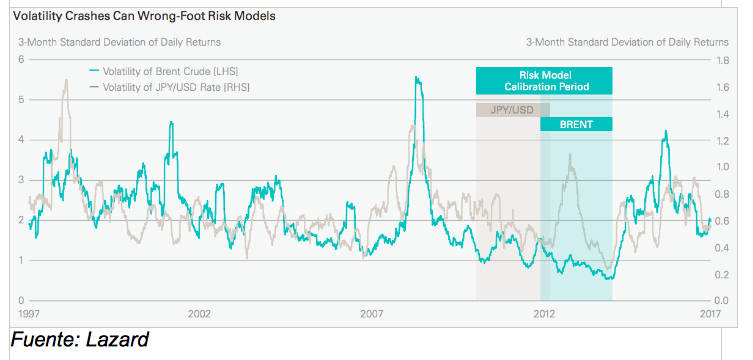

Es importante entender estas ineficiencias, ya que podrían causar importantes pérdidas al subestimar la reversión repentina de un factor de riesgo macro. Por ejemplo, fuertes repuntes de volatilidad pueden generar ineficiencias en estos modelos de riesgo, como pasó a finales de 2014 con el desplome del precio del Brent como se recoge en este gráfico:

Jason Williams es vicepresidente senior y gestor-analista de Lazard Asset Management