VALÈNCIA. Siempre hemos oído en el mundo de la inversión que a mayor riesgo asumido mayor retorno obtenido. Pese a que es cierto en multitud de ocasiones no siempre se cumple esa premisa. Aunque debería existir una relación pareja entre el riesgo de una compañía, entendiendo el riesgo por la beta de la compañía, y su rentabilidad, en realidad esta relación es plana y puede deberse, en todo caso, a otros factores de riesgo como el tamaño de la compañía y su valor (Fama, E. F.; French, K. R. (1992). 'The Cross-Section of Expected Stock Returns'. The Journal of Finance).

El evento se conoce como 'La anomalía de baja volatilidad', que no es otra cosa que el comportamiento anómalo de los rendimientos que tienen las carteras de acciones de baja volatilidad al compararlas con carteras de acciones de volatilidad más elevada. Por las reglas financieras comunes, a mayor riesgo mayor rentabilidad potencial. Pero, nos podemos encontrar casos que ocurre totalmente lo contrario. Las acciones de baja volatilidad tienen una rentabilidad más ajustados al riesgo que la que asumen las carteras con acciones de alta volatilidad en la mayoría de los mercados. Todo ello ha derivado en una estrategia de inversión, arbitrando la volatilidad diferente entre carteras de inversión.

Entre los defensores que explotan esta estrategia de inversión están los doctores Pim Van Vliet y David Blitz, gestor y head of Quantitative Research de la gestora de fondos de inversión Robeco. Tras años de estudios empíricos, continuando la vía de investigación abierta por Fisher Black y Myron Scholes a mediados de los años 70, concluyen que la anomalía de la baja volatilidad, en contraposición a la teoría del modelo CAPM, el clásico modelo de valoración de activos, ofrece una mejor relación riesgo-rentabilidad en compañías con baja volatilidad.

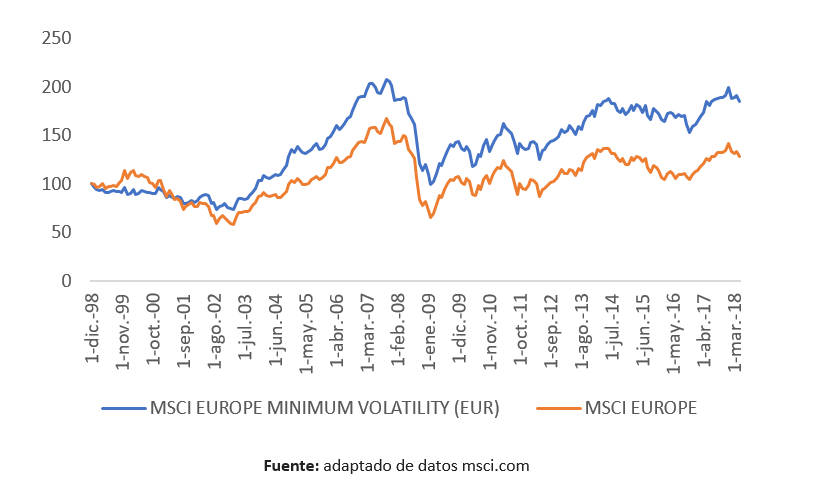

Como podemos observar en el gráfico anterior, se compara el comportamiento de las compañías europeas pertenecientes al índice MSCI frente a aquellas de baja volatilidad del mismo índice. El estudio comparativo se realiza desde diciembre de 1998 hasta marzo de este mismo año, cogiendo un periodo histórico de casi 20 años. Gráficamente queda de manifiesto que el comportamiento acumulado de los retornos de una cartera de mínima volatilidad es superior.

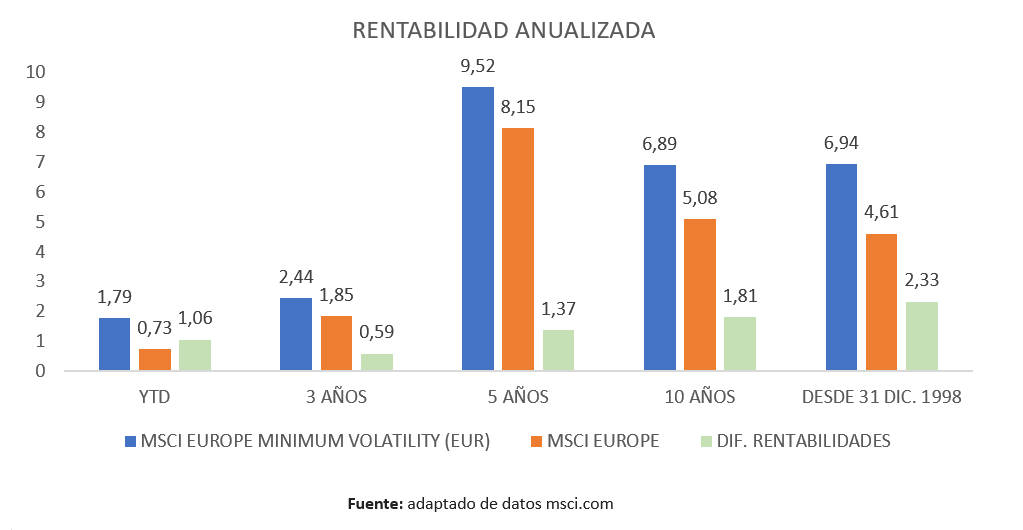

En cuanto a la rentabilidad anualizada, la cartera de mínima volatilidad devuelve una diferencia que va desde el 1,06% en la rentabilidad en el año (YTD) a un 2,33% anualizado desde el 31 de diciembre de 1998.

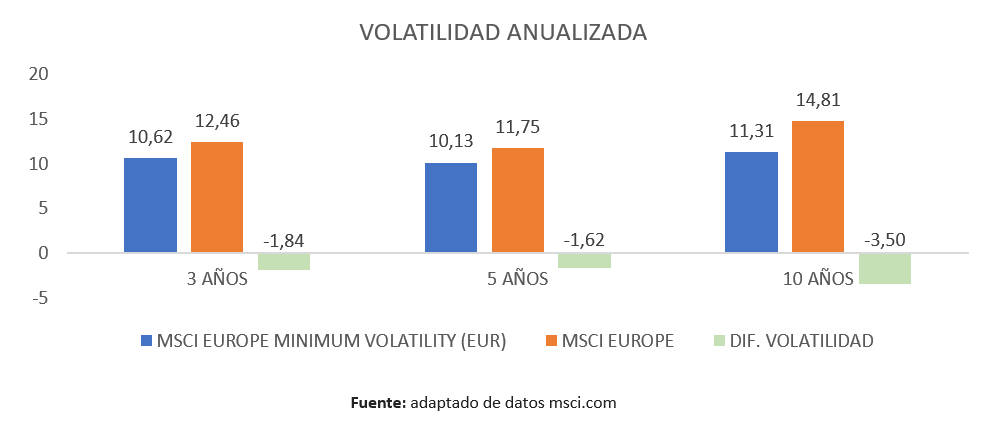

Por la parte de la volatilidad se observa también una reducción del riesgo de la cartera, riesgo entendido por volatilidad, que va desde el -1,84% hasta el -3,50% de la volatilidad anualizada a 10 años.

Queda pues demostrado que no siempre a mayor riesgo asumido tenga que acompañar una mayor rentabilidad pero, pese a que parezca la estrategia de cartera perfecta, no es tan sencillo como escoger una cartera de acciones con baja volatilidad y dejarla crecer con los años. Como toda estrategia tiene sus ventajas y sus inconvenientes. Las ventajas ya las hemos conocido, rentabilidad más ajustada al riesgo que se asume.

Los inconvenientes más destacables serían los siguientes:

- Volatilidad histórica: es un dato que puede cuestionarse su uso como indicador del riesgo esperado para el futuro, ya que, volatilidades pasadas no reflejan el estado actual de las empresas.

- Concentración: normalmente, los sectores con menor volatilidad suelen ser los sectores más defensivos, como el sector de bienes de consumo básico o servicios públicos. Por tanto, cualquier riesgo que pueda afectar específicamente a ese sector se verá repercutido en la cartera. Estaríamos posicionándonos en contra de la máxima financiera de la diversificación.

- Valoraciones: que sean empresas con una mínima volatilidad no implica que la acción sea barata. Suele suceder que en momentos de mayor riesgo los inversores más conservadores tienden a dirigirse a este tipo de empresas con el fin de asumir un menor riesgo en su cartera. Este hecho provoca que las valoraciones se vuelvan más caras, limitando el recorrido de beneficio posible en la acción.

- Rentabilidad de los bonos: las empresas con baja volatilidad tienden a generar unos flujos de efectivo más estables, ya sea porque suelen ser menos dependientes del entorno económico o porque son industrias con una fuerte regulación. Por ello, la evolución en la rentabilidad de los bonos afecta especialmente a estas empresas. Cuando la rentabilidad de los bonos cae, las estrategias de mínima volatilidad tienden a superar al mercado en su conjunto. Pero cuando la rentabilidad de los bonos sube, la estrategia tiene un peor comportamiento.

En conclusión, como cualquier estrategia de inversión, implica una parte de análisis, de toma de decisión y de seguimiento. Las carteras de mínima volatilidad pueden ser y son una estrategia más a tener en cuenta a la hora de dar rentabilidad a las inversiones. ¿De qué dependerá el aplicarla o no? Como siempre, del perfil de riesgo que tenga cada uno, de la disponibilidad de tiempo que pueda dedicarle a sus inversiones o, en su defecto, de la formación y experiencia que tenga su asesor financiero para que pueda llevar a cabo este tipo de estrategias.

Agustín Bernia es asesor patrimonial de la EAFI independiente Raul Aznar Gonzalez EAFI y responsable de www.finline.es, la primera plataforma online de asesoramiento financiero independiente de España