MÁLAGA. Vamos a repasar la situación actual y posibles escenarios para 2017 de los principales índices de renta variable. Comenzando con Europa el principal índice, el Eurostoxx 600 a pesar de las vicisitudes de este año, ha conseguido mantenerse en el canal alcista iniciado en el 2009. Así pues, el escenario central para el año 2017 es que mantenga ese canal alcista. Con los datos actuales en la mano de una mayor crecimiento global del que se estimaba hace meses, no parece que haya argumentos para que este canal se pierda.

Por tanto, el escenario neutral es que mantengamos el rebote iniciado tras el Brexit y el Eurostoxx 600 alcance al menos los niveles de máximos del año pasado. Esto sería la mitad del rango del canal alcista y lo he sombreado en naranja. Sería un objetivo entre 385 y 400 puntos que sería una rentabilidad del 7%-11% desde los niveles actuales. El objetivo pesimista lo situamos entre los mínimos de este ejercicio y la base del canal alcista (315-340 puntos). Sería una caída entre el 5.5% y 12,5%. Y como objetivo optimista, situamos al Eurostoxx 600 en la parte superior del canal alcista (entre 435 y 450 puntos). Sería una rentabilidad del 20%-25%.

Los escenarios no tienen por qué ser a diciembre del 2017, sino que son los niveles en los que se tendría que mover el Eurostoxx 600 a lo largo del año. Vuelven a ser los riesgos políticos los que pueden provocar mayor volatilidad en el precio de la renta variable europea. Si finalmente tras las elecciones de Francia y Alemania, no cambia en exceso el panorama político actual y no ascienden a poder ninguno de los partidos más extremistas, y por fin los gobiernos van relevando al BCE para relanzar la economía, no podemos descartar que el Eurostoxx alcance el objetivo optimista.

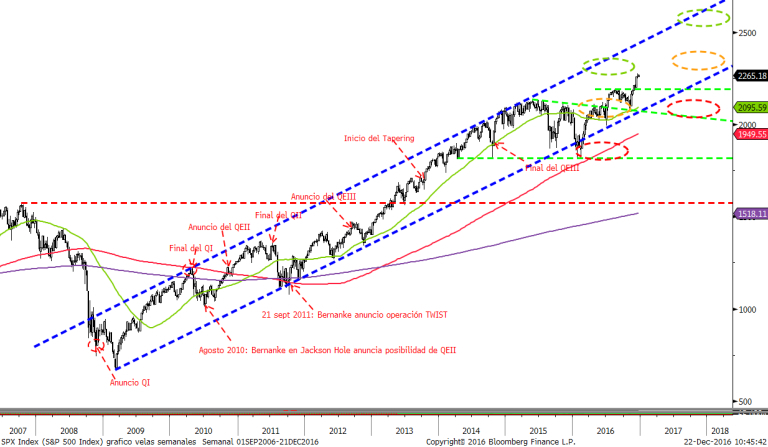

En cuanto a Estados Unidos, el S&P500 también ha mantenido (a pesar de todo el ruido que hemos tenido) el canal alcista iniciado en 2009. He dejado los objetivos que marcamos el año pasado en el gráfico para ver que está cerrando en la zona de objetivo más optimista, pero que en el año, también se cumplió el objetivo pesimista. Es importante por tanto, tener estos objetivos siempre presentes porque es la mejor manera de poder ver las correcciones como oportunidad de incrementar riesgos.

Al igual que en el Eurostoxx 600, planteamos que el escenario más probable es que se siga manteniendo el canal alcista. El escenario pesimista es que a lo largo del año se pierda el canal y veamos un Pull-Back a la zona de máximos que ha roto este año. Sería un objetivo entre 2.000-2.100 puntos (-7.5%;-11.5%). Objetivo más neutral es que mantenga el canal pero en la base, sería un objetivo entre 2.300 y 2.380 puntos (+1.5%;+5%). Y el objetivo más optimista es que se alcance la parte alta del canal alcista, que sería un objetivo entre 2.520-2.600 puntos (+11%; +14.5%).

En emergentes, también dejo los objetivos del año pasado en el gráfico. No me compliqué, a veces es lo que resulta más eficiente. El MSCI Emerging markets está en un canal bajista muy amplio desde el año 2010 (en azul discontinuo). El pesimista era irse a la parte inferior del canal, el optimista a la parte superior y el neutral quedarse en medio. Este año, el índice ha rebotado en la parte inferior del canal y ha dibujado una figura de hombro cabeza hombro invertido por lo que el escenario neutral es que esta figura acabe su recorrido. Sería que el Índice acabe en la zona de 950-1.000 puntos (+12%; 17.5%).

El escenario pesimista es que corrija hasta niveles de 750-800 puntos (-6%;-11.5%), que es la línea roja discontinua que une los mínimos de muy largo plazo (de 2002 y 2009). Tras la figura de vuelta, el objetivo optimista es que el canal bajista termine superándose este año lo que podría acelerar la cotización del índice a niveles de zona de máximos de 2012-2014 en 1.090 puntos o incluso a máximos de 2008-2010 (1.200 puntos). Esto sería un recorrido del +28%; +40% respecto a los precios actuales.

Así que desde el punto de vista técnico, todas las zonas geográficas presentan un riesgo actual de correcciones entre el 5% y 11% pero la rentabilidad potencial tanto hasta el escenario neutral como optimista, es mucho mayor en renta variable europea y emergente. Por tanto en una cartera diversificada, aunque hay que seguir mirando a Estados Unidos que es el mercado más fuerte, deberíamos sobreponderar Europa y vigilar Emergentes. Emergentes a corto plazo está más débil por culpa de la fortaleza del dólar, pero ojo que un cambio de la tendencia de corto actual puede generar fuertes entradas en estos mercados.

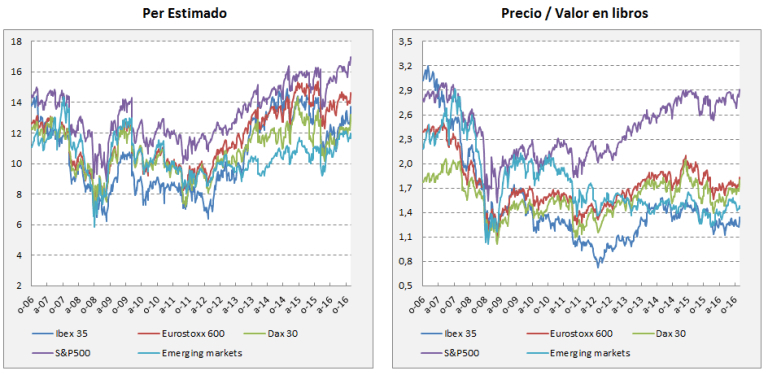

Y desde el punto de vista fundamental, es verdad que no hay ninguna zona geográfica que esté barata. Podemos decir que están más caras que baratas en términos históricos, pero cómo la renta fija no parece que sea un activo alternativo en estos momentos, la renta variable sigue siendo el mejor activo atendiendo al binomio rentabilidad riesgo. En los siguientes gráficos podemos ver que atendiendo al PER estimado y al Precio/valor en libros, la bolsa de Estados Unidos está más cara que las europeas y emergentes.

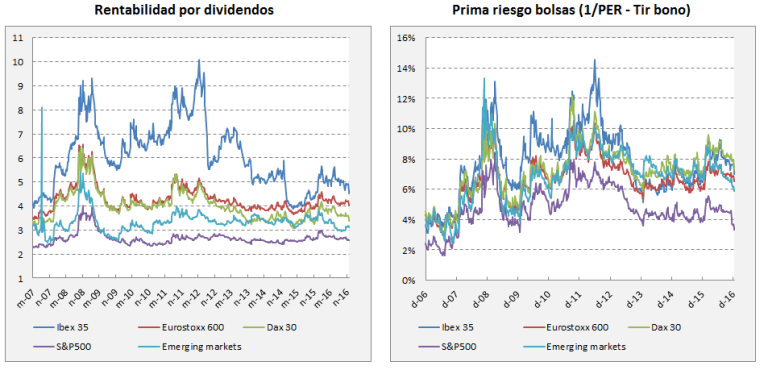

Por rentabilidad, también la rentabilidad por dividendos de las bolsas europeas son mucho mayores que las de Estados Unidos e incluso mayores que las de mercados emergentes. Y si miramos la prima de riesgo que ofrece la renta variable frente a los bonos a 10 años (lo mido por la diferencia entre el inverso del per estimado menos la tir del bono a 10 años), vemos que también las bolsas europeas ofrecen una rentabilidad adicional mayor que la de Estados Unidos.

Así que tanto desde el punto de vista técnico como fundamental, parece que en este próximo ejercicio 2017 las bolsas europeas deberían comportarse mejor que las de Estados Unidos. Estemos preparados para ello.

Miguel Ángel Paz es director de Gestión de Unicorp Patrimonio (Grupo Unicaja)