MADRID. Un hecho constatado es la alta probabilidad de que inversores, aun siendo profesionales, obtengan peores rentabilidades que los fondos en los que invierten. Si el inversor está tomando decisiones en un horizonte temporal de corto plazo, y quiere resultados a uno o dos años es fácil que esa probabilidad se dispare. Le sugiero realizar el cálculo para su caso y repasar los tres principios básicos de Abaco: sólo invertir en lo que entiendo, pensar a largo plazo y comprar barato.

En Abaco Capital la rotación de la cartera es baja, e implica que previamente hemos realizado un análisis propio, exhaustivo, para encontrar oportunidades. Por ese motivo los cambios en la cartera se realizan siempre de forma muy paulatina.

2018 y 2019 fueron años de caída de la producción industrial, miedo a una recesión mundial y tipos de interés en mínimos históricos. Los mercados han escalado máximos en acciones de crecimiento y empresas 'cuasi bonos' de energía o autopistas; en cambio, han castigado a compañías industriales, cíclicas o posicionadas en emergentes.

¿Dónde nos mantenemos invertidos? Nuestra estrategia, donde estamos convencidos que hay mucho valor y potencial, ha sido situarnos en compañías globales, de gran calidad por sus ventajas competitivas, sus equipos y la valoración segura de sus activos, que han sido castigadas por estar en sectores infra ponderados.

A continuación compartimos algunas de estas ideas de inversión que también están presentes en nuestros fondos Abaco Renta Fija Mixta Global y Abaco Global Value Opportunities.

ANHEUSER-BUSH INBEV

Es la mayor compañía cervecera del mundo, en la actualidad tienen el 30% del mercado mundial de cervezas y tiene presencia en todas las geografías. La compañía tiene un alto potencial de crecimiento derivado de su posicionamiento en países emergentes en los que el consumo de cerveza crece recurrentemente. Es un sector con muchas barreras de entrada derivadas de la regulación además de ser altamente intensivo en capital. Esta compañía líder se caracteriza por su enorme capacidad de generar caja, y está cotizando muy por debajo de su valor.

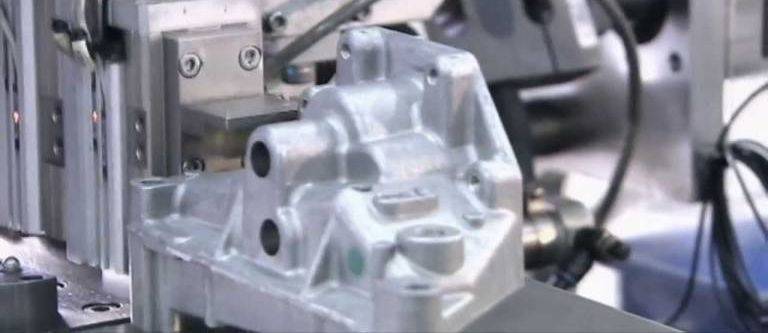

GESTAMP

Somos accionistas y bonistas de esta compañía familiar que es una historia de crecimiento. Son proveedor líder en estampación en caliente del sector de automoción. Cuentan con una cartera de pedidos en fuerte crecimiento. Han recibido el castigo del mercado a todo el sector autos, lo que le hace tener un gran descuento. Gestamp ha estado inmersa en un proceso de crecimiento aprovechando la situación más débil de los fabricantes de automóvil. Destacamos como ventajas competitivas su liderazgo en la tecnología de estampación en caliente y su base de clientes diversificada.

FAIRFAX FINANCIAL HOLDINGS

Los que nos conocen saben que Fairfax es una de nuestras compañías favoritas, ha estado varias veces en nuestra cartera y actualmente es una de las principales posiciones. Aseguradora canadiense con más de 30 años de historia, ha compuesto el valor en libros por acción con un crecimiento anual compuesto del 18,7% desde el año 1985 hasta el año 2018. Su presidente y CEO, Prem Watsa, es el dueño de la compañía y tiene como objetivo generar una rentabilidad anual del 15% para el accionista en el largo plazo, sin tener en cuenta los resultados en el corto plazo ni los resultados trimestrales. Fairfax tiene gran participación en compañías infravaloradas que fueron compradas en momentos de nerviosismo y pesimismo de los mercados, que han duplicado ya su valor, en países como India, donde el gestor nació y que conoce a la perfección.

CIE AUTOMOTIVE

Compañía controlada por accionistas de referencia. Es un proveedor de otros proveedores de componentes, en el sector de autos. Está siendo castigada por el ruido del conjunto del mercado de coches. Se caracteriza por un alto nivel de diversificación a nivel geográfico y de cliente, y por componer valor para el accionista de manera histórica y estable. En la última presentación de resultados trimestrales tuvieron muy buenos resultados y permite estar bien posicionados en India y China.

LLOYDS BANKING GROUP

Es el banco más rentable, tremendamente saneado y el que mejor ratio de costes sobre ingresos tiene de toda Europa, con una cuota de mercado del 25%. Actualmente su precio está a valor en libros y mantiene su rentabilidad sobre los activos en torno al 15%. El motivo de su descuento proviene del castigo por Brexit y una cartera global a largo plazo es positivo que tenga un pequeño porcentaje de libra.

Esperamos que estas ideas de inversión hayan contribuido a explicar mejor el potencial de la cartera de ambos fondos, así como el trabajo que hacemos en Abaco Capital.

Mercedes Cerero es directora de Desarrollo de Negocio y Relación con Inversores de Abaco Capital