VALÈNCIA. Las familias españolas volvieron a dejar claro que a la hora de ahorrar nada mejor que hacerlo a través de depósitos o directamente en efectivo. Da igual que la inflación supere el 10% como lo certificó esta semana el Instituto Nacional de Estadística (INE), lo que conlleva que cual rentabilidad -sea del activo que sea- inferior a esa cota es directamente perder dinero; ni que el IPC conlleve una pérdida de poder adquisitivo -por aquello de que sube todo-, que los españoles seguimos haciendo gala de nuestro histórico carácter conservador a la hora de invertir.

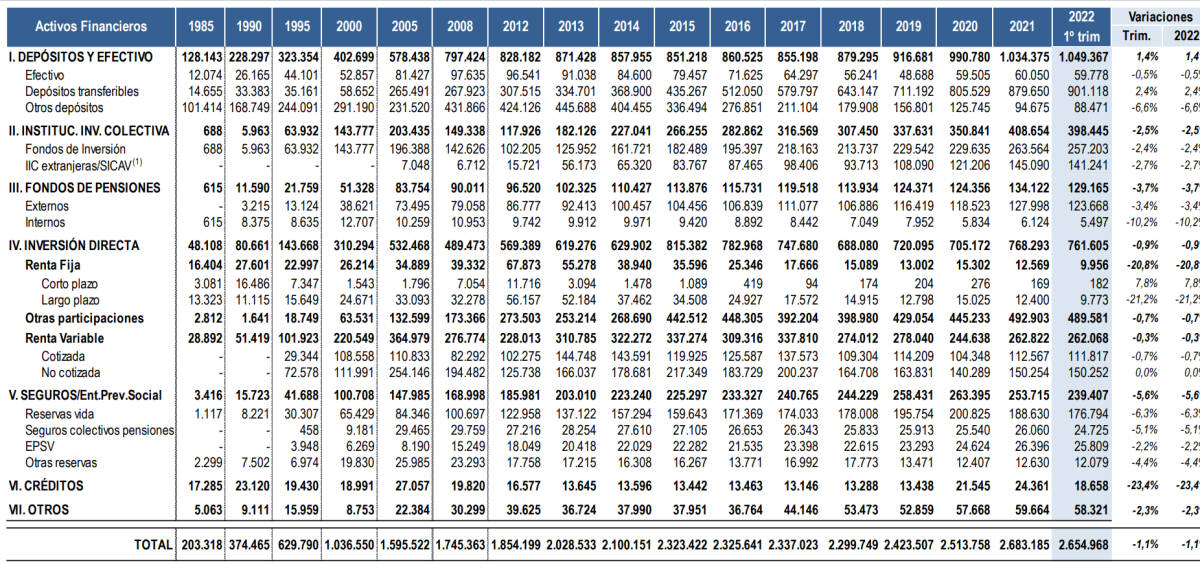

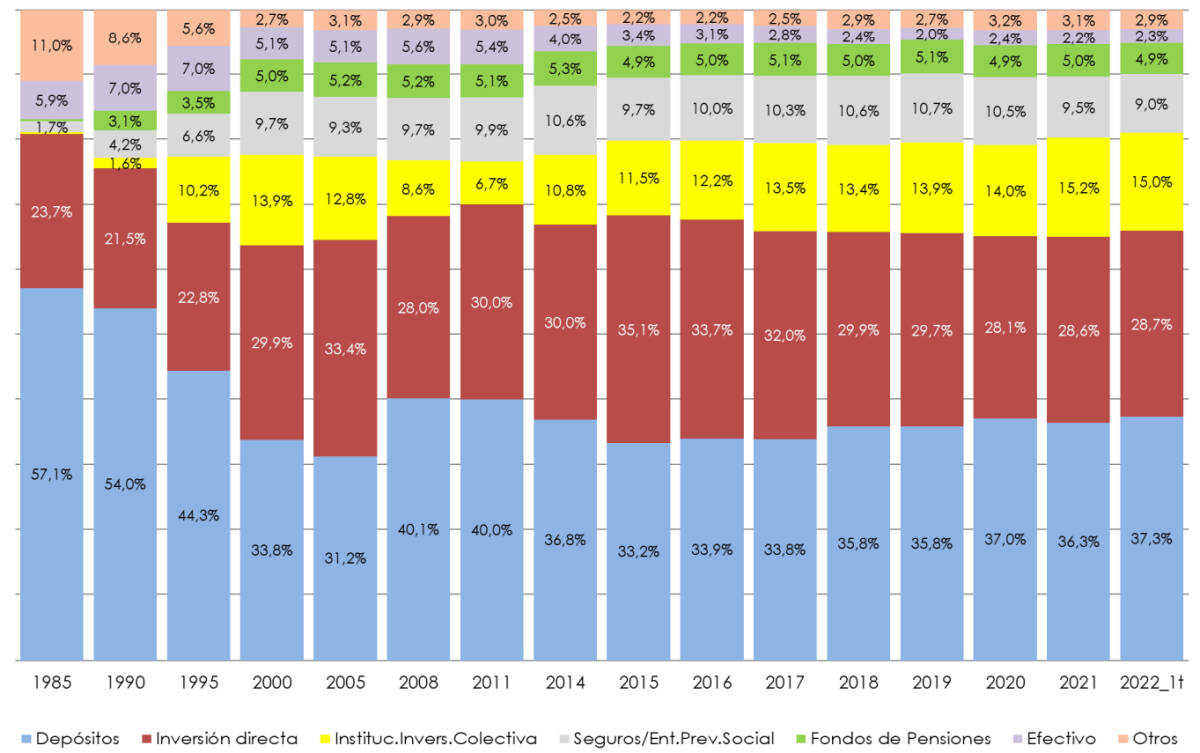

Los últimos números de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco) con datos del Banco de España, que corresponden al primer trimestre de 2022, lo dejan claro: 1,049 billones de euros invertidos en depósitos bancarios y/o efectivo. Se trata de un 1,4% más respecto a los 1,034 billones al cierre de 2021 y casi el 40% sobre los 2,65 billones de los activos financieros que tenían las familias españolas al pasado 31 de marzo.

El nuevo registro histórico engloba los depósitos bancarios, depósitos a la vista, cuentas corrientes y cuentas de ahorro, además del dinero contante y sonante. Una plusmarca que tiene toda la pinta de volver a ser batida en los próximos trimestres ante el nuevo escenario de política monetaria de los bancos centrales. O lo que es lo mismo: de subidas de tipos de interés.

Ni que decir tiene que la normalización del precio oficinal del dinero para el minorista supone un incremento de las rentabilidades de unos depósitos que actualmente apenas rentan nada en España. No así fuera del territorio nacional como publicó este diario hace tres semanas, dado que dos entidades europeas -la italiana Banca Progetto y la francesa Younited Credit- remuneraban con un 1,15% y un 1% respectivamente por sus depósitos a esa fecha.

Pese al tirón de depósitos y efectivo, los hogares españoles redujeron en un 1,1% su saldo en activos financieros respecto al cierre del pasado año hasta totalizar 2,65 billones de euros. Y buena culpa de ello la tuvo el llamado 'efecto mercado', es decir, el mal tono de los mercados financieros en general y de las bolsas de valores en particular.

En ese sentido conviene recordar que el Ibex 35 se dejó entre enero y marzo pasado un 3,08%. Lo hizo acusando la escalada inflacionista, el endurecimiento de los tipos de interés y la invasión rusa en tierras ucranianas. Todo ello dio lugar a elevadas dosis de volatilidad, que están teniendo continuidad a la vista de la manifiesta incertidumbre reinante.

Una vez más los fondos de inversión concentraron el 'apetito' de los hogares. Y como muestra decir que casi 1.100 millones de euros de un total de 2.970 millones de nuevos flujos correspondieron a suscripciones netas. Para entendernos: la diferencia entre 'compras' y 'ventas' de participaciones de estos vehículos de inversión tan accesibles para cualquier ahorrador minorista. Además, los fondos, que acaparan casi el 10% del total del ahorro familiar, y las cuentas bancarias fueron los únicos instrumentos financieros con flujos entradas netas positivas.

Por otro lado, el incremento experimentado por el Producto Interior Bruto (PIB) doméstico en el primer trimestre provocó que la ratio activos/PIB disminuyera ligeramente respecto al año 2021. No obstante se mantuvo en torno al 215% del PIB. Así lo delatan los últimos de la patronal de la industria de instituciones de inversión colectiva (IICs).

Asimismo, el total de pasivos financieros de las familias repuntaron ligeramente hasta el 1,6% en términos interanuales, manteniéndose en torno a los 0,8 billones de euros. Por su parte, la riqueza financiera neta -activos menos pasivos- de los hogares experimentó hasta marzo un descenso del 1,3%, situándose en 1,89 billones de euros. Sin embargo, y pese a ello, se mantuvo cerca de sus máximos históricos.