MADRID. El presidente estadounidense Donald Trump ha elevado el tono en sus declaraciones sobre la imposición de aranceles a miles de millones de dólares en importaciones chinas, y China ha respondido en la misma línea. Por el momento, la respuesta de los inversores ha sido discreta, pero quizá infravaloren el riesgo real de una guerra comercial global.

En las últimas encuestas, los inversores siempre -ya casi de forma rutinaria- enumeran la guerra comercial entre los principales riesgos que acechan a los mercados financieros. Aparentemente, no muchos comparten la opinión del presidente estadounidense de que 'las guerras comerciales son fáciles de ganar'. Pero ahora que Trump amenaza con gravar con una subida de aranceles la mitad de las exportaciones de China a EE UU, a los mercados parece que les da igual. ¿A qué puede deberse esta paradoja?

La indiferencia de los inversores es comprensible. El mundo recuerda lo aprendido en la Gran Depresión, cuando el aumento gradual del proteccionismo hizo que el declive económico fuera más profundo y prolongado. Por este motivo, tras el desplome de Lehman, los países del G20 acordaron no tomar la vía del proteccionismo, y con bastante acierto por lo que parece.

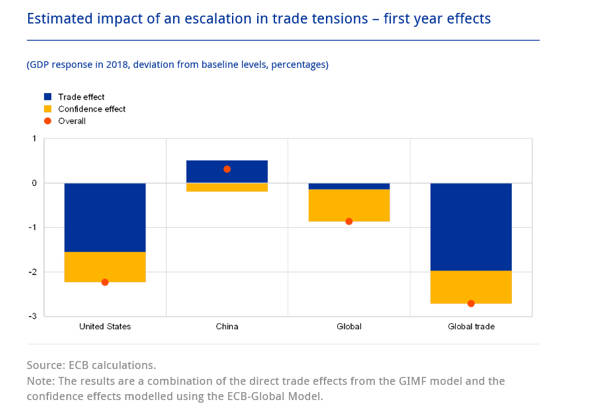

Las últimas simulaciones del modelo del Banco Central Europeo (BCE) apuntan a que las guerras comerciales son perjudiciales. El modelo muestra una situación hipotética en la que EE UU elevaría los aranceles de todas las importaciones en 10 puntos porcentuales, y sus contrapartes comerciales harían lo propio, aumentando otros 10 puntos los aranceles aplicados a sus importaciones procedentes de EE UU El BCE trata de estudiar los efectos indirectos sobre la confianza: calcula que las primas en renta fija aumentarían 50 puntos básicos y los mercados de valores bajarían dos desviaciones típicas en todos los países; en el caso de Estados Unidos, esto supondría una caída de la bolsa del 16%.

En el caso de Estados Unidos y China, los efectos sobre la confianza serían menores que el efecto comercial directo, lo que podría ser una subestimación. El resultado es que la actividad económica real en EE UU sería un 2% menor que la hipótesis de referencia, tan solo el primer año (véase el gráfico siguiente). Resulta llamativo sin embargo que China saldría ganando, ya que la disminución de sus exportaciones a Estados Unidos se vería compensada por la reorientación comercial hacia otros países, donde los exportadores chinos podrían ganar cuota de mercado a expensas de los estadounidenses.

Unos contra otros

La conclusión del BCE concuerda con las simulaciones realizadas anteriormente por el Banco de Inglaterra (BdI), que sugerían que en una situación similar la actividad económica de EE UU podría sufrir una merma del 2,5% y la actividad global un 1%, sólo por los canales comerciales. El Banco de Inglaterra apuntaba además que el efecto sobre el PIB global podría ser sustancialmente mayor si todos empezaran a poner aranceles unos contra otros.

La guerra comercial de Trump no se limita a China, puesto que ha amenazado también a la Unión Europea, con su famosa queja de que veía demasiados coches alemanes (BMW) recorriendo Manhattan. A pesar del aparente éxito de la visita del Presidente de la Comisión Europea a Estados Unidos para aliviar las tensiones, Trump manifestó en un mitin de campaña en Virginia Occidental a finales de agosto que: 'Vamos a poner un impuesto del 25% a cada coche que llegue a Estados Unidos procedente de la Unión Europea.

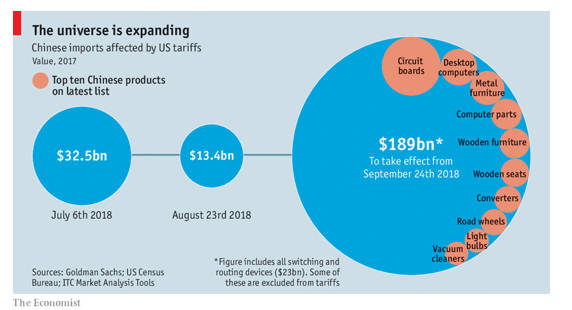

En la última ronda de aranceles estadounidenses que entró en vigor en septiembre, se han gravado con una tasa del 10% multitud de productos chinos, por valor de 200.000 millones de dólares, que se suman a los 50.000 millones que suponían los bienes afectados por los aranceles que comenzaron a aplicarse en agosto. A pesar de lo astronómico de estas cifras, los productos afectados por ahora representan solamente una parte reducida del comercio mundial.

Por ello, resulta comprensible que los aranceles no hayan mermado significativamente la confianza de productores y consumidores. Esto es lo que explica la ausencia de reacciones significativas en los mercados financieros hasta ahora. Sin embargo, cabe esperar más escaladas. Estados Unidos ha amenazado con elevar el arancel sobre estas importaciones valoradas en 200.000 millones de dólares, del 10% al 25%, a principios del próximo año si China no 'cambia sus formas', aunque todavía no está muy claro cuál es el objetivo de la negociación de EE UU frente a China.

Un Trump políticamente debilitado

Trump podría verse políticamente debilitado tras las elecciones legislativas de mitad de mandato, convocadas para el 6 de noviembre, pero no es probable que esto afecte mucho a sus políticas frente a China, ya que la línea dura contra este país goza de bastante popularidad entre la oposición Demócrata y en partes significativas del tejido empresarial estadounidense.

Pero sí podría hacer que su presión contra Europa disminuyera por la falta de apoyo. Con las miras puestas en las elecciones presidenciales de 2020, Trump podría optar por mantener elevadas las tensiones políticas con China, esperando que esto aumentara sus posibilidades de reelección. En tal caso, los aranceles altos se convertirían en algo permanente durante los próximos años. Para los inversores, no hay ninguna ventaja en la escalada de la guerra comercial. Sólo les queda esperar que una escalada más drástica del conflicto no se materialice.

Léon Cornelissen es economista jefe de Robeco