emisión en circulación

OHL lanza una recompra de bonos de 300 millones para reducir deuda

MADRID (EP). OHL ha lanzado una oferta de recompra de bonos por valor de 300 millones de euros de una emisión actualmente en circulación, que vence en 2020 y devenga un tipo de interés del 7,625%, según informó la compañía.

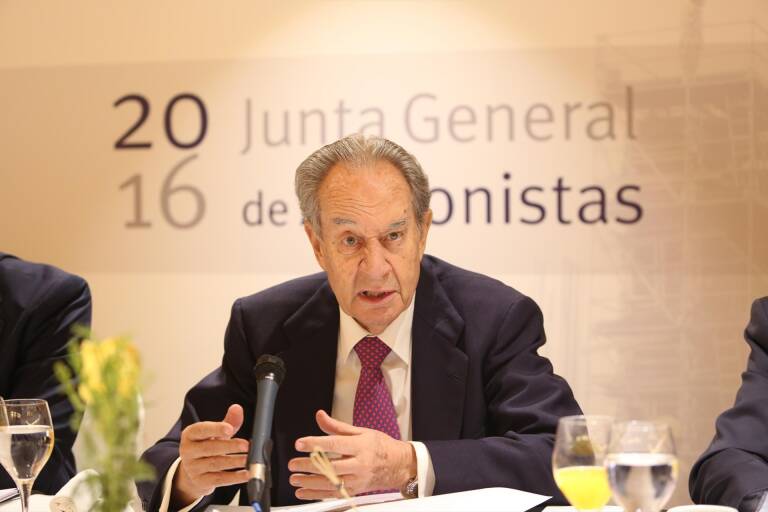

El grupo que controla y preside Juan Miguel Villar Mir enmarca la operación en su estrategia de reducción de deuda con recurso. Se trata de la segunda ventana de liquidez que la empresa ofrece a los bonistas tras la ampliación de capital que realizó el pasado año.

Los titulares de los bonos podrán ofrecerlos para su venta a la compañía de construcción y servicios a partir de este miércoles, 24 de febrero, y hasta el próximo 3 de marzo.

OHL pagará a los bonistas que opten por la venta un importe equivalente al 98% del valor nominal de los títulos más los intereses devengados y no pagados hasta la fecha de liquidación de la oferta de recompra, según detalló la empresa a la Comisión Nacional del Mercado de Valores (CNMV).