análisis

Perspectivas del mercado estadounidense: el futuro ha llegado y es digital

Jared Franz

Jared FranzTras vivir su peor recesión desde la Gran Depresión, EE UU registró un crecimiento anualizado del PIB con la cifra récord del 33,1% en el tercer trimestre

MADRID. Cada cierto tiempo, se produce una crisis que impulsa el cambio a tal velocidad que los inversores casi pueden sentir cómo el suelo se tambalea bajo sus pies. Pensemos, por ejemplo, en el comienzo de la II Guerra Mundial, cuando aproximadamente el 75% de la artillería estadounidense se transportaba tirada por caballos. Sin embargo, al final de la guerra, el continente americano ya vivía la era atómica, lo que aceleró una oleada de innovación que ayudó a EE.UU. a convertirse en la primera economía del mundo.

"Debemos tener en cuenta lo dramáticos que fueron esos años", señala Martin Romo, gestor de renta variable. "La pandemia de la covid-19 es un paralelismo interesante. De repente, nos encontramos pasando gran parte de nuestro tiempo online, ya sea trabajando, comprando o aprendiendo. Pero ¿y si el aprendizaje online tal como lo conocemos hoy día es nuestro carro tirado por caballos? En ese caso, ¿cuál sería el equivalente nuclear de una clase online?".

Si bien los cambios de comportamiento durante 2020 resultan llamativos, no cabe duda de que es posible que un día recordemos el año 2021 como un gran punto de inflexión, no solo en lo económico, sino también para la salud pública, la política y nuestra forma de vivir en la era digital. "Cuanto más tiempo vivamos en un entorno en el que debemos tener cuidado con nuestra salud, más persistente será el cambio de comportamiento", explica Romo. "Hemos pulsado el botón de avance rápido al futuro y no creo que haya marcha atrás".

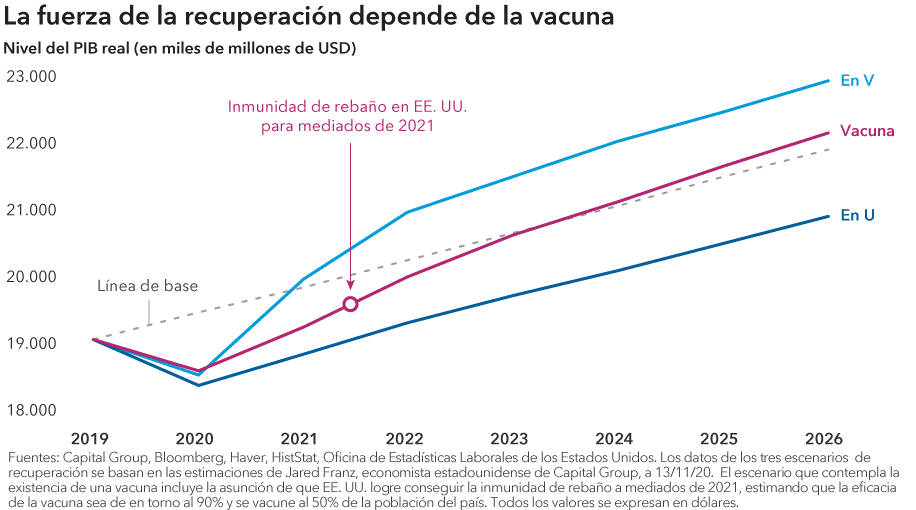

Aunque la pandemia puede haber cambiado para siempre los hábitos de los consumidores y el funcionamiento de sectores enteros, la actividad económica general ha experimentado una recuperación notable. Tras vivir su peor recesión desde la Gran Depresión, EE UU registró un crecimiento anualizado del PIB que alcanzó la cifra récord del 33,1% en el tercer trimestre de 2020. ¿Será capaz la economía estadounidense de mantener este ritmo de sólida recuperación en 2021?

"Los brotes recientes de covid-19 en EE UU significan que la contención del virus aún está lejos de ser total, con lo que es probable que siga afectando al crecimiento a corto plazo", aclara el economista estadounidense Jared Franz. "Todas las previsiones de crecimiento dependen del avance de las vacunas", añade Franz, quien realiza análisis de escenarios de crecimiento económico en lugar de ofrecer una previsión. Una distribución ralentizada de las vacunas podría desembocar en un crecimiento desigual durante algunos trimestres, mientras que una distribución acelerada impulsaría el crecimiento del PIB por encima del 3% en 2021.

¿Cuándo estarán totalmente disponibles las vacunas? "Ya hemos tenido acceso a datos prometedores de los ensayos de Pfizer, Moderna y AstraZeneca", comenta Rich Wolf, gestor de renta variable. "Contar con disponibilidad total de una vacuna y convencer a la gente de que se la ponga llevará tiempo. Dicho esto, a finales de noviembre todo parecía indicar que habrá dos vacunas disponibles; debería autorizarse su uso en situaciones de emergencia para finales de 2020. Creo que habrá, como mínimo, cuatro vacunas ampliamente disponibles a mediados de 2021".

Si observamos detenidamente lo que ocurre, veremos que los principales sectores de la economía se han movido en direcciones muy diferentes, lo que refleja la disparidad entre las compañías que se han beneficiado como consecuencia de la pandemia de la covid-19 y aquellas que han sido aplastadas por el peso de esta tragedia. En el caso de los restaurantes, los hoteles, los minoristas, las líneas aéreas y los pequeños negocios, este ha sido, literalmente, su peor momento. En la otra cara de la moneda, la era del confinamiento ha sido una bendición para el comercio electrónico, la informática en la nube, el vídeo en streaming, las compañías de pagos digitales y las tiendas de mejoras en el hogar.

Ganadores y perdedores

Conforme avance la recuperación, lo fundamental será separar a los ganadores a largo plazo de los perdedores. En opinión de Franz: "Tras la pandemia, la economía tendrá un aspecto muy distinto al que tenía en febrero de 2020. Será más eficiente y más dinámica, pero dejará ganadores y perdedores. Nuestro papel como inversores activos es identificarlos; encontrar las compañías en crecimiento que no solo se han beneficiado gracias a la pandemia, sino que también tienen el potencial de seguir generando un crecimiento sólido en el mundo que nos espera tras la pandemia".

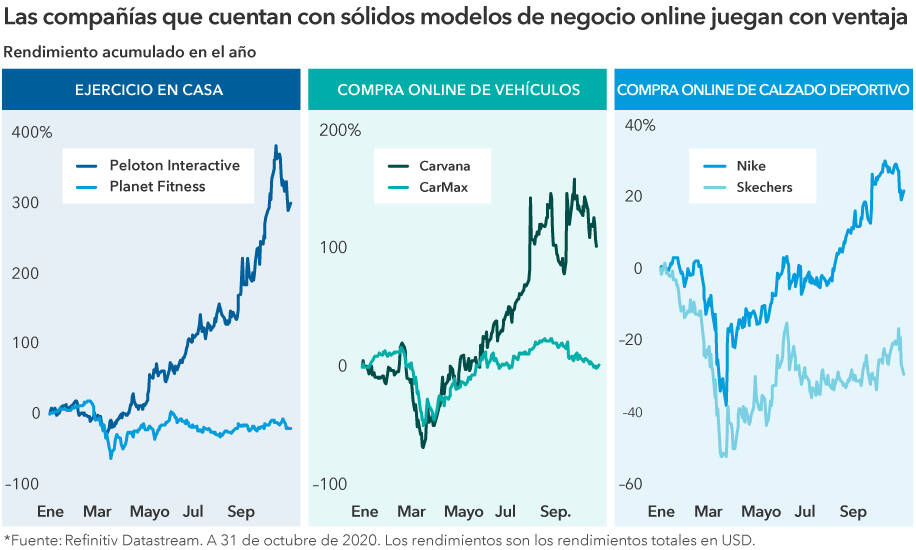

La brecha digital ya existente mucho antes del brote de coronavirus se ha convertido, de repente, en un 'Gran Cañón' digital. Un claro ejemplo de la división ha sido el 'Black Friday', que marca el tradicional comienzo de la temporada de compras navideñas. Aproximadamente la mitad de consumidores visitó tiendas físicas durante el 'Black Friday' en 2020, en comparación con el año anterior, según The Wall Street Journal. Al mismo tiempo, se preveía que las compras navideñas online aumentaran aproximadamente un 22%, hasta los 202.000 millones de dólares, según la Federación Nacional de Minoristas estadounidense.

Las compañías que cuentan con modelos de negocio online rápidos y eficientes están ganando terreno a la competencia, alterando el 'statu quo' y sustituyendo a los campeones de la antigua economía. Esta temática de inversión generalizada no se limita al comercio minorista, sino que afecta a muchos sectores clave de la economía: desde el entretenimiento hasta la publicidad y el procesamiento de pagos. Incluso el sector del fitness se está sometiendo a un entrenamiento digital intensivo. "Ya íbamos encaminados hacia esa dirección cuando comenzó la pandemia de la covid-19 y todo se aceleró enormemente", subraya el gestor Chris Buchbinder. "Las tasas de crecimiento de las compañías con ventaja en lo digital han sido extraordinarias. Cuando la pandemia llegue a su fin, es posible que observemos unas tasas de crecimiento más lentas, pero no creo que mucha gente cancele sus suscripciones de Netflix o devuelva sus bicicletas Peloton".

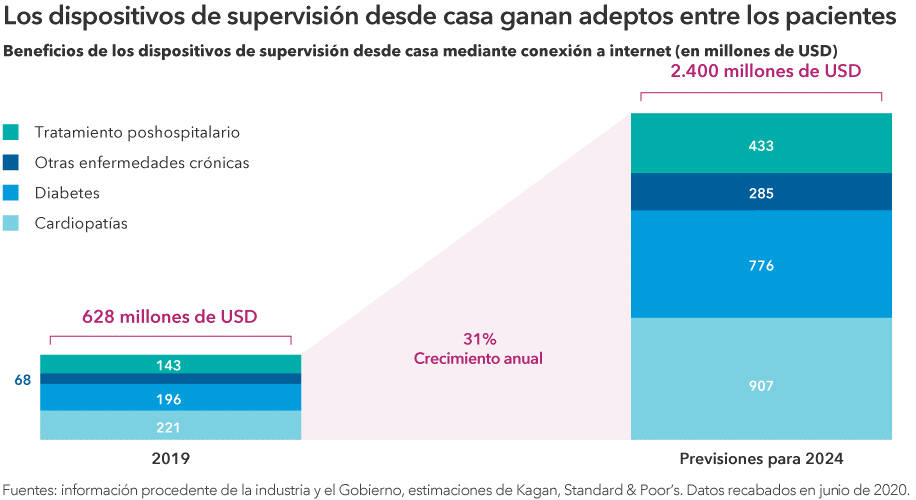

El mundo entero ha centrado su atención en la velocidad del desarrollo de una vacuna contra la covid-19. Los avances de la tecnología médica y los cambios de comportamiento de los consumidores confluyen para mejorar los resultados de los pacientes, reducir los costes médicos y generar oportunidades para las compañías. En palabras de Wolf: "La atención sanitaria está viviendo su momento más emocionante".

Pensemos, por ejemplo, el reciente aumento de la demanda de consultas médicas online. Este servicio ha estado disponible desde hace algunos años, pero su adopción no se popularizó hasta la llegada de la pandemia. "La telemedicina ya era una ola, pero la covid-19 y la laxitud de las nuevas normativas la han convertido en un tsunami", reflexiona Wolf. Además, los avances en los diagnósticos desde casa, incluida la monitorización continua de glucosa y las bombas de insulina para diabéticos, así como los monitores portátiles que registran los latidos irregulares y otros signos de enfermedades cardíacas, permiten que los médicos supervisen a sus pacientes de manera remota.

"Aún nos encontramos en los albores de la producción de dispositivos rentables que pueden enviar determinada información relacionada con la salud a los médicos o ayudar al paciente a cumplir con su tratamiento", señala Wolf. "Esto representa una gran oportunidad para aquellas compañías que sean capaces de satisfacer esta necesidad".

Son varias las compañías que podrían abordar la creciente demanda de dispositivos de monitorización remota, entre las cuales se incluyen DexCom, ResMed, Insulet, Tandem, iRhythm y Abbott Laboratories. Por supuesto, esta demanda también comprende los servicios de telemedicina, como los que ofrecen Teladoc y UnitedHealth.

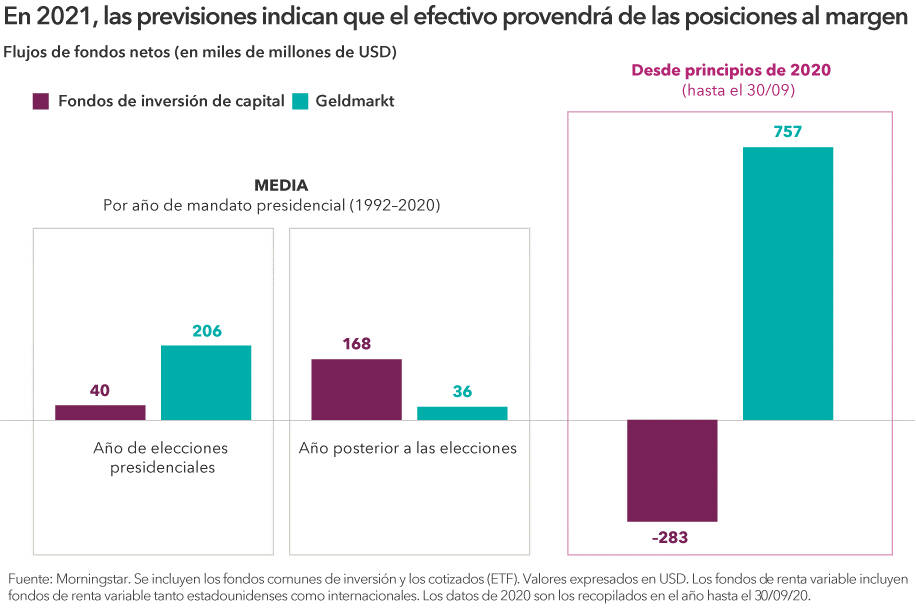

Superadas las elecciones, los flujos de efectivo provendrán de las posiciones al margen Así pues, ¿qué representa todo esto, junto con las últimas elecciones presidenciales en EE UU, para los inversores? Una marejada de flujos de fondos determinó el cambio de renta variable a efectivo en la construcción de carteras durante el último año, pero los inversores deberán prepararse para una segunda ola en 2021. Los inversores han buscado aguas mansas en 2020, desembolsando la asombrosa cantidad de 757.000 millones en fondos del mercado monetario; una inversión de bajo riesgo que prácticamente no ofrece beneficios.

Esta huida precipitada en busca de efectivo no es una novedad durante los meses que preceden a las elecciones estadounidenses, dado que es un momento en el que la incertidumbre suele alcanzar su punto álgido. En los últimos siete años electorales, las entradas del mercado monetario han sido cinco veces superiores a las de los fondos de renta variable; una tendencia que, por lo general, se revierte el año siguiente al de las elecciones. Sin embargo, 2020 es otro ejemplo de por qué la sincronización con el mercado no es una estrategia infalible. Aquellos inversores que adoptaron posiciones al margen se perdieron gran parte del repunte del 50% del índice compuesto Standard & Poor's 500, que tuvo lugar desde el mínimo del mercado de marzo hasta la jornada electoral.

Es posible que los inversores a largo plazo quieran considerar las oportunidades de inversión en tendencias de crecimiento duradero, como la digitalización, los pagos globales y las energías renovables. Los inversores más cautos deberían sopesar alternativas al efectivo que puedan ofrecerles una mejor posición en función de sus objetivos. Dada la agitación económica en 2020, ahora es el momento ideal de revisar las asignaciones generales de activos.

Jared Franz es economista, mientras Martin Romo y Richmond Wolf son gestores de Capital Group