VALENCIA. Ávidos de reducir la volatilidad, esos sustos que nos da últimamente la bolsa, y de obtener un retorno absoluto en cualquier entorno de mercado, los inversores se encuentran que sólo fuera de los circuitos normales controlados por las entidades financieras pueden hallar respuestas a sus plegarias. Ante esta desazón, vuelven a salir a la palestra los hedge funds, también conocidos como fondos de cobertura'.

Un hedge fund es un fondo de inversión cuyo objetivo es obtener la mayor rentabilidad posible utilizando todas las estrategias de inversión al alcance del gestor, sin límite alguno. Este hecho los hace muy vinculados a la personalidad y habilidad del gestor, resultando muchas veces en una “caja negra” donde los gestores guardan con recelo sus estrategias.

Este tipo de fondos nace en los años 20, de la mano de Alfred Jones, australiano graduado en Harvard. El señor Jones introdujo en su fondo cambios en la política de inversión que implicaban el uso de apalancamiento (endeudamiento) y la adopción de posiciones cortas con la finalidad de reducir la volatilidad. Así mismo, introdujo una nueva forma de cobrar a los clientes mediante una comisión del 20% sobre resultados obtenidos.

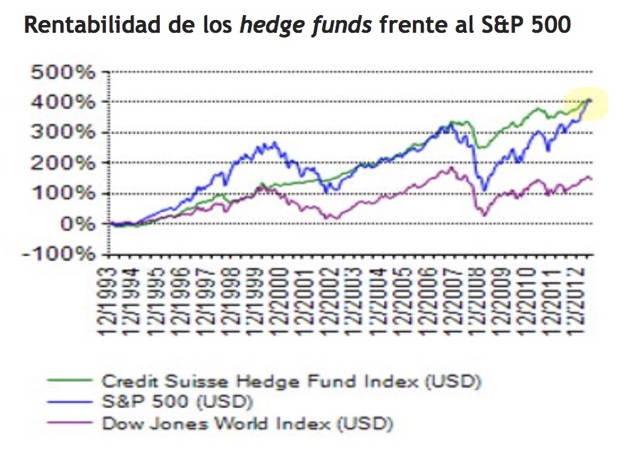

El gestor de un 'fondo de cobertura' utiliza estrategias muy diferentes a las comúnmente conocidas. Estos son algunos ejemplos de las estrategias más utilizadas:

Long/Short Equity Hedge

Esta estrategia se basa en adoptar posiciones largas sobre acciones infravaloradas y posiciones cortas en acciones sobrevaloradas, pero con cierto sesgo al alza. Es decir, si pensamos que el Ibex 35 está infravalorado y el Euro Stoxx50 está sobrevalorado, podemos estar largos de Ibex 35 con un 70% de nuestra cartera y ponernos cortos de Euro Stoxx50 con el 30% restante. De esta forma, la exposición neta al mercado es del 40% (70%-30%= 40%), el cual, al ser superior a 0%, se entiende que hay un sesgo al alza.

Market Neutral

Funciona de la misma forma que la estrategia long/short, pero con el objetivo de que la exposición neta al mercado acabe siendo 0%. Siguiendo el mismo ejemplo, tendríamos un 50% de nuestra cartera larga de Ibex 35 y el 50% restante corta de Euro Stoxx50. Como resultado, la exposición neta al mercado sería del 0% (50%-50%= 0%).

Global Macro

Es la que tienen una mejor relación rentabilidad-riesgo. Los gestores invierten en acciones, derivados, bonos, divisas y materias primas. Las apuestas son direccionales, apuestan a que suban de precio o que bajen de precio estos activos. Debido a la perspectiva global y la magnitud de los mercados en los que se centra esta estrategia, no se ve constreñida por factores de capacidad por lo que pueden adquirir tamaños muy considerables.

Relative Value Arbitrage

Este tipo de estrategia trata de aprovecharse de las diferencias temporales en precios de activos muy correlacionados entre sí, como acciones de la misma compañía, pero, de diferente clase, o empresas del mismo sector. Por ejemplo, Berkshire Hathaway tiene la acción clase A y la clase B, con importes distintos, pero es la misma empresa. Supongamos que en un mes determinado la acción clase A sube un 3%, mientras que la clase B sube un 5%. En este caso habría una divergencia de la que podemos obtener rentabilidad ya que esperamos que los precios vuelvan a converger. El gestor se pondría largo de la clase A y corto de la clase B. Cuando converjan, la rentabilidad obtenida será del 2%, equivalente al diferencial.

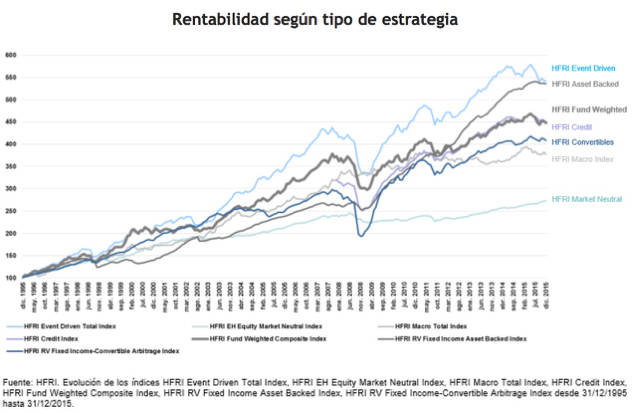

Rentabilidad y Volatilidad

Desde un punto de vista de la rentabilidad ajustada al riesgo, los hedge funds han obtenido un retorno acumulado del 400% en el periodo 1993-2012 (línea verde del gráfico), muy similar al S&P 500. Sin embargo, lo han hecho con la mitad de la volatilidad del índice S&P 500. El Dow Jones ha obtenido en el mismo periodo una rentabilidad del 150% con el doble de volatilidad (línea morada).

¿Dónde encontrarlos?

En general, se considera que los hedge funds son fondos bastante complejos y, en principio, más adecuados para inversores profesionales o con mucho dinero. En nuestro país, la legislación actual limita considerablemente las estrategias de estos fondos, lo que conlleva una menor rentabilidad o una mayor volatilidad. Este tipo de fondos suelen estar domiciliados en paraísos fiscales. Así mismo, la mayoría de estos fondos tienen unos mínimos de inversión que van desde los 100.000 euros.

Sin embargo, desde hace unos meses, están apareciendo en el mercado 'fondos de cobertura' con pasaporte para ser comercializados en España y con todas las garantías que nuestra legislación en materia financiera y legal ofrece.

Javier Rivaya es asesor patrimonial de Aznar Patrimonio, registrada en la CNMV como Raúl Aznar González EAFI