Informe de Scope Ratings

La rentabilidad del sector bancario español tocó techo durante 2023

Marco Troiano

Marco Troiano MADRID. Scope mantiene una perspectiva estable para el sector bancario europeo, ya que la mejora de la rentabilidad, el saneamiento de los balances y el exceso de capital constituyen importantes amortiguadores frente al deterioro de las condiciones operativas y una recuperación económica sólo moderada. El sector seguirá resistiendo este año, gracias a unos fundamentos crediticios más sólidos construidos en los últimos años. El riesgo de empeoramiento y los factores de mejora están ampliamente equilibrados.

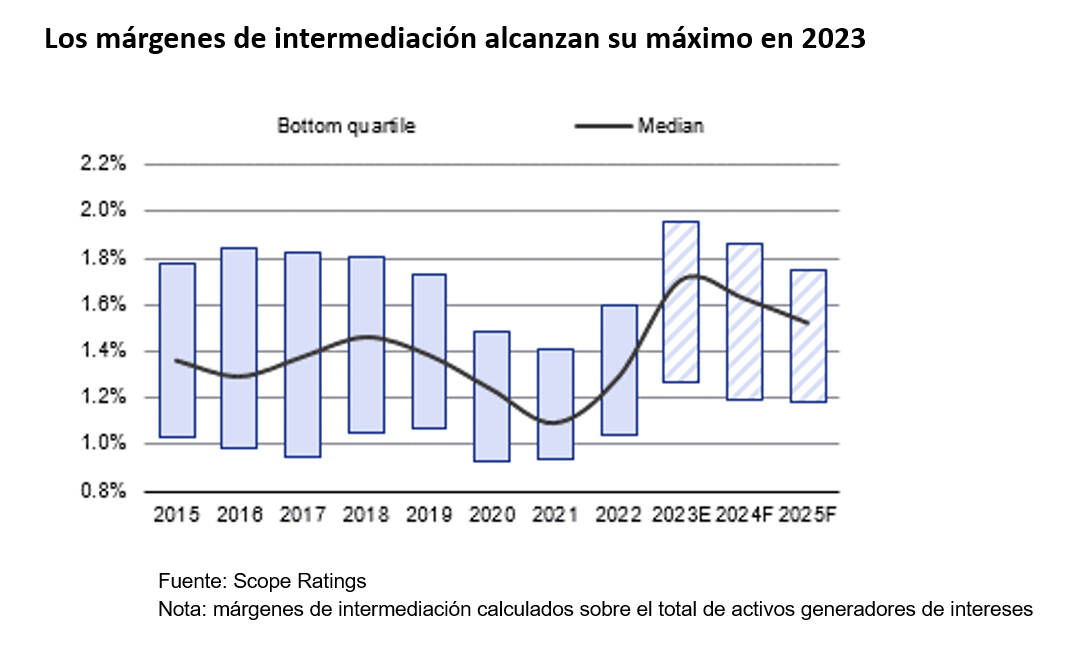

En nuestra opinión, la rentabilidad del sector habrá tocado techo en 2023 y empezará a descender en 2024 y 2025 debido a una normalización de los márgenes netos de interés y a un aumento moderado del riesgo de crédito. Aun así, ninguno de los bancos de nuestra muestra registrará pérdidas netas en 2024 según el escenario base que manejamos".

Los riesgos de empeoramiento incluyen:

- Cualquier riesgo de recesión económica en los grandes países de la Unión Europea, en particular un aumento del desempleo que podría afectar más profundamente a la calidad de los activos.

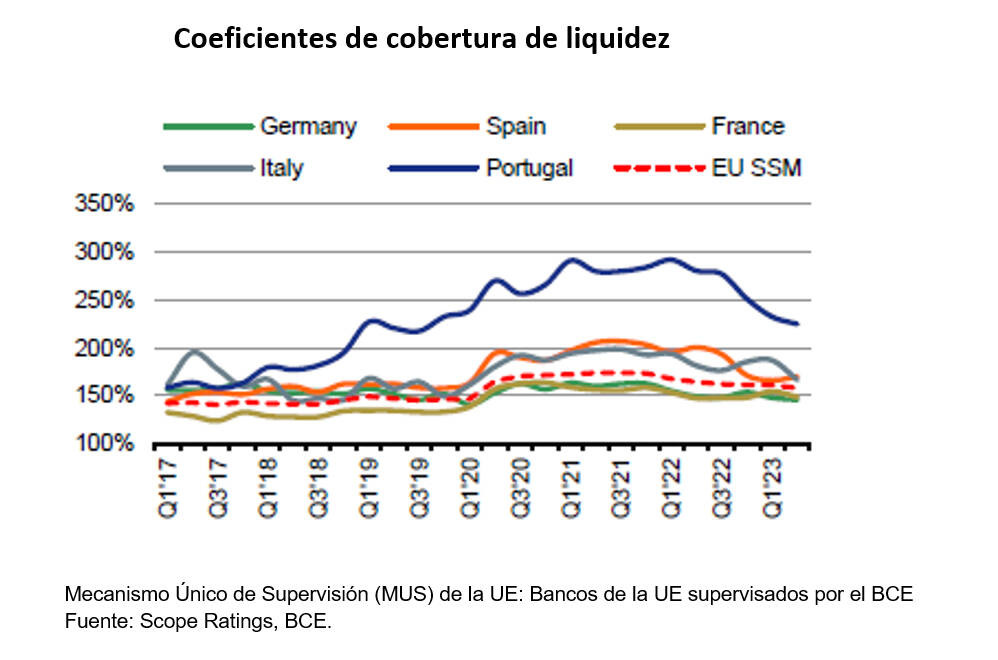

- Una mayor competencia por los depósitos, tanto entre bancos como entre bancos y productos de ahorro alternativos, que podría perjudicar a los ingresos y la rentabilidad y, en escenarios más extremos, provocar escasez de financiación.

- Un problema financiero o geopolítico significativo que socave la confianza en el sector, que como han demostrado los casos de Silicon Valley Bank y Credit Suisse sigue siendo algo imprevisible.

Los factores de mejora incluyen:

- Un aumento de la pendiente de la curva de rendimiento, que impulse una mayor expansión de los márgenes netos de interés.

- Un crecimiento económico más rápido de lo previsto, que respalde tanto los volúmenes como la calidad de los activos.

- Una aceleración de las reformas institucionales, que conduzca a la culminación de la Unión Bancaria Europea y a una mayor consolidación dentro del mercado único.

Aunque es probable que los tipos de interés oficiales pivoten en 2024, los ingresos bancarios a corto plazo seguirán aumentando en el primer semestre. Sin embargo, los márgenes empezarán a contraerse a un ritmo moderado en la segunda mitad del año, a medida que aumente la competencia por los depósitos tras los reembolsos de las TLTRO y el BCE acelere el endurecimiento cuantitativo. El crecimiento de los ingresos por comisiones no bastará para compensar el descenso del margen de intereses. Por ello, creemos que los ingresos globales disminuirán marginalmente este año e impulsarán un leve deterioro de los ratios de costes/ingresos, aunque a partir de niveles muy confortables.

La calidad de los activos se deteriorará en 2024 debido a la modesta recuperación económica unida a la persistencia de unos elevados costes de endeudamiento. Sin embargo, esperamos que el aumento de los préstamos de dudoso cobro (non-performing loans) siga siendo modesto y que sus efectos se compensen fácilmente con la rentabilidad ordinaria de los bancos. "Es improbable que los focos de vulnerabilidad crediticia, como el sector inmobiliario comercial, se conviertan en un problema bancario sistémico, dado el adecuado grado de diversificación de los grandes grupos bancarios europeos, mientras que el coste del riesgo sólo aumentará modestamente con respecto a los niveles actuales, ya que los bancos aún disponen de grandes excesos de provisiones no utilizadas que deberían ayudar a suavizar los impactos en pérdidas y ganancias del deterioro del crédito, al menos inicialmente.

La calidad de los activos se deteriorará en 2024 debido a la modesta recuperación económica unida a la persistencia de unos elevados costes de endeudamiento. Sin embargo, esperamos que el aumento de los préstamos de dudoso cobro (non-performing loans) siga siendo modesto y que sus efectos se compensen fácilmente con la rentabilidad ordinaria de los bancos. "Es improbable que los focos de vulnerabilidad crediticia, como el sector inmobiliario comercial, se conviertan en un problema bancario sistémico, dado el adecuado grado de diversificación de los grandes grupos bancarios europeos, mientras que el coste del riesgo sólo aumentará modestamente con respecto a los niveles actuales, ya que los bancos aún disponen de grandes excesos de provisiones no utilizadas que deberían ayudar a suavizar los impactos en pérdidas y ganancias del deterioro del crédito, al menos inicialmente.

En 2024, prevemos una recuperación de la economía de la Eurozona del 1,1% tras un crecimiento estimado del 0,7% en 2023. No obstante, el crecimiento de la región se mantendrá por debajo del potencial este año, debido al débil crecimiento de Alemania (0,3%) y al crecimiento en torno al potencial de Francia (1,0%), Italia (0,8%) y España (1,8%).

Perfiles crediticios

Creemos que los bancos españoles habrán alcanzado su máxima rentabilidad en 2023, gracias a la mejora material de los márgenes de intereses, las limitadas provisiones para insolvencias y la contención de costes. Aunque la rentabilidad global podría disminuir moderadamente como consecuencia de la revalorización de los depósitos y de un coste del riesgo ligeramente superior, seguirá respaldando los perfiles crediticios de los bancos españoles en 2024, junto con una calidad de los activos controlada y unas posiciones de capital adecuadas.

Una mayor brecha de rendimiento entre las operaciones nacionales e internacionales en 2024 se deberá principalmente a un mayor crecimiento de los préstamos en los mercados emergentes, ya que los volúmenes de préstamos en España se estabilizan y finalmente disminuyen a medida que la demanda se ajusta a las menores expectativas de crecimiento y a unos tipos de interés aún elevados. Para 2024, esperamos que el crecimiento económico español mantenga su resistencia, superando el crecimiento medio de la eurozona, pero mostrando una desaceleración hasta el 1,8% desde el 2,4% de 2023.

Presión sobre los márgenes

La revalorización de los depósitos presionará sobre los márgenes. Los bancos aceleraron la transmisión de los tipos de interés en el segundo y tercer trimestres de 2023, lo que reducirá los márgenes netos de interés. La gran base de financiación minorista representa un punto fuerte de los bancos españoles, pero los clientes están pasando cada vez más de las cuentas corrientes a los depósitos a plazo.

La calidad de los activos es estable, pero el sector minorista y las pymes podrían generar un mayor riesgo crediticio. Las métricas de calidad de los activos se han mostrado resistentes hasta ahora, aunque el descenso de la morosidad parece haber tocado suelo. Esperamos que comience a materializarse cierto deterioro en el primer semestre de 2024, impulsado inicialmente por los préstamos a consumidores, pymes y empresas muy apalancadas, así como por la volatilidad de los mercados emergentes. El riesgo de una prórroga del impuesto extraordinario más allá de 2024 añade incertidumbre al entorno operativo de los bancos en España, una tendencia que se observa también en otros países de la UE.

Marco Troiano es responsable de calificaciones de instituciones financieras de Scope Ratings