VALÈNCIA. Una de las compañías industriales con mejor evolución en el último año ha sido Acerinox (con permiso de Arcelor). Los motivos de esta subida son muy variados. Internamente van desde el éxito de los planes de restructuración de la compañía (tiene planes de excelencia desde el 2009), con ganancias en eficiencia que se han visto reflejado en los costes y en la mejora de los márgenes, además la compañía ha proseguido con su desapalancamiento.

Atrás quedan los 14 euros de marzo y ahora cotiza en el entorno de los 12 euros. Por lo tanto, muchos se preguntarán si todavía tiene potencial esta compañía o ya ha tocado techo.

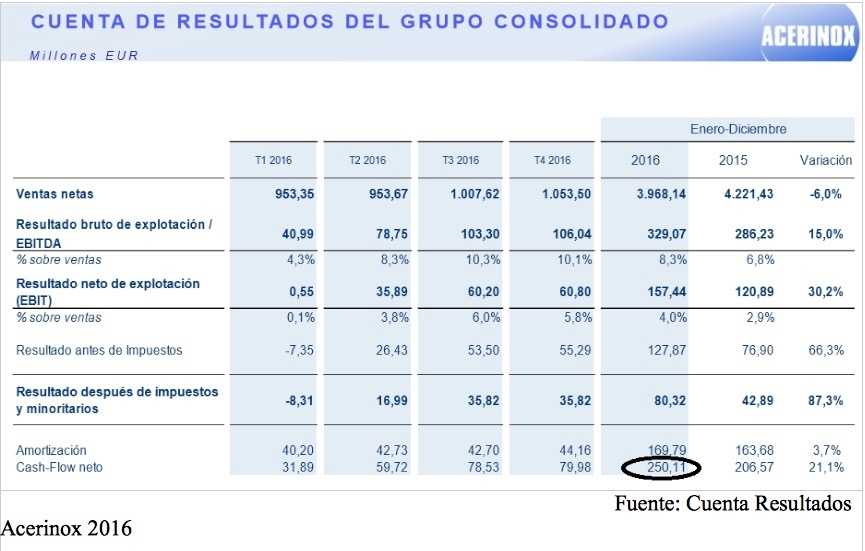

Por otra parte, externamente también ha habido multitud de factores que han acompañado como mejoras en la demanda aparente a nivel mundial, subida del precio del acero inoxidable, inventarios estables, medidas anti-dumping... Todo esto se ha visto trasladado a la cuenta de resultados de Acerinox, especialmente a su capacidad de generar caja.

Esta generación de caja de los últimos años le ha permitido amortizar deuda y reducir su carga financiera. Además, ha acometido nuevas inversiones de 173 millones en el 2016 y comprometidos otros 173 para el 2017 (línea AP y ZM) lo que puede traducirse en nuevas ganancias de productividad para los próximos años, productos de mayor valor añadido.

Haciendo una aproximación rápida con el cash flow neto que presenta la compañía ahora mismo y con un coste de capital del 8%, nos llevaría a los 11,30 euros por acción. Este podría ser un buen precio de partida para la acción. A partir de aquí empezaremos a analizar los factores que pueden afectar a la cotización.

Lo primero que puede afectarnos es una subida de los tipos de interés y/o el aumento del diferencial sobre el activo de riesgo (prima de riesgo sobre el capital) Un aumento de las incertidumbres globales en China o Estados Unidos empujará ese diferencial.

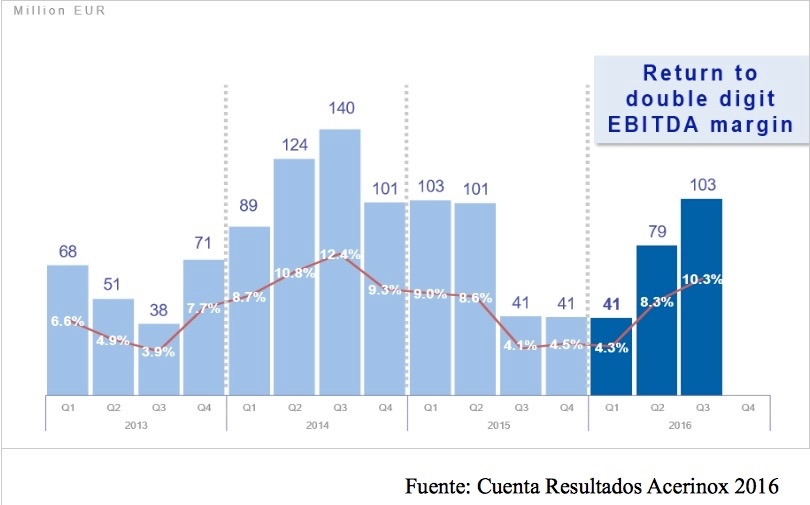

Después debemos de analizar la evolución de la cifra global de negocios. En el último año se redujo un 6% por una caída en los precios fundamentalmente. Las mejoras en costes y márgenes no son infinitas. En este sentido medidas proteccionistas en EE UU no vienen mal del todo provocarán estabilización de precios en el principal mercado de la compañía. Un posible estancamiento de China unido a la sobrecapacidad del sector allí puede seguir presionando a la baja el precio del acero inoxidable.

Por segmentos de clientes y mercados, prestaremos especial atención a Acerinox en Estados Unidos y la evolución de los constructores de coches. Mucho se habla de China porque representa el gran potencial de crecimiento de la compañía, pero no hay que olvidar que cerca del 45% de ventas están localizadas en USA.

En nuestra opinión, deberemos seguir atentos a las cifras de negocio de la compañía, pero se ha realizado un trabajo excelente que ha empujado las cifras de EBIDTA al alza en un escenario de estrechamiento en las ventas. Si no se recuperan los precios, el sector nuevamente se pondrá en modo pánico como en 2015 y presionaría a la baja la cotización de la acción.

Guillermo Ramón Gregori es director GRG EAFI & Asesor Financiero CFA