Gana un 63,4% más en España, hasta lograr un resultado atribuido de 1.445 millones

BBVA gana 5.324 millones en 2018, un 51,3% más, impulsado por la plusvalía de la venta del negocio en Chile

Carlos Torres, presidente BBVA

Carlos Torres, presidente BBVAMADRID (EP). Grupo BBVA ganó 5.324 millones de euros en 2018, lo que supone un incremento del 51,3% respecto al ejercicio anterior (+78,2% a tipos de cambio constantes), impulsado por la recurrencia en los ingresos, el control de los gastos y la plusvalía por la venta de BBVA Chile.

En concreto, este avance incluye el resultado de operaciones corporativas generado por las plusvalías netas de impuestos de la venta de BBVA Chile (633 millones de euros), en el tercer trimestre.

En términos constantes, destaca, según la entidad, el buen comportamiento de los ingresos de carácter más recurrente y la disminución de los saneamientos -debido al ajuste negativo por el deterioro de la participación en Telefónica en 2017-, y provisiones, que compensan "con creces" la menor aportación de los resultados de operaciones financieras (ROF) en comparación con el ejercicio anterior.

El modelo diversificado y la estrategia de transformación son la base de esta buena evolución y de la mejora de la eficiencia, según ha destacado este viernes la entidad.

"En un entorno complejo, hemos obtenido unos muy buenos resultados y una rentabilidad de doble dígito, al tiempo que hemos logrado importantes avances en el proceso de transformación", ha resaltado el presidente de BBVA, Carlos Torres.

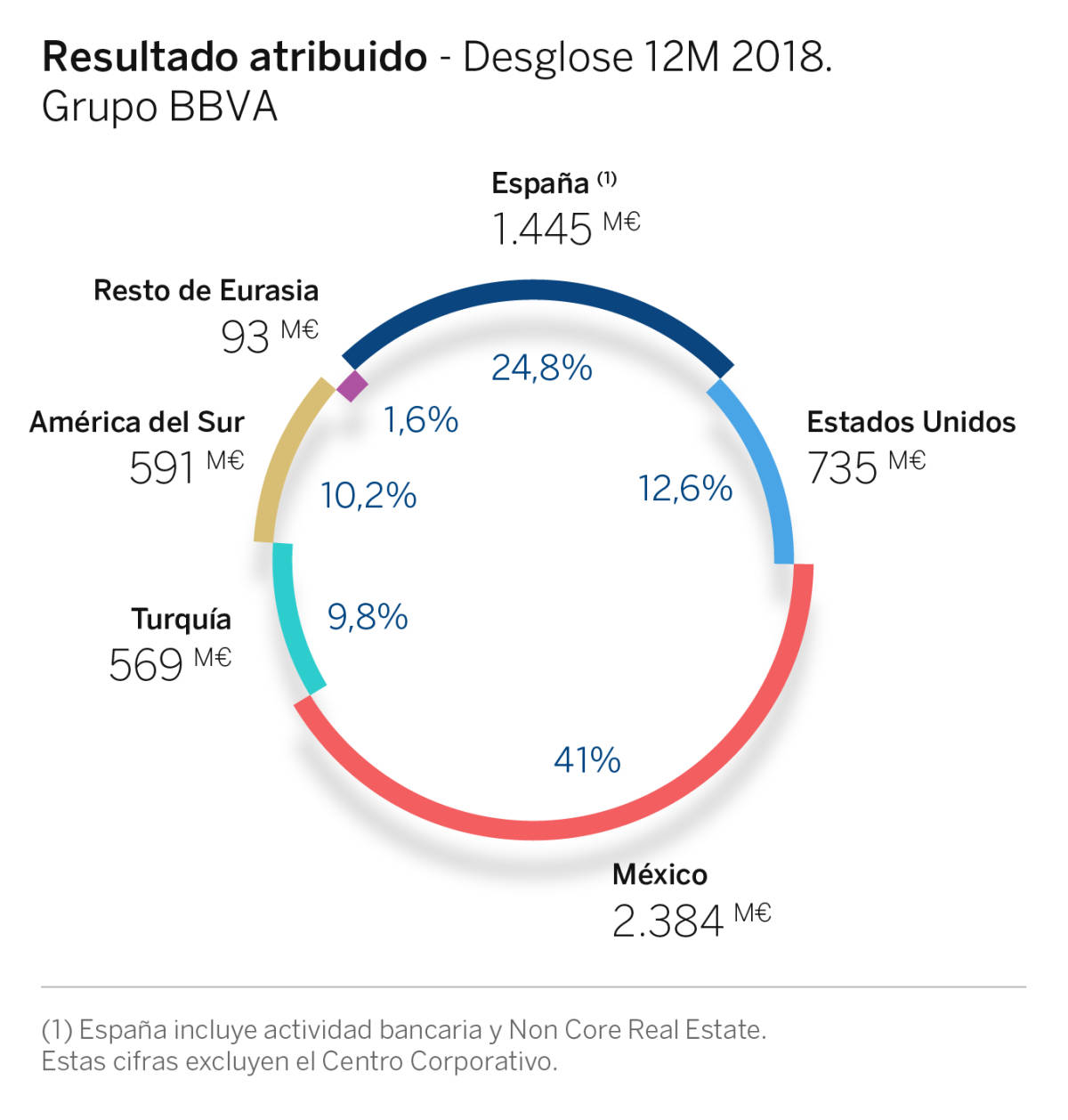

En España, el resultado atribuido, incluida actividad bancaria y 'Non Core Real Estate', ascendió a 1.445 millones de euros, un 63,4% más que en el año anterior.

Por el contrario, el resultado atribuido en Turquía alcanzó 569 millones de euros en un año "muy complejo" marcado por la caída de la lira turca, lo que supone un descenso interanual del 4,5% (-31% en términos corrientes), al tiempo que América del Sur generó un resultado atribuido de 591 millones de euros en 2018, lo que supone una caída del 16,5% (-31,3% a tipos de cambio corrientes).

Esta evolución del resultado atribuido en América del Sur está afectada por el impacto de la hiperinflación en Argentina (-266 millones de euros) y por el cambio de perímetro derivado de la venta de BBVA Chile.

Por otro lado, el margen de intereses del grupo alcanzó 17.591 millones de euros en 2018, un 10,8% más a tipos de cambio constantes (-0,9% a tipos de cambio corrientes), mientras que los ingresos por comisiones netas fueron de 4.879 millones de euros en el ejercicio, un 8,9% más (-0,8% a tipos de cambio corrientes).

Ambas líneas, que representan los ingresos de carácter más recurrente, alcanzaron 22.470 millones de euros, un 10,4% más (-0,9% a tipos de cambio corrientes).

BBVA ha asegurado que mantuvo la disciplina de costes en todas las geografías. En términos constantes, los gastos de explotación aumentaron un 2,5% en 2018, muy por debajo de la inflación media registrada en los países donde opera BBVA, mientras que disminuyeron un 6,4% a tipos de cambio corrientes.

La "favorable" relación entre ingresos recurrentes y gastos de explotación en todas las geografías mejoró el ratio de eficiencia 89 puntos básicos, hasta el 49,3% en 2018 (a tipos de cambio constantes).

Asimismo, el "buen comportamiento" de los ingresos recurrentes y la contención de gastos de explotación llevaron al margen neto a aumentar un 6,2% a tipos de cambio constantes (-5,7% a tipos de cambio corrientes), hasta 12.045 millones de euros.

Además, los ratios de rentabilidad alcanzaron el doble dígito. Así, el ROE aumentó "significativamente" hasta el 11,6% en el ejercicio y el ROTE fue del 14,1%, o bien hasta el 10,2% y el 12,5%, respectivamente, sin considerar la plusvalía de Chile.

En 2018, el valor tangible por acción y los dividendos por acción alcanzaron los 6,11 euros, lo que supone un crecimiento interanual del 10,1%.

Además, el grupo tiene previsto someter a la consideración de los órganos de gobierno correspondientes un pago en efectivo de 0,16 euros brutos por acción en abril como dividendo complementario del ejercicio 2018.

Cae la mora

La tasa de mora descendió al 3,9% a 31 de diciembre de 2018, con una reducción de 19 puntos básicos con respecto a la registrada a 30 de septiembre, y de 61 puntos básicos durante el año. La tasa de cobertura se situó en el 73% y el coste de riesgo acumulado en el año fue del 1,01%.

En 2018 continuó la disminución de riesgos dudosos, gracias, según el banco, al favorable comportamiento observado en España.

En términos de solvencia, BBVA ha afirmado que mantiene una "sólida" posición de capital, por encima de los requerimientos regulatorios. El ratio CET 1 'fully-loaded' se situó en el 11,3% al cierre de 2018.