estudio ieb

Cómo ahorrar (bien) a largo plazo

Planificación financiera, diversificación de activos y horizonte temporal son algunas de las claves para la buena gestión del ahorro

VALENCIA (VP). El ahorrador español medio tiene un horizonte temporal cortoplacista y tiende a buscar la máxima seguridad para sus inversiones, según el informe elaborado por el IEB ‘Nueva hoja de ruta para el Ahorro: Retos y Propuestas’, que han presentado el coordinador del Departamento de Investigación del IEB, Miguel Ángel Bernal, y el director del Programa Directivo CAIA del IEB, Sergio Míguez.

En este sentido, el ahorro de las familias españolas respecto a la media europea muestra una inversión muy inferior en planes de pensiones y seguros (16,5% frente al 38% en Europa); muy superior en depósitos (46,8% frente al 33,2) y un menor peso en fondos de inversión y acciones cotizadas (16,4% frente al 19,4% europeo).

Ese cortoplacismo en la inversión y el predominio de depósitos y activos inmobiliarios han supuesto las principales trabas para que los clientes españoles lograran la mejor rentabilidad para sus ahorros. Miguel Ángel Bernal explicó que “dado el alto nivel de endeudamiento del país, los cambios en la pirámide demográfica y las dificultades en el mercado laboral, no hay más opción que la de reforzar el ahorro privado”. Esto supondría que “los individuos tendrán que asumir el control de su propio destino y empezar a planificar y ahorrar con una visión de largo plazo”, añadió.

Ahorrar a largo plazo, planificar, contar con un asesor, definir el horizonte temporal, diversificar, mantener una liquidez de emergencia, ser disciplinado, realizar aportaciones periódicas, una valoración correcta de los resultados y una selección de los productos adecuados son las diez premisas que hay que tener en cuenta siempre.

Pero, ¿cuál es la mejor forma de hacerlo? Las claves para una óptima estrategia de ahorro a largo plazo pasan por una planificación que comience lo antes posible, tener en cuenta la capacidad de generación de rentas, contar con la ayuda de un asesor financiero y exigir la mayor información y transparencia.

En este sentido, el ahorrador tendrá que ajustar su inversión en base a los plazos y el riesgo, de ahí que la diversificación resulte fundamental, utilizando una variedad de activos, mercados y zonas geográficas. “Los inversores deben revisar y ajustar dinámicamente su cartera, reducir los activos de riesgo con el transcurso del tiempo, realizar aportaciones periódicas y considerar el impacto de la inflación”, señaló Sergio Míguez, director del Programa Directivo CAIA del IEB.

Los fondos, buena alternativa

Miguel Ángel Bernal, coordinador del departamento de investigación del IEB, señala que “la inversión directa no ayudará al inversor medio a manejarse con facilidad y eficacia en los mercados, pero podrá tener acceso mediante Instituciones de Inversión Colectiva (IIC), como los fondos de inversión, que posibilitan la inversión en una cartera diversificada de activos”. Además, se trata de un vehículo con una favorable tributación que permite el traspaso de un fondo a otro sin impacto fiscal.

“Los fondos multiactivos suponen una de las modalidades de fondos más solicitadas. Una solución para generar una rentabilidad atractiva en un entorno complejo para la inversión en bonos de bajo riesgo”, explica Bernal quien añade que “una de las mejores formas de incrementar los retornos y, a la vez, controlar el riesgo, consistirá en asignar inversiones a múltiples clases de activos”.

Precisamente, los fondos multiactivos y las estrategias de asset allocation se han erigido como una de las principales tendencias de los dos últimos años en Europa. Según datos de Lipper Thomson Reuters, sólo en 2014 captaron 120.000 millones de euros.

Efectos del Quantitive Easing

La intervención directa de los bancos centrales para comprar activos financieros con los que proveer de liquidez al sistema para aliviar el coste de financiación de Estados y empresas también ha provocado cambios sustanciales en los ahorradores. En primer lugar, la apreciación de los bonos y las acciones y una caída en la rentabilidad de la renta fija, reservada ya casi para emisores, que ha hecho que los clientes realicen una intensa búsqueda de rentabilidad, que lleva a una paulatina caída en el grado de aversión al riesgo (efecto retrovisor). En este escenario, se atisba un claro trasvase hacia fondos mixtos y de renta variable.

“El actual entorno también puede contribuir a una incipiente formación de burbujas en determinados mercados (o segmentos del mercado), como sería la propia deuda soberana. La inflación en los precios de ciertos activos, unida a un incremento en los niveles de deuda, puede acabar desembocando en otra crisis de mercado”, explica Sergio Míguez.

En el caso de los inversores conservadores, se presenta un entorno extraordinariamente complejo, ya que es complicado encontrar rentabilidad atractiva en los depósitos bancarios. “El ahorrador tendrá que sacrificar la certeza de los rendimientos a corto plazo, por un potencial mayor de rentabilidad a largo plazo”, señaló Míguez.

Planes de Pensiones

La progresiva reducción durante los últimos tres años del Fondo de Reserva de la Seguridad Social pone de manifiesto las dificultades para mantener el sistema actual de pensiones, de tal forma que ahora poco más de dos cotizantes (2,29) sustentan la pensión de cada jubilado.

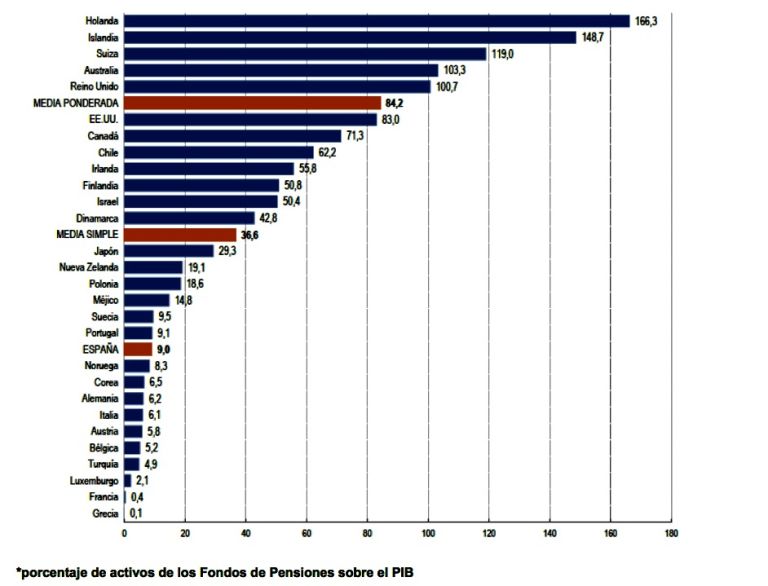

La tasa de sustitución media de la pensión pública en los países de la OCDE se sitúa en el 40,6%, frente al 73,9% en España, una de las más altas de todo el mundo. Además, el porcentaje de activos de los Fondos de Pensiones sobre el PIB alcanza una media ponderada del 84,2% en los países de la OCDE, mientras que el patrimonio acumulado en los Fondos de Pensiones en España se sitúa en un 9% del PIB.

Según el informe de Inverco 2014, la caída del precio de los activos inmobiliarios durante la crisis habría generado pérdidas importantes de valor de la riqueza inmobiliaria de los hogares españoles, que pasaría de representar el 590% del PIB en 2007 al 402% en septiembre de 2014.

Activos inmobiliarios

La aparición de otras alternativas para la inversión inmobiliaria en España, como es el caso de la figura de las Socimi (Sociedad Anónima Cotizada de Inversión en el Mercado Inmobiliario), posibilita el acceso a la inversión en real estate, en este caso a través de un vehículo cotizado en el mercado.

La socimi debe contar con un capital social mínimo de 5 millones de euros y tener un mínimo de 50 accionistas. Su actividad principal es la inversión directa o indirecta en activos inmobiliarios de naturaleza urbana para su alquiler, incluyendo todo tipo de inmuebles, tanto viviendas, como locales comerciales, residencias, hoteles, garajes, oficinas, etc.