la cartera de... profim asesores eafi

Dos carteras de fondos de inversión equilibradas

MADRID. Ya han transcurrido seis meses desde comienzo del ejercicio y volvemos a estar en la casilla de partida de ese juego de la oca que empezamos en abril de 2015 y que aún no hemos conseguido terminar. Tres importantes eventos (y entre ellos no está la celebración de la Eurocopa) han marcado la evolución de los mercados de renta variable y de renta fija a lo largo de junio: la reunión de la Reserva Federal (finalmente, decidió no subir tipos), el referéndum sobre la permanencia o no de Reino Unido en la Unión Europea y la repetición de elecciones generales en España.

Sin duda, de los tres el que más nerviosismo ha generado entre los inversores ha sido la celebración del referéndum en Reino Unido y la posibilidad de que salga ganadora la opción del Brexit -el artículo se hizo el día anterior al referéndum-. Aunque de ganar esta opción, la salida no sería inmediata, las consecuencias económicas, pero sobre todo políticas que resultan de este referéndum (otros países de la Unión Europea podrían plantearse celebrar una consulta de este tipo) han llevado a los inversores a deshacer sus posiciones en renta variable y optar por activos refugio (oro, franco suizo, yenes y deuda norteamericana y alemana, principalmente).

No es de extrañar que en el último mes, entre los fondos que más han subido vuelvan a situarse los que apuestan por el oro; mientras que entre los que más pierden, se coloquen los fondos de renta variable, en especial los centrados en las bolsas de Japón y de la Eurozona.

Si bien tras los fuertes recortes sufridos durante la primera quincena de junio, los mercados se han relajado, la volatilidad persiste y, pensamos va a seguir presente a corto y medio plazo. Tal y como señalaba recientemente Nicola Mai, vicepresidente ejecutivo de la gestora norteamericana PIMCO: “A largo plazo, España y el Reino Unido son sólo elementos de una evolución del panorama en el que los riesgos políticos tienden al alza en toda Europa. El hecho de no haber logrado un crecimiento económico suficientemente rápido y las preocupaciones sobre los flujos migratorios están alimentando el auge del populismo y el euroescepticismo. Se trata de factores importantes en las perspectiva para la región, que justifican una posición cautelosa en las carteras”.

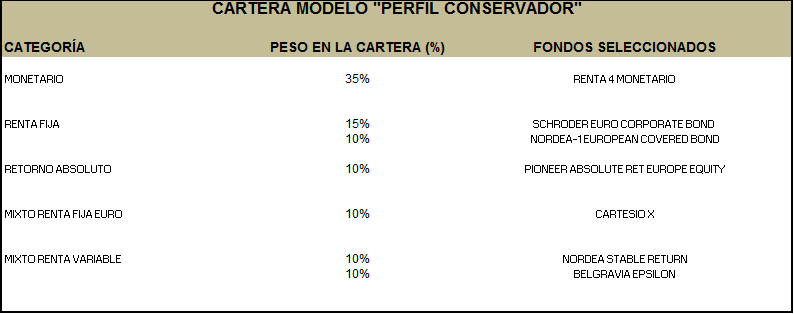

Por ello nuestra recomendación sigue siendo la de mantener las carteras en modo defensivo. La prudencia y la paciencia deben guiar las decisiones de inversión en el corto plazo.

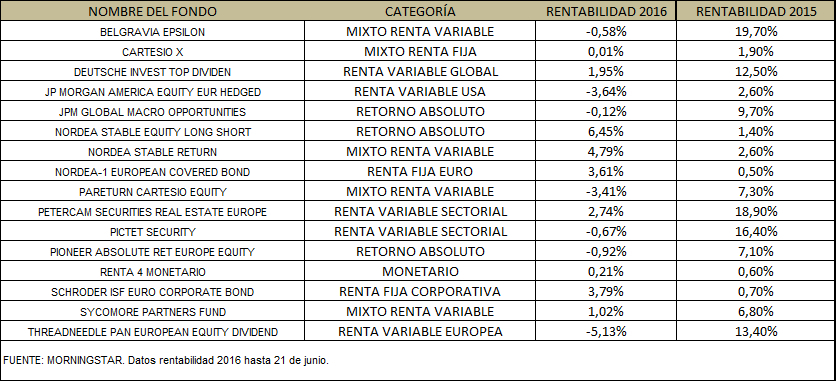

En la cartera de perfil conservador mantenemos la estrategia fijada sin cambios. De los fondos que la forman, destacamos el buen comportamiento en el mes (desde el 21 de mayo hasta el 21 de junio) de Schroder Euro Corporate Bond. Este producto invierte, al menos dos terceras partes de su patrimonio, en bonos emitidos en euros por empresas de todo el mundo; con un máximo del 20% en bonos de Gobiernos y de organismos gubernamentales. El fondo, además, puede utilizar derivados (incluyendo forwards de divisas, futuros sobre tipos de interés, swaps sobre tipos de interés y swaps sobre impago de crédito o CDS) a fin de reducir el riesgo o gestionar el fondo de manera más efectiva. Su índice de referencia es el Bank of America Merrill Lynch (BoAML) EMU Corporate Index.

Aunque el fondo tiene un historial de más de 15 años, 2012 fue un punto de inflexión para el mismo. Ese año comenzó a ser gestionado por un nuevo equipo, liderado por Patrick Vogel, coincidiendo con la reorganización del equipo de crédito de Schroders.

El equipo aplica un proceso de inversión basado en un estilo que podríamos denominar 'temático': un análisis 'top down' que trata de identificar aquellos temas que puedan afectar a la renta fija. Todo ello con el objetivo de construir una cartera diversificada (en estos momentos más de 300 emisiones de unos 250 emisores), donde no todas las ideas apunten en la misma dirección, logrando así fuentes de alfa poco correlacionadas.

La cartera actual del fondo está expuesta, sobre todo, a compañías industriales (47,7%), a valores financieros (32%) -aunque en este caso infraponderados por tener un mayor riesgo sistemático frente a los bonos no financieros- y a compañías de servicios públicos (10,4%), siendo los países más representados el Reino Unido, Estados Unidos, Francia, Alemania e Italia. La duración efectiva es de 5,3 años, en línea con el índice, mientras la calificación crediticia media es de 'BBB+' (sólo un 10% está por debajo de 'investment grade', básicamente 'BB'). La cartera está cubierta a euros en su totalidad, aunque tiene cierta exposición a libras esterlinas y a dólares estadounidenses. El fondo se ha revalorizado un 0,95% en el mes y ya acumula una subida del 3,81% en el año.

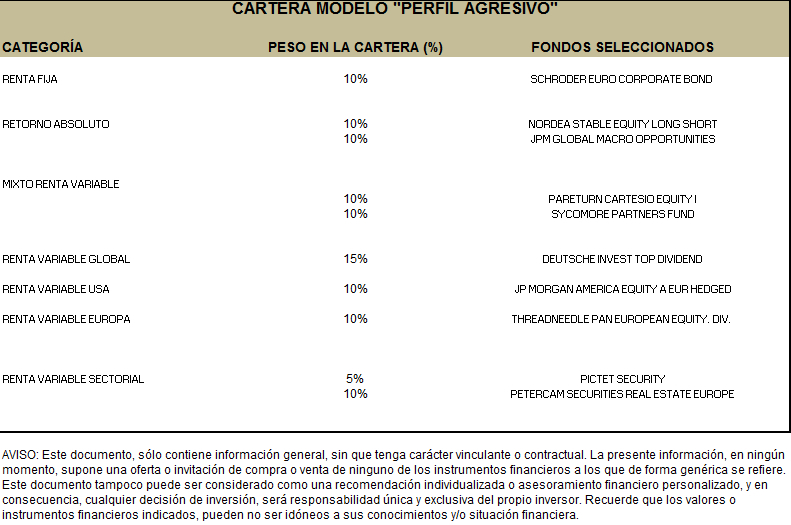

En la cartera agresiva, también vamos a mantener la estrategia. En este perfil, el fondo que mejor se ha comportado en el mes con una revalorización del +2,43% ha sido Deutsche Invest Top Dividend. Este producto invierte en valores de renta variable global de los que se espera que ofrezcan una rentabilidad por dividendo más alta que la media del mercado.

A la hora de escoger las acciones, lo fundamental para el equipo gestor es que la rentabilidad por dividendo ofrecida por las compañías analizadas sea fiable, estable y sostenible. De esta manera, el fondo invierte en aquellos valores que presenten un porcentaje de reparto de dividendos adecuado y que ofrezcan previsiones de crecimiento futuro.

Para llevar a cabo el proceso de inversión, el equipo utiliza un modelo propio que combina sistemas cuantitativos multifactoriales y una selección cuantitativa propia. Eso da lugar a una cartera suficientemente diversificada, pero a la vez de convicción (y con una baja rotación), que incluye entre 60 y 100 compañías, con una ponderación media por valor de entre el 1% y el 2%.

El fondo invierte, principalmente, en Norteamérica y Europa y, en menor medida, en el resto de regiones. Su cartera actual está expuesta a EE.UU (41,5%), Gran Bretaña (7,7%), Suiza (7,4%), Alemania (6,3%), Japón (6%) y Canadá (5,1%); siendo los sectores más representados consumo básico, telecomunicaciones, finanzas y sanidad. Entre las principales compañías en cartera: NTT, Allianz, Cisco, Verizon o Pzifer. El fondo no suele cubrir el riesgo divisa.

Equipo de análisis de Profim Asesores EAFI