MADRID. Pasado mañana comienza el último trimestre del año, uno de los periodos más esperados por los operadores en los mercados de valores de todo el mundo, ya que el último trimestre ha demostrado en el transcurso de la historia que es, con diferencia, el más rentable del ejercicio.

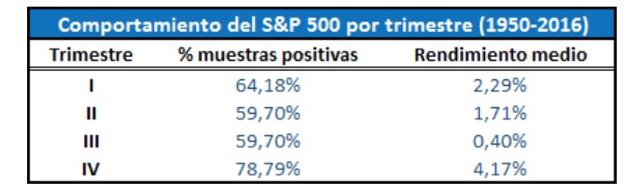

Las cifras hablan por sí solas. En los 66 años transcurridos desde el ejercicio de 1950, desde la primera jornada de octubre y hasta cierre del año el S&P 500, ha cerrado con balance positivo en 52 ocasiones. Esto significa que en el 78,79% de las ocasiones, el cuarto trimestre del año finaliza con plusvalías para los inversores ofreciendo una rentabilidad promedio del 4,17% en tan solo estos tres meses.

La siguiente tabla refleja las estadísticas del comportamiento promedio registrado por el índice S&P 500 en cada trimestre del año desde 1950 hasta hoy. Como se puede observar, el cuarto trimestre del ejercicio es históricamente el más rentable del año en los mercados, y esto coincide en este 2016 con varios signos que invitan al optimismo en Wall Street.

El primero de ellos es la indiscutible tendencia alcista con la que cotiza la renta variable estadounidense desde que se marcasen mínimos el pasado mes de febrero. Es un hecho que los índices estadounidenses tienden hacia la apreciación desde hace meses, desmarcándose así de los índices europeos cuyo comportamiento es más errático.

Pero hay otros argumentos muy positivos que no reflejan los índices y que permanecen 'ocultos' a la mayoría de inversores. Uno de ellos es el buen comportamiento de los conocidos en los parqués como 'small caps' (valores de pequeña capitalización). En lo que llevamos de año, estos valores de pequeño tamaño se han revalorizado de media un 11%, lo que dobla el rendimiento de los 'blue chips' (grandes valores), que en este ejercicio acumulan alzas del 5,34%.

Esta mayor presión compradora sobre los 'small caps' es un buen síntoma de cara a los próximos meses, ya que históricamente los inversores apuestan más por los valores pequeños o 'secundarios' cuando son optimistas con la evolución de las bolsas de valores, puesto que generalmente en entornos cíclicos alcistas; estos valores tienen mayores posibilidades de revalorización y crecimiento que los grandes valores. En cambio, en las épocas de incertidumbre, los valores pequeños son los que más sufren.

Otro poderoso aspecto que ayuda a un rally alcista en Wall Street viene de la mano de la escasa rentabilidad de la renta fija y cómo influye en los flujos monetarios. El escaso atractivo de la renta fija alrededor del mundo sigue empujando a los inversores hacia la renta variable si quieren obtener rentabilidades interesantes.

La política monetaria impuesta por los bancos centrales está forzando a los inversores más conservadores (históricamente dependientes de la renta fija) a buscar exposición a los mercados de renta variable si desean que sus porfolios o carteras acumulen rentabilidades positivas.

Flujo de dinero entrante

Este flujo de dinero entrante es, en gran medida, el causante del actual ciclo alcista en los mercados de acciones, y así se mantendrá mientras no se experimenten repuntes notables en los rendimientos de la renta fija.

Con todo esto, como inversor y como gestor soy optimista con la renta variable de cara a los últimos meses del año. Especialmente en lo que respecta a la renta variable americana, que al tratarse del mercado rector mundial podría arrastrar tras de sí a otras bolsas como las europeas, aunque probablemente éstas, por su debilidad, lo hagan en menor magnitud.

________________________________________________

Ricardo González es gestor del fondo GPM International Capital