el inversor está desnudo / OPINIÓN

Elecciones USA, ¿una cuestión de puro trámite o el principio del fin?

VALENCIA. El próximo 8 de noviembre -menos de un mes- los estadounidenses están llamados a las urnas para elegir al próximo presidente de los EE UU y sucesor de Barack Obama. Dos son los candidatos: Hillary Clinton, por el Partido Demócrata, y Donald Trump, por el Partido Republicano. Dos son los programas y dos son los efectos que tendrían en los mercados, continuidad e incertidumbre, al menos en el corto plazo, pues en el largo plazo los efectos quedarán más diluidos.

No hay que olvidar que tenemos enfrente las elecciones de la primera economía del mundo, en un momento crucial a nivel mundial, con 8 años de política expansiva de los principales bancos centrales -que en los EE UU acabó en diciembre del año pasado con la primera subida de tipos por parte de la FED-, con niveles de deuda pública en máximos históricos, con el mayor nivel de proteccionismo económico de las últimas décadas y, por qué no decirlo, con la mayor tensión política desde la conclusión de la guerra fría.

Todo ello hace que estas elecciones sean, sin duda, el principal acontecimiento de los mercados financieros hasta final de año, con permiso de los bancos centrales, y que afectará a su evolución en los próximos meses, en toda su categoría de activos (renta variable, tipos de interés, divisas, etcétera).

¿Qué dicen las encuestas?

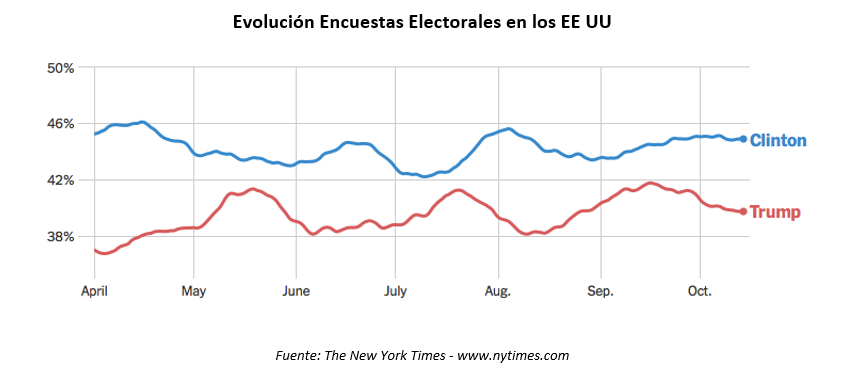

Durante la mayor parte de la campaña fue Donald Trump quien mantuvo una ligera ventaja sobre Hillary Clinton, pero tras la polémica que se desató con sus comentarios inapropiados, su contrincante demócrata pasó a ser la favorita y se mantiene como tal. La última encuesta realizada por The New York Times apunta a que la ventaja de Hillary Clinton sobre Trump se amplió en 5 puntos. De esta forma, un 45% de los posibles votantes apoyaría a Clinton, mientras que un 40% se inclinaría por Trump y otro 15% dijo que no respaldaría a ninguno.

El sistema político americano hace que la eficacia de un presidente dependa de la influencia que pueda ejercer sobre el Congreso (la Cámara de Representantes y el Senado). Las elecciones a la Cámara de Representantes es prácticamente seguro que las ganarán los republicanos, pero el resultado no está tan claro en el Senado donde hay 34 escaños de los que 24 pertenecen actualmente a los republicanos.

Un presidente demócrata y un Congreso en manos republicanas sería una continuación de la situación actual, y el Congreso probablemente dé al traste con las reformas políticas de calado que presenten los demócratas. Un Congreso dividido podría provocar un bloqueo virtual en el que ningún partido podría aprobar cambios en las políticas del país. Ni siquiera un presidente y un Congreso en sintonía garantizan progresos, ya que existen fuertes divisiones dentro del Partido Republicano que podrían ser insalvables.

¿Se mantiene la FED al margen?

Todos sabemos del importante papel de la FED en la economía americana. Más relevante, si cabe, ahora que estamos frente a la segunda subida de tipos de interés después de que la primera subida de tipos -tras 8 años de políticas expansivas- quede ya a 12 meses.

En caso de ganar las elecciones Donald Trump, acabaría con la independencia del banco central que controla la moneda de reserva del mundo (el dólar) y lo peor de todo es que lo ha dicho: “No tengo nada contra Yellen, es una persona muy capaz. Pero no es republicana”. En ese caso, tendríamos la fecha del próximo 3 de febrero del 2018, cuando vence el mandato de Janet Yellen, como próxima referencia.

Desde hace años son las políticas de los bancos centrales, además de las condiciones macroeconómicas, las que influían en los mercados financieros. Pero, ante el nuevo escenario que se nos presenta, las elecciones presidenciales estadounidenses van a tomar un protagonismo relevante. Ello se debe a que, según sean las políticas de los presidentes estadounidenses, se verán afectados unos sectores de la economía u otros.

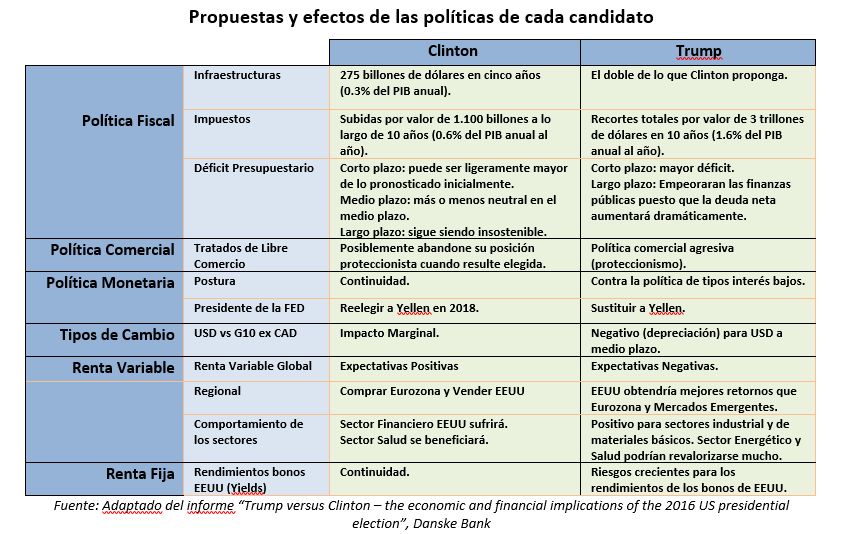

De todos los efectos que tendría el diferente resultado de las elecciones consideramos que los más relevantes vendrían en materia de infraestructuras, defensa y energía. Mientras que los dos primeros sectores aplaudirían una victoria republicana, el tercero distinguiría entre aquellas compañías vinculadas al petróleo de las que apoyan la energía verde (Trump quiere eliminar restricciones a la extracción de petróleo y gas por fracking).

En primer lugar decir que la apuesta de Trump por las infraestructuras podría dar un impulso a las empresas de construcción nacionales. Dada la situación de escasez de inversión en infraestructuras, Trump ha convertido esta cuestión en un eje clave de su programa político, llegando a decir incluso que gastaría el doble que su rival en infraestructuras.

En lo que se refiere al sector de energía, apuntar que Trump es un escéptico del cambio climático y se posiciona contrario a la normativa medioambiental, a la que considera como un excesivo lastre para las empresas. El candidato republicano ha prometido dar marcha atrás a algunos compromisos rubricados por los EE UU en el pasado, como 'cancelar' el Acuerdo del Clima de París y suspender todos los pagos de los EE UU a los programas de lucha contra el cambio climático de la ONU.

Por último, en referencia al sector de defensa, si bien ambos candidatos han hablado de incrementar el gasto en defensa, atendiendo a sus declaraciones y su perfil general, Trump sería considerablemente más ambicioso a este respecto que Clinton, beneficiándose pues toda la industria en caso de victoria republicana.

El país más endeudado del mundo

Pero uno de los temas más preocupantes es la visión que se tiene sobre la deuda -en el país más endeudado del mundo - y cómo manejar un volumen de 19 billones de dólares. Para Trump, más allá de las grandes propuestas de inversión privada, la financiación pública vendría de la mano de un mayor volumen de emisión de deuda, ya que se ha comprometido a recortar impuestos. El problema es que podríamos asistir a un gran incremento de la deuda y el déficit del estado a lo largo del tiempo, lo que podría tirar al alza de los tipos de interés de los bonos estadounidenses.

Estamos ante unas elecciones que proponen continuidad, en caso de una victoria demócrata, o incertidumbre, en caso de que ganen los republicanos. A sabiendas del escaso gusto de los mercados financieros por la incertidumbre, consideramos que la victoria de Donald Trump generaría un movimiento mucho más brusco en los mercados financieros, en comparación con que Clinton ganara.

Además, el papel de las encuestas hace que esos efectos pudieran ser más acentuados como lo que ocurrió en el referéndum sobre el 'Brexit'. En caso de acercarnos al 8 de noviembre con Hillary de 'favorita', el hecho de ver una victoria 'sorpresa' de Trump haría que esos movimientos de mercados se agudizasen en los respectivos tipos de activos.

Javier Domingo es analista de AZNAR Patrimonio, registrada en la CNMV como Raúl Aznar González EAFI.