VALÈNCIA. Siemens Gamesa presentará su plan estratégico este jueves, por lo que esta fecha será clave para tener visibilidad en los planes de medio plazo de la compañía.

Reiteramos nuestra idea de que la fusión tiene sentido estratégico y da lugar a una compañía líder, con economías de escala y mayor solidez por la complementariedad de las fusionadas, entre mercados maduros y emergentes, con más crecimiento en offshore pero con las garantías del onshore consolidado y competitivo.

Además, Siemens Gamesa sigue apostando por la eficiencia, como se puede apreciar en:

- Los cambios en el equipo gestor (nuevo CFO propuesto por Iberdrola) están orientados a mantener un perfil financiero muy prudente. En el último trimestre hemos observado esfuerzos en la gestión del circulante y ajustes en la inversión.

- Adaptación del negocio a un entorno más competitivo: reducirá su gama de productos para ser más eficiente en cada segmento. También reducirá la plantilla en 6.000 personas. Esperan alcanzar unas sinergias de 230 millones de euros anuales a nivel de EBIT en 3 años.

- Se mantiene la presencia de accionistas sólidos. Siemens mantiene un 59% de la compañía e Iberdrola un 8%. El respaldo de estos accionistas, por su presencia en el sector eléctrico e industrial (Siemens) y por ser utility líder en energía eólica onshore y offshore (Iberdrola), constituye una ventaja competitiva para Siemens-Gamesa.

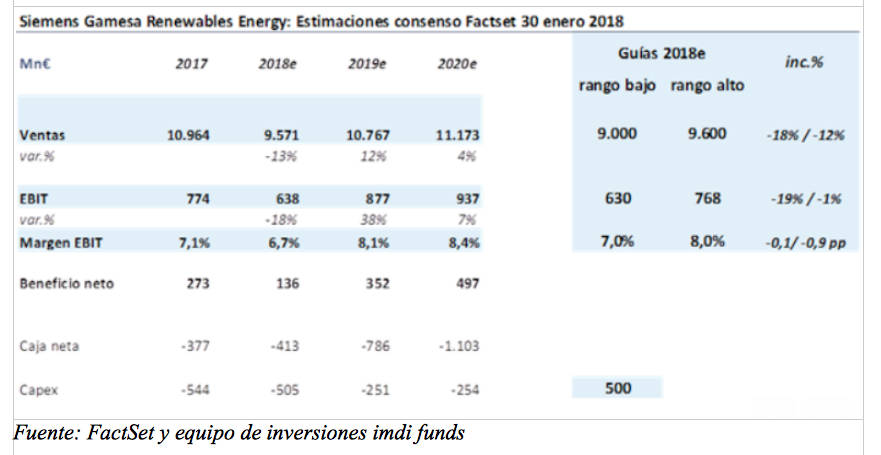

Siemens-Gamesa es un valor que nos parece atractivo. Todavía 2018 será un año difícil por los precios a la baja y los costes de integración de las dos compañías. Nuestro escenario central utiliza unas hipótesis de ventas normalizadas en 11.200 millones de euros y 990 millones en euros en EBIT (margen del 8,8% - 8% en turbinas y 16% en O&M), utilizando un múltiplo VE/EBIT 11,7x.

El escenario pesimista implica:

- Asumir unas previsiones similares a las del consenso hasta 2020.

- Posteriormente, normalizar los resultados del EBIT del 7,0% (6% en turbinas y 15% en O&M) y un múltiplo 10x EBIT (consistente con una WACC 8,25%, crecimiento a largo plazo del 2,0%). Además, asumimos unos 1.000 millones de euros de provisiones, principalmente asociadas a Adwen.

Atendiendo al ratio Book to bill (entrada de pedidos sobre ventas) observamos una tendencia favorable del volumen de ventas futuras. Recordamos que en 3T17 (abril-junio 2017), coincidiendo con las primeras cifras de la compañía fusionada, hubo una paralización total de la actividad en India y las entradas de pedidos se hundieron. Esta tendencia parece haber finalizado, aunque el sistema de subastas provocará una mayor volatilidad en función de cuándo se celebren.

Hay que destacar la recuperación del volumen de pedidos que ha experimentado la compañía en los últimos meses. En el segmento onshore, en el 1T18 alcanzó los 2.208MW, la entrada más fuerte desde 1T15. Esto le permite una cobertura del 80% del volumen implícito en la guía de ventas 2018 (6.585MW, -9% vs. 2017), que ofrece una elevada visibilidad para el año. Hay 4 países que contribuyen de forma destacada: Tailandia (260MW), Egipto (263MW), EEUU e India.

La presión en precios sigue castigando los márgenes, cuyo objetivo para el año es que se mantengan entre el 7% y el 8%. Previsiblemente conseguirán alcanzar dicha rentabilidad incorporando un nivel de sinergias próximo al 1,5% de las ventas en 2018.

Equipo de inversiones de Imdi Funds