MÁLAGA. En nuestro informe de antes de ayer comentábamos que el repunte de la rentabilidad de los bonos españoles e italianos no debería ser tan preocupante para las bolsas como lo fue la semana pasada. Y es que los inversores lejos de huir hacia los bonos alemanes buscando refugio, también estaban vendiendo activos sin riesgo. Históricamente cuando se venden los activos sin riesgo es porque mejora la confianza en la evolución futura de la economía. Es por esto por lo que hace semanas comentamos que no hay que tener tanto miedo a la escalada de los bonos de Estados Unidos.

Y es que el repunte de la rentabilidad de los bonos alemanes se produjo ayer tras después de los comentarios optimistas del economista jefe del Banco Central Europeo. En declaraciones que vienen antes de la reunión de la próxima semana, Peter Praet dijo que la fortaleza subyacente de la economía de la zona del euro persiste y que las expectativas de inflación son cada vez más consistentes con el objetivo del banco. Estas mejoras obligan al BCE a "evaluar si el progreso hasta el momento ha sido suficiente para justificar la retirada gradual de las compras".

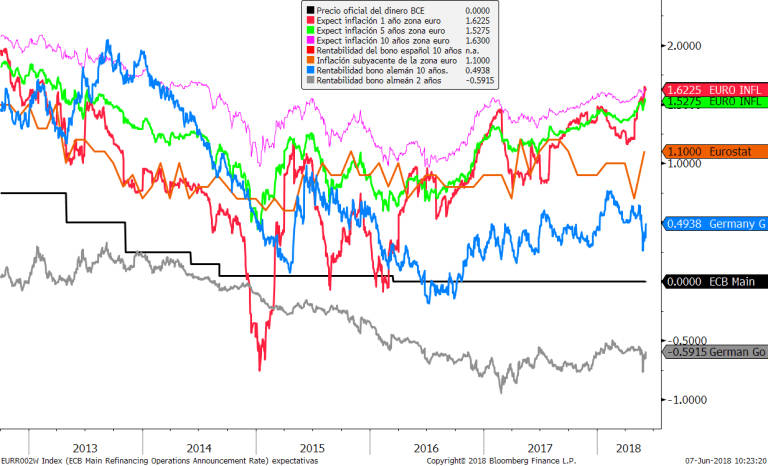

Es decir, se retoma el debate sobre si el BCE empezará a retirar sus estímulos o simplemente cambiará su discurso para ir preparando el terreno para no prolongar el actual programa de recompra de activos más allá de septiembre. En el siguiente gráfico vemos que efectivamente las expectativas de inflación a 1, 5 y 10 años en Europa están en zona de máximos de los últimos años (sobre todo las de más corto plazo). El último dato de inflación subyacente de la Eurozona ha repuntado desde el 0.7% al 1.10% por lo que vuelve al rango de los últimos meses.

Estas expectativas de inflación y repunte de la subyacente es una clara presión alcista para la rentabilidad de los bonos alemanes. Unos bonos alemanes que claramente corrigieron la semana pasada no por menores expectativas de crecimiento sino por el miedo de los inversores al aumento de riesgo político en Italia. Pero como vemos en el gráfico de la rentabilidad del bono alemán a 10 años, ha alcanzado los niveles previos a la crisis italiana. Entendemos que, Italia mediante, la rentabilidad del bono alemán debería seguir manteniendo el canal alcista iniciado en los mínimos de 2016.

Si la rentabilidad del bono alemán continuase, la escalada alcista beneficiará a los activos de riesgo en general y a las bolsas en particular. Y como venimos defendiendo es el sector bancario el más correlacionado con la rentabilidad de los bonos y expectativas futuras de inflación y tipos de interés. Si en el gráfico de los bonos alemanes vemos que la rentabilidad ha corregido hasta mínimos del año pasado, en el siguiente gráfico del sectorial bancario vemos que ha ocurrido lo mismo. Sin embargo, la rentabilidad de los bonos ha recuperado niveles previos al repunte de las primas de riesgo italianas mientras que el precio del sectorial bancario se mantiene en zona de mínimos anuales. Si la incertidumbre italiana se va despejando a corto o medio plazo, debería volver la correlación entre rentabilidad de los bonos y el comportamiento del sectorial bancario. En el siguiente gráfico comparamos la evolución de estos dos activos y cómo la reacción alcista del primero no se ha visto trasladada al sector en bolsa.

Si la incertidumbre italiana se va despejando a corto o medio plazo, debería volver la correlación entre rentabilidad de los bonos y el comportamiento del sectorial bancario. En el siguiente gráfico comparamos la evolución de estos dos activos y cómo la reacción alcista del primero no se ha visto trasladada al sector en bolsa.

Por tanto son varias las conclusiones. En primer lugar, el BCE no contempla que la debilidad reciente de los datos macro sea preocupante y confía en la fortaleza de la economía europea. En segundo lugar, las presiones inflacionistas empiezan a consolidarse. En tercer lugar, con el repunte de las primas de riesgo recientes, no parece muy probable que el BCE lance el mensaje de finalización drástica del programa de recompra de activos. Nos inclinamos más por la continuidad del mensaje de comprar 30.000 millones de euros mensuales hasta septiembre de 2018 “o más allá si es necesario”. Sin duda, no parece probable que el BCE deje de comprar bonos en un entorno de repunte de las primas de riesgo periféricos. Y, por último, lo que debemos tener claro es que independientemente de cuando acabe el programa de recompra de activos, los tipos de interés tardarán en subirse y cuando lo hagan lo harán de forma muy pausada.

De momento los futuros no esperan la primera subida de tipos hasta final del año 2019. Por tanto, aunque hay presiones inflacionistas y la rentabilidad de los bonos alemanes deberían continuar al alza (hay un extraordinario gap entre rentabilidad actual y los niveles de inflación), no se vislumbra en el horizonte el inicio de una época de subidas de tipos en Europa similar a la que se inició en Estados Unidos hace dos años.

Miguel Ángel Paz es director de Gestión de Unicorp Patrimonio (Grupo Unicaja)