MADRID. Tras el shock inicial vivido por los mercados después de conocerse el sí al 'Brexit' dado por los británicos (en una sola jornada, los principales índices registraron caídas superiores al 10% y la libra llegó a depreciarse frente al dólar hasta niveles marcados en 1985), la calma ha retornado a las principales plazas financieras del mundo permitiendo a la gran mayoría de los fondos de inversión de renta variable y renta fija recuperar parte de las fuertes pérdidas sufridas.

A pesar de las incertidumbres económicas y políticas que va a generar el 'Brexit' a lo largo de los próximos meses (cuando no años), desde nuestro punto de vista este hecho, por sí sólo, no va a desencadenar el tan temido final de los tiempos. Es más, si somos capaces de invertir con sentido común y a la vez tratamos de controlar los riesgos reales que sobre la economía real siguen acechando y que no son pocos, quizás el 'Brexit' más que el hundimiento definitivo de los mercados de capitales, lo que traiga es una clara oportunidad de inversión.

No obstante, somos muy conscientes de que vamos a seguir navegando por aguas turbulentas y, por ello, creemos que una cartera de fondos debería apoyarse sobre los siguientes cuatro pilares:

- Prudencia a la hora de invertir en activos y mercados financieros.

- Protección, es decir, contar por un lado con ciertos fondos de inversión que permitan amortiguar parte del entorno de alta volatilidad en el que nos vamos a encontrar. Y, por otro, vayámonos alejando del 'epicentro' de la tormenta que, en este caso, es sobre todo Reino Unido… aunque ojo a China y su elevado endeudamiento.

- Flexibilidad. Seguir apoyándose en gestores de talento que, a través de su gestión activa, no sólo consiguen que sus productos corrijan menos que los mercados de bolsa sino que son capaces de localizar las oportunidades que quedan tras la corrección.

- Bolsa sí, pero comprando compañías de calidad. Hay empresas que van a seguir generando flujos de caja positivos capaces, con ellos, de pagar sus deudas y premiar a sus accionistas.

Por ello, nuestra recomendación sigue siendo la de mantener las carteras en modo defensivo. La prudencia y la paciencia deben guiar las decisiones de inversión en el corto plazo.

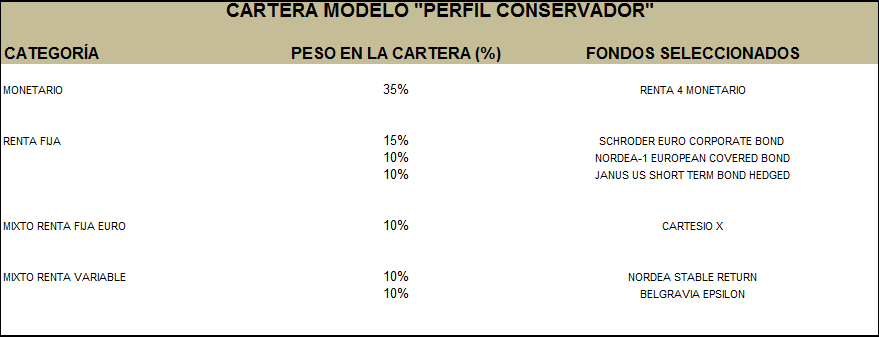

En la cartera de perfil conservador vamos a deshacer la posición mantenida en el fondo Pioneer Absolute Return Europe Equity y, en su lugar, vamos a incluir un fondo de renta fija norteamericana de corto plazo. La rentabilidad que ofrecen la mayoría de bonos de deuda pública y deuda privada en Estados Unidos es, en estos momentos, superior a la que se puede conseguir invirtiendo en la renta fija de similares características en Europa occidental. Baste con ver, por ejemplo, dónde se sitúa la rentabilidad del bono a 10 años norteamericano (1,55%) y el 10 años alemán (-0,03%) o español (1,2%).

Ahora bien, a pesar del mayor atractivo de la deuda estadounidense hay un riesgo y es que, dado el mayor dinamismo de la economía americana, los tipos de interés de referencia como los de mercado repunten cuando en Europa está claro que, por su menor crecimiento y como consecuencia del 'Brexit', los tipos aún se mantendrán bajos durante un largo periodo de tiempo. Por ello, hemos seleccionado el fondo Janus US Short Term Bond. Un producto que invierte en deuda estadounidense con vencimiento a corto plazo. Un tipo de activo que se vería afectado en menor media en caso de producirse una subida de tipos.

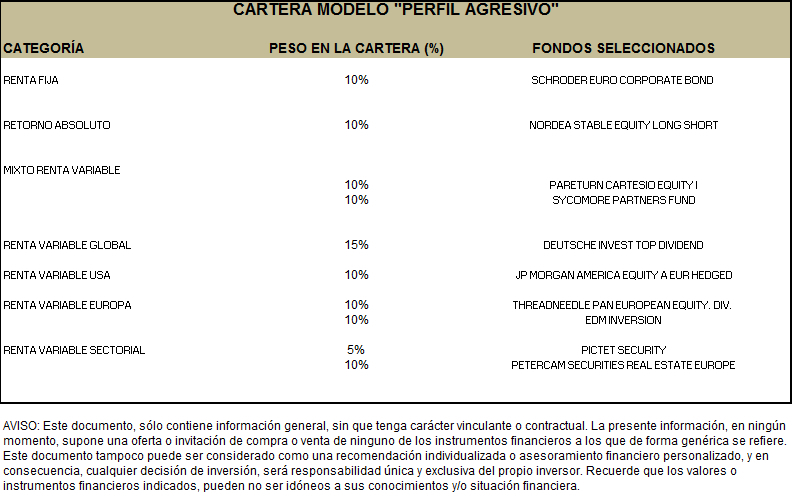

En la cartera agresiva, también deshacemos la posición mantenida en el fondo de retorno absoluto JPM Global Macro Opportunities con el fin, en este caso sí, de incrementar levemente la exposición a renta variable a través del fondo de bolsa española EDM Inversión. El resultado de las elecciones celebradas el pasado 26 de junio en España, si bien, no despejaron qué fuerza o fuerzas políticas van a tomar el mando del Gobierno, sí ha servido para volver a poner a nuestro mercado en el punto de mira de los inversores tanto nacionales como internacionales.

El fondo seleccionado, EDM Inversión apuesta por la renta variable. La gestión aplicada por el equipo que dirige Juan Grau es sencilla: un estilo de inversión tradicional 'long-only', de puro 'stock-picking' (sin restricciones ni ataduras a índices de referencia) y orientado al “crecimiento seguro” −sin sectores cíclicos−. Es un producto con una cartera muy concentrada −en torno a 20 compañías −, con una rotación también muy baja −un 18% de media en los últimos 6 años− y donde la liquidez es clave: un 93% de la cartera puede venderse en un solo día.

Criterios a tener en cuenta

Las empresas que forman la cartera del fondo deben cumplir los siguientes criterios:

- Compañías con negocios comprensibles y predecibles, a precios razonables.

- Equipos directivos íntegros y de calidad.

- Retornos superiores a la media (ROE de la cartera = 11%).

- Crecimiento sostenible del beneficio.

- Generación sólida y recurrente de flujos de caja.

- Fuerte presencia en los mercados internacionales (sólo un 27% de la cartera tiene exposición a ventas nacionales).

Por contra, se mantienen al margen de aquellos sectores donde no creen que haya visibilidad de beneficios (banca y valores cíclicos, fundamentalmente). A cierre de junio de 2016, las posiciones más importantes en cartera eran Acerinox (8,8%), Grifols (7,1%) Cie Automotive (6,6%), Técnicas Reunidas (6,1%) y CAF (5,8%), seguidos de Grupo Catalana Occidente, DIA, BME, Viscofán y Repsol.

Con independencia de todo el ruido de mercado, Grau y su equipo recalcan que hay que tener presente que las compañías no valen más o menos de un día para otro y que su valor fundamental reside en la consecución de sus beneficios y sus planes de negocios.

Equipo de análisis de Profim Asesores EAFI