análisis

ADL Bionatur, saliendo de la rampa de lanzamiento

MADRID. Ya ha pasado más de un año desde la integración de ADL y Bionaturis y la compañía avanza en el desarrollo de su plan industrial y en la consecución de nuevos contratos de fermentación para terceros y de principios activos (APIs).

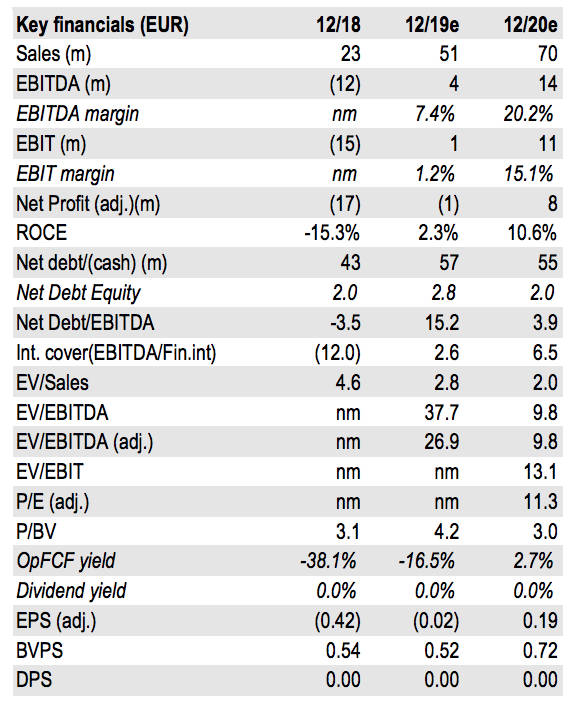

La guía para 2019 pasa por unas ventas por encima de los 50 millones de euros, con un Ebitda positivo y obtener beneficio neto ajustado. Hemos actualizado las estimaciones y llegamos a una valoración de la compañía de 3,10 euros mientras mantenemos la recomendación de comprar.

Uno de los principales hitos de los últimos meses ha sido la obtención de una financiación por 25 millones de euros con el fondo Kartesia. Con esta financiación se puede completar el plan de inversiones de la compañía centrado en finalizar la actualización y modernización de sus instalaciones, refinanciar la deuda por 5,7 millones de euros y financiar las necesidades de circulante. El coste financiero de la operación es elevado, al igual que las garantías, pero permite terminar el plan de negocio.

En los resultados del primer semestre de 2019 hemos visto avances positivos. Las ventas alcanzaron los 22,6 millones de euros (+138%) y el Ebitda fue ligeramente positivo. Esperamos que la mayor utilización de la capacidad de la planta permita ir mejorando la rentabilidad. La compañía tiene una guía de ventas por encima delos 50 millones de euros en 2019, con un beneficio neto ajustado. La guía para 2020 es mejor, con un margen Ebitda del 20% y beneficio neto reportado.

Estimamos un crecimiento de las ventas del 13,3% anual compuesto en el período 2019-25 y un crecimiento anual compuesto del 42,1% en el Ebitda en ese mismo período. El principal riesgo de nuestras estimaciones es que la evolución del negocio de fermentación para terceros sufra retrasos imprevistos. Hasta ahora, en 2018 y en 2019 se han podido firmar nuevos contratos con clientes ya existentes y con nuevos clientes. Además, recientemente, en APIs se firmó un acuerdo de colaboración con una farmacéutica japonesa (antibióticos) por 13 millones de euros y una duración de 5 años.

Un año importante de crecimiento

Estimamos que 2019 será también un año importante de crecimiento de las inversiones que permitirán poner en marcha la plena capacidad de fermentación. Todas estas inversiones vienen acompañadas de nuevos contratos de fermentación y de APIs que estimamos supondrán un aumento de las necesidades de circulante. Con ello, esperamos que en 2020 se vuelva a generar FCF positivo, que crecerá de forma relevante en los siguientes años, reduciendo la deuda neta.

La deuda neta de ADL Bionatur cerró 2018 en 42,85 millones de euros y esperamos que en 2019 siga aumentando por el desarrollo del plan de inversiones en curso, lo que se compensará con el notable crecimiento del Ebtida, dando lugar a un multiplicador DN/EBITDA de 3,9 veces en 2020 (estimado), que bajará a 2 veces en 2021 (estimado).

Íñigo Recio es analista de GVC Gaesco