MADRID. Es la primera vez en más de tres años que soy tan optimista sobre la economía global y, especialmente, sobre el destino de la zona del euro. La nueva narrativa se basa en un impulso de crecimiento positivo en la eurozona (hasta ahora) y una desaceleración del ciclo crediticio de EE UU y China, pero nada de qué preocuparse.

China está deliberadamente luchando contra 'la banca en la sombra' al endurecer los estándares de crédito, mientras que Estados Unidos se dirige hacia el final del ciclo económico, lo cual es bastante normal después de tantos años de crecimiento del PIB. El riesgo político fue el principal motor de la evolución del mercado en 2016, debido al Brexit y la sorprendente victoria electoral de Donald Trump. Pero, como demuestra el resultado de las elecciones francesas, los inversores se equivocaron al centrarse tanto en la agenda política europea en 2017.

Focos de atención

- El dólar sigue siendo 'el rey', con una cuota de mercado del 88%, contra sólo el 31% del euro. La moneda común no ha conseguido seducir a los inversores y especialmente a los bancos centrales debido a la falta de integración económica. Mi principal consideración es que la cuota de mercado del CNY podría alcanzar más del 10% para 2019, superando a la de la libra esterlina.

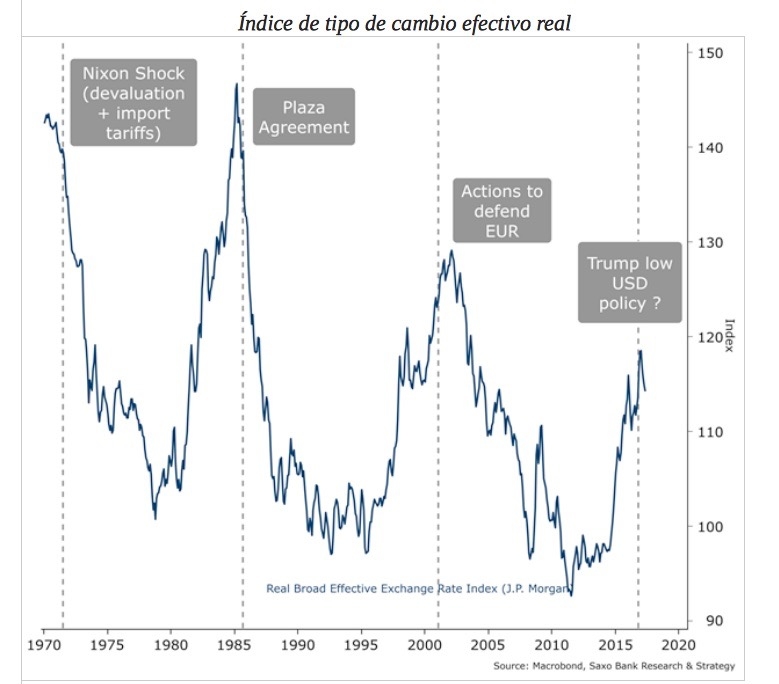

- La guerra de divisas no está en la agenda. Alrededor del 99% de las veces Trump se equivoca, pero claramente entendió bien la relación con el desequilibrio cambiario. Sobre la base de la paridad del poder adquisitivo, el dólar americano (USD) está sobrevaluado en un 7% frente al euro, un 11% frente al yen y un 7% sobre el dólar canadiense. Sin embargo, es poco probable que tengamos un nuevo “Acuerdo Plaza” (acuerdo del G-5 para devaluar el USD en 1985), considerando que no hay incentivos políticos y que el USD sigue estando un 30% más bajo que en 1985.

- En los Estados Unidos, la inflación y los salarios son los indicadores económicos más rezagados. El IPC básico ha estado por debajo del objetivo del 2% durante los últimos cinco años, haciendo más difícil que la Reserva Federal suba sustancialmente los tipos de interés. En las últimas semanas ha habido un cambio clave de mentalidad: el mercado de renta fija ha comenzado a cotizar el riesgo de recorte de tipos el próximo año por parte de la Fed.

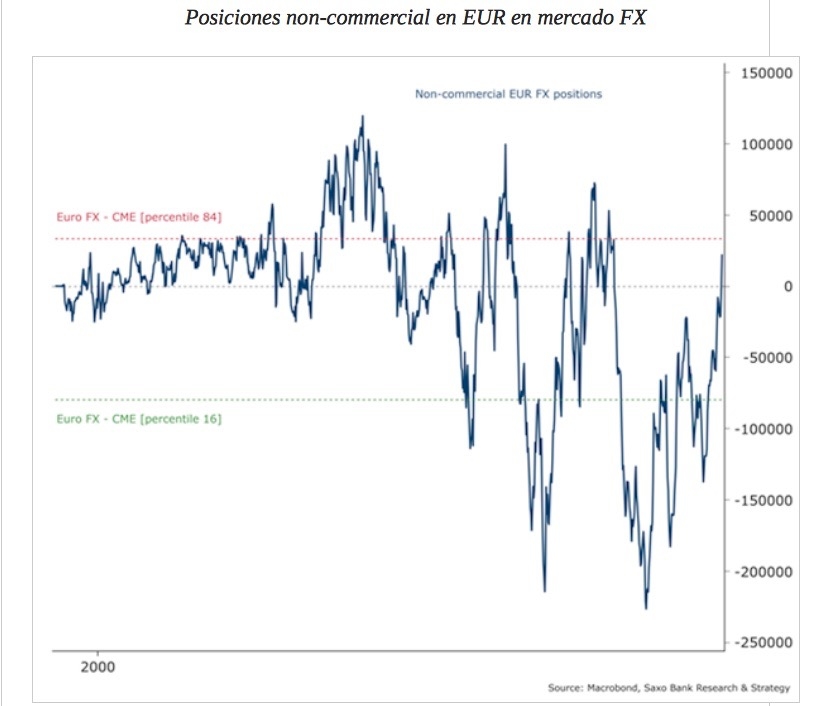

- Tendencia positiva en la Eurozona (indicador de crecimiento Eurocoin +0,75%). Los inversores esperan una exitosa iniciativa Merkcron' para reiniciar el proyecto europeo después de las elecciones alemanas de septiembre. El optimismo prevalece, lo que tiene un impacto positivo significativo en el tipo de cambio del euro. Por primera vez en tres años, el posicionamiento del EUR está ahora de nuevo en territorio absolutamente largo.

- El Reino Unido experimentará el impacto macroeconómico 'real' del Brexit. Pero soy positivo con la libra esterlina de cara a la segunda parte del año. En Brexit ya ha tenido un precio muy alto en el tipo de cambio y, sobre la base de la paridad del poder adquisitivo, la GBP está infravalorada en un 15% frente al USD. Un repunte, dependiendo por supuesto de la situación política, es bastante probable, desde mi punto de vista.

Principales riesgos

- Baja volatilidad y complacencia del mercado (según la encuesta de Yale de marzo de 2017, el 99% de los inversores minoristas e institucionales ven las bolsas más arriba durante el próximo año). Hay cada vez más señales de tensiones financieras, como la gran divergencia entre el índice de volatilidad VIX y la incertidumbre política, así como el diferencial del bono a 5 años entre Estados Unidos y Alemania, que se sitúa en máximos de 28 años y que suele considerarse un signo temprano de corrección de mercado.

- Trump no cumple lo prometido. Éste es el mayor riesgo que tenemos y que no ha sido completamente descontado por el mercado. De hecho, si Trump no logra ofrecer más de un plan para reducir los impuestos para septiembre, el mercado podría reaccionar muy mal y podría ser el desencadenante de una sana corrección en el mercado estadounidense. En contra de lo que Trump probablemente creía, puede llevar bastante tiempo implementar la reducción de impuestos a gran escala. Reagan tardó casi cinco años en redactar y aprobar un proyecto de ley para reducir la tributación. De darse una corrección en el mercado, sería de corta duración, considerando que la macroeconomía y los beneficios empresariales apoyan al mercado.

- Alto riesgo de impeachment a Trump. De hecho, es improbable que se lleve a cabo la destitución, pero, como muchos demócratas han dicho, el propósito es imponer restricciones al Presidente. Sin duda, tendría un impacto muy negativo en el mercado, ya que no ha sido totalmente puesto en precio.