VALÈNCIA. ¿Mantenemos, compramos o vendemos? Para ayudarnos a decidir, hoy vamos a enfocar el problema de una forma diferente. Normalmente analizaríamos las expectativas de tipos y de beneficios empresariales, ya que son las dos variables clave para los mercados. Pero hoy vamos a observar el problema desde un punto de vista estacional.

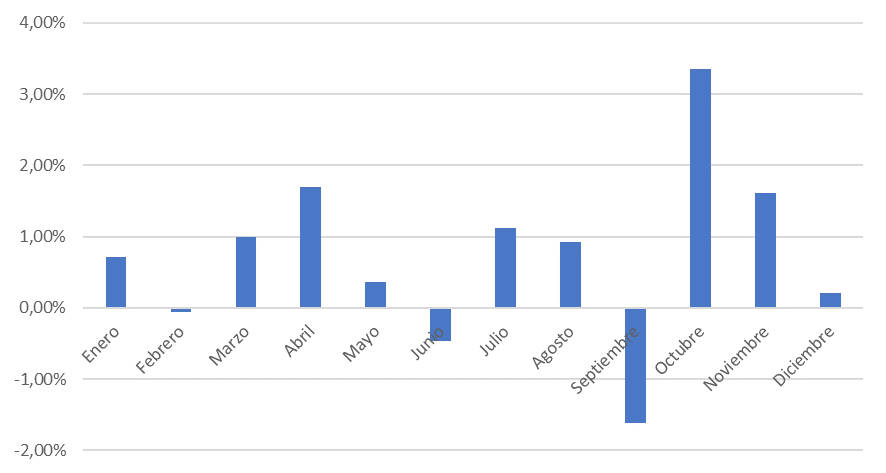

Como instrumento de mercado vamos a utilizar SPY, un ETF de referencia que replica el S&P 500 con serie histórica desde 1993. A continuación, vamos a ver la rentabilidad histórica promedio de cada mes los últimos 20 años:

Hay que recordar que esto se trata de un promedio de veinte eneros, veinte febreros... y de ningún modo es suficiente para justificar un pronóstico. El siguiente paso lógico es ver si los resultados son muy dispersos, y para ello calcularemos la volatilidad de cada mes:

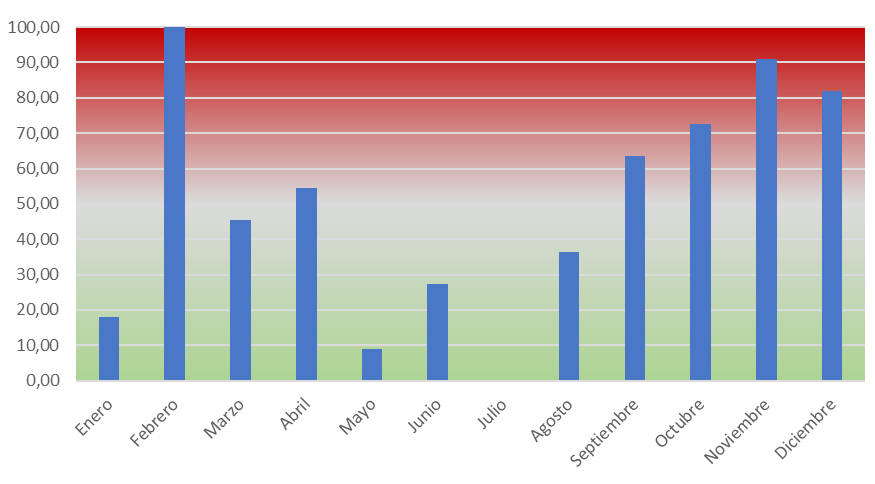

He puesto las volatilidades en base 100 para poder comparar entre meses. Mayor volatilidad (rojo) significa que los resultados en el periodo estudiado han sido más dispersos entre sí, mientras que menor volatilidad (verde) significa que han sido más parecidos.

Lo primero que nos llama la atención es que enero y febrero, aunque en promedio hayan sido planos, tienen una enorme volatilidad. Esto significa que hay meses muy buenos y otros muy malos. No así marzo o abril, que son meses positivos sin tantos sobresaltos.

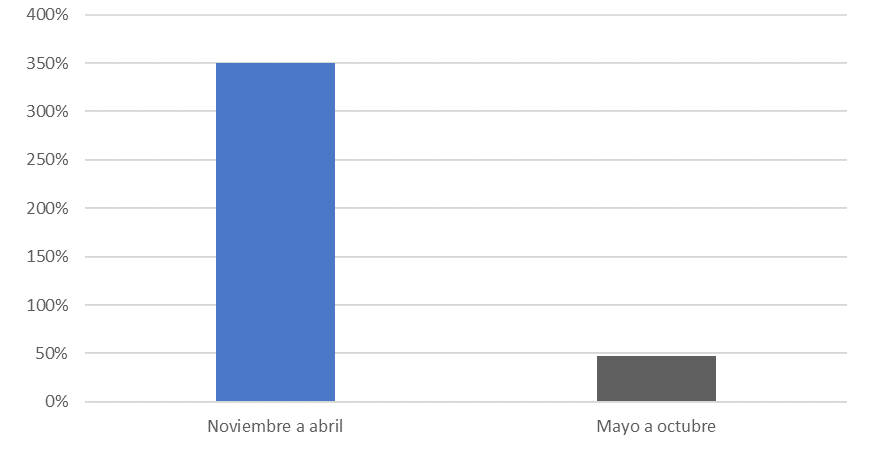

Mayo, por su parte, nos hace pensar en el ‘Sell in May and go away’ que recordamos todos los años: una cartera invertida en SPY de noviembre a abril (incluidos) los últimos 25 años hubiera obtenido siete veces más rentabilidad que en el semestre restante:

Sin embargo, meses como agosto (que es el que ahora nos interesa más) han sido planos en promedio y con la menor volatilidad del año, algo que probablemente coincida con nuestra intuición. Esto significa tranquilidad.

Septiembre y octubre sin embargo suelen ser meses que ponen a prueba a las carteras: en promedio septiembre es muy negativo y octubre muy positivo, pero dichos promedios ocultan la mayor volatilidad del año. Es aquí donde una mala decisión puede acabar decidiendo el éxito o fracaso de las carteras.

A la vista de los datos, si queremos complementar nuestra estrategia de inversión con un enfoque estacional, basándonos en los últimos 20 años podríamos esperar un periodo de inactividad (agosto) seguido de dos meses de agitación. ¿Cómo aprovecharlo? Una manera sencilla es cubrirse con opciones: las primas vuelven a estar realmente bajas (como a finales de abril), y agosto puede ser el momento de comprar protección. El mero incremento de volatilidad hará que suban de valor, además de proteger nuestra cartera.

Otra manera es mantener actualizados nuestros candidatos de inversión ante una eventual caída, que suele generar ineficiencias, y estar listo para entrar. Para ello algunos preferirán hacer tesorería, otros esperarán a ver las orejas al lobo. De nuevo, no conviene confundir esto con un pronóstico, pero tampoco tiene sentido ignorarlo. Los datos están ahí para entenderlos y, si es posible, aprovecharlos.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal:

En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.