Perspectivas Económicas y Estrategia de Inversión

Recomendaciones de inversión de Diaphanum para el segundo semestre

Carlos del Campo, Miguel Ángel García y Javier Riaño

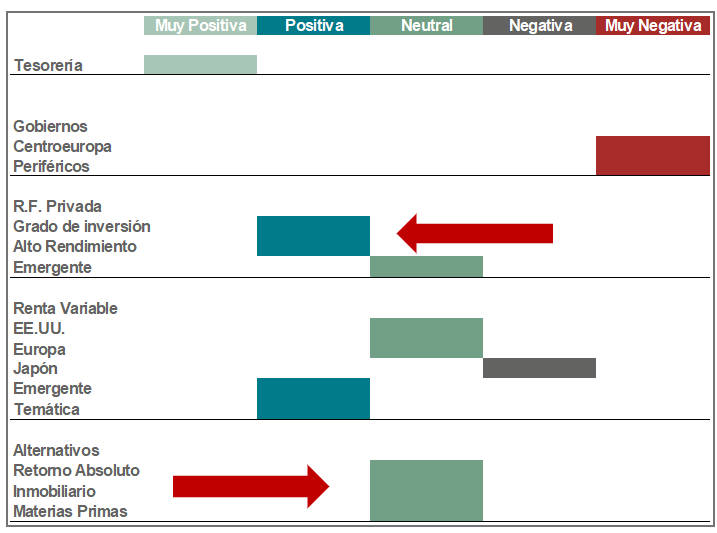

Carlos del Campo, Miguel Ángel García y Javier RiañoVALÈNCIA (VP). Diaphanum apuesta por sobreponderar la tesorería para reducir la volatilidad de la cartera y aprovechar oportunidades, como como hizo en el segundo trimestre, a pesar de que la facilidad del depósito del BCE permanecerá en el -0,5%, y por invertir en bonos corporativos aprovechando el aumento de los diferenciales, en un entorno donde los bancos centrales están introduciendo liquidez en estos mercados y los gobiernos también tomando medidas encaminadas a proteger el tejido empresarial y evitar las insolvencias.

La entidad señala que la relación retorno/riesgo de estos activos sigue siendo atractiva y cuenta con recorrido. Estas son las principales conclusiones del último informe de estrategia de inversión y perspectivas económicas de Diaphanum para la segunda mitad del año 2020.

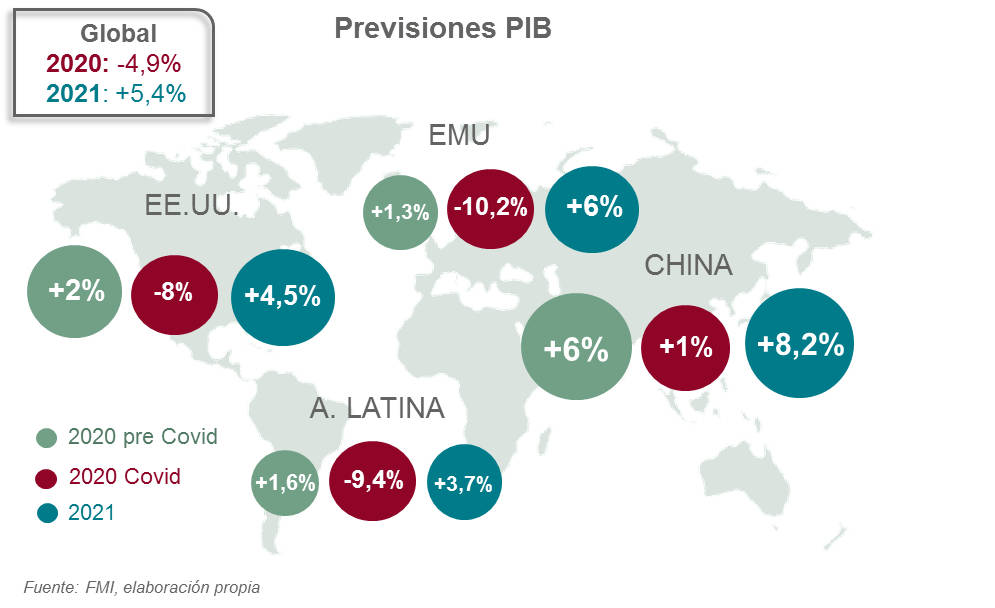

Diaphanum considera que habrá una fuerte recuperación de cara a 2021, tras el impacto de la pandemia en este ejercicio, que provocará una recesión en todo el mundo, aunque si se produjera un nuevo cierre de la economía mundial provocaría nuevos episodios de caídas de activos de riesgo.

Diaphanum destaca que se están aplicando los estímulos fiscales más fuertes de la historia, centrados en tres grandes ejes de actuación: retraso o cancelación de impuestos, gasto público y garantías de liquidez.

Hundimiento del petróleo

En este sentido, Carlos del Campo, miembro del equipo de Inversiones de Diaphanum, explica que “los gobiernos están mostrando esfuerzos por mantener la liquidez, solvencia y confianza de los agentes económicos. No obstante, el incremento de la deuda generará ajustes en los países más vulnerables en próximos años”.

Por otro lado, el hundimiento del precio del petróleo y la recesión económica apuntan a tasas de inflación muy moderadas, por debajo de los objetivos de los bancos centrales en los próximos trimestres. Diaphanum cree que los bancos centrales, cuyo balance está aumentando a un ritmo antes nunca visto, mantendrán los tipos en los niveles actuales como poco hasta finales de 2022.

Por el momento la confianza de empresarios y consumidores está mejorando, gracias unos estímulos monetarios y fiscales nunca vistos, con bajos tipos de interés, programas de compra de bonos, ayudas a empresas y particulares... Miguel Ángel García, director de Inversiones de Diaphanum, recuerda que “estas medidas tendrán sus consecuencias, se alcanzará una Deuda/PIB muy alta, habrá que afrontar la retirada de estímulos y es muy previsible un alto paro estructural elementos que habrá que controlar en el futuro”.

Además de la tesorería y los bonos corporativos, la entidad apuesta por los activos ilíquidos (una proporción de entre el 5% y el 15% del patrimonio invertido en este tipo de activos), que tienen una descorrelación real de los mercados financieros con la finalidad de aumentar la rentabilidad y dar estabilidad a la cartera. Diaphanum explica que “renunciando a la liquidez inmediata se pueden encontrar activos que dan rentabilidad muy atractiva, si se mantienen a vencimiento”. Por otro lado, opta por una posición neutral en los fondos de gestión alternativa, centrando la inversión en los de baja volatilidad y expectativas de retorno reducido.

Apuesta por la renta variable

En el caso de la renta variable, la entidad explica que existe mucha incertidumbre, lo que dificulta realizar proyección de resultados, con una expectativa de disminución beneficio por acción para 2020 del 22% en el caso del S&P y del 30% en Europa, según el consenso del mercado, pero con una previsión de crecimiento muy alto para 2021 y 2022. Javier Riaño, miembro del equipo de inversiones de Diaphanum señala que “mantenemos la apuesta por renta variable, aunque con un toque más conservador, sobreponderando sectores con mayor predictibilidad de resultados como tecnología, salud o consumo no cíclico, y zonas de alto crecimiento, emergente asiático. En un entorno de tipos bajos, el atractivo de la rentabilidad por dividendos aumenta”.

Diaphanum señala en su informe que el colapso de la demanda y el aumento de producción provocaron una caída histórica en el precio del petróleo. Posteriormente, con la reapertura y la reducción de oferta por la OPEP, ha vuelto a niveles más razonables, pero todavía bajos. La entidad pronostica que vuelva a situarse en 50/60$/b.

En el caso del oro, puede revalorizarse ante el temor por la expansión monetaria de los bancos centrales, un debilitamiento del dólar, los tipos de interés reales en negativo y el aumento de la demanda acompañado de un escaso crecimiento de la oferta. Diaphanum cree que se producirá un repunte de las materias primas industriales en la medida en que se absorba el exceso de capacidad de producción y se reactive la economía. En cuanto a las divisas, la entidad mantiene los objetivos previos a la pandemia, dólar descubierto a niveles de 1,20EUR/USD y vender la libra a niveles de 0,85EUR/GBP.