VALENCIA. La madurez del sistema alternativo de financiación a emprendedores en España sigue su curso normal. Si a comienzos de siglo éramos unos pocos los aventurados los que nos dedicábamos a invertir en empresas altamente innovadoras y de nueva creación, sin ningún tipo de vínculo afectivo con los promotores, ahora ya son muchos y variados los que compartimos esta pasión.

Durante el año 2014, la inversión en España en empresas en primeros estadios de desarrollo alcanzó los 280 millones de euros. Sin embargo, aún estamos muy lejos de la mayoría de los países europeos. España sólo invierte en este tipo de empresas un 0,010% de su producto interior bruto, mientras que Reino Unido invierte un 0,11%.

La inversión crece año a año, pero, lo más importante es que el ecosistema emprendedor español ha empezado a generar una industria de gestión de fondos de capital riesgo específica y a captar la atención de los fondos de capital riesgo internacional que enfocan sus inversiones en este tipo de empresas. A esta industria se la denomina venture capital.

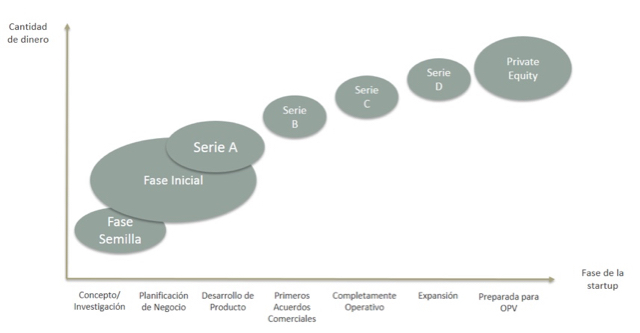

Los fondos de venture capital invierten en todas las fases de desarrollo de la empresa, desde la idea o investigación hasta que alcanzan un tamaño y potencial de expansión a otras geografías. Sin embargo, el grueso de los fondos invierte desde que ha quedado demostrado que el producto es viable hasta que hay que dar el salto internacional, lo que se denomina series A a C. En estas fases, los fondos suelen invertir por empresa desde 150.000 euros hasta 3 millones de euros, con la esperanza de obtener un retorno anualizado del 11%, promediando todas sus inversiones.

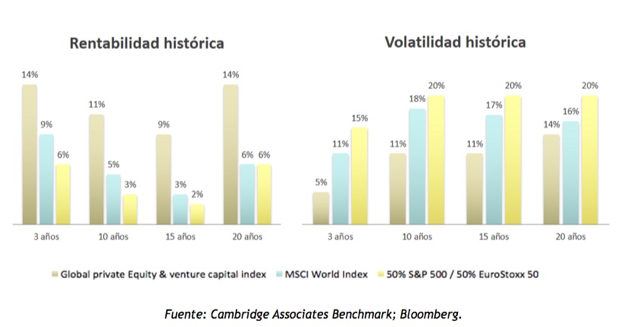

Aunque rentabilidades pasadas no garantizan rentabilidades futuras, la industria del capital riesgo, que incluye los fondos de private equity y venture capital, ha obtenido recurrentemente rentabilidades por encima del 8%, incluso tras el periodo de profunda crisis que hemos vivido. Por ello, los que además nos dedicamos al asesoramiento financiero independiente no dejamos de recomendar a nuestros clientes dedicar una parte de sus inversiones, no más del 10%, a este tipo de inversiones alternativas. Sin duda, la inversión en capital riesgo, pese a ser ilíquida, disfruta de una baja volatilidad y no sufre de los vaivenes propios de la bolsa.

Por desgracia, la inversión en fondos de venture capital no está disponible para todos los bolsillos. Si deseamos invertir en este tipo de fondos, tendremos que preparar 100.000 euros como mínimo. Incluso hay fondos que llegan a pedir un millón de euros. Y, como la virtud del buen inversor es la diversificación, siempre es recomendable invertir en una cartera de fondos con distintas estrategias geográficas, sectoriales y enfocada a diferentes estadios de desarrollo de las empresas. Para ello, lo mejor es invertir en un fondo de fondos de venture capital, ya que permitirá con la misma inversión, una diversificación mayor.

El venture capital sigue una estrategia de inversión evolutiva, es decir, invierte en muchos proyectos inicialmente para continuar invirtiendo en aquellos que mejor funcionan y dar por perdida la inversión en los que no cumplen con las expectativas. Esta estrategia lleva a que son pocos los fracasos sonados y muchos los éxitos conocidos.

Éxitos y fracasos

Entre los éxitos españoles del venture capital destacan empresas como Privalia, vendida por 470 millones de euros, o Idealista.com, vendida por 250 millones de euros. El último año vivimos un periodo de especial actividad con la venta de La Nevera Roja y Wallapop. Estoy seguro que en breve continuaremos escuchando ventas exitosas.

Todos estos éxitos han sido financiados en sus inicios por business angels y fondos de venture capital españoles. Posteriormente, fondos internacionales han apoyado el crecimiento de estas empresas. Entre los españoles destaca la labor de Nauta Capital y Cabiedes&Partners. De los internacionales, me quedo con Spark Capital, Maveron y Sequoia Capital, entre otros muchos.

Pero, como he comentado anteriormente, la mejor estrategia de inversión es la diversificación y, en la industria de los fondos, invertir en un fondo de fondos es lo más recomendable. En España ya hay varios fondos de fondos de venture capital abiertos a la inversión de partícipes que cumplan con los requisitos apropiados, ya que no son recomendables para todo tipo de inversor.

Raúl Aznar es socio director de AZNAR Patrimonio, registrada en la CNMV como Raúl Aznar González EAFI, además de vicepresidente de BIG BAN Angels, la asociación privada de business angels más grande de España